這是一份關於美國大選的跨資產交易指南。

2016年,當特朗普出人意料地戰勝希拉里在全球市場引起了反響時,發生了一樁被廣爲傳播的軼事。當時億萬富翁投資者卡爾·伊坎(Carl Icahn)離開了凌晨的勝利派對,據報道在股市上投入了10億美元的押注。儘管股市在隔夜交易中下跌,但伊坎相信特朗普當選總統將提振華爾街。他很快就被證明是正確的。

如今,隨着美國人再次爲兩位政策議程截然不同的候選人投票,從新加坡到紐約的交易員都有了新的機會來賺取巨額意外之財,或者遭受痛苦的損失。

全美範圍的民意調查表明,這是一場勢均力敵的競爭,但博彩市場最近預測特朗普及其減稅和高額關稅議程將取得明顯勝利。華爾街的賭博精神也很活躍,支持特朗普的勢頭提振了小盤股、對通脹敏感的利率押注和一度被嘲笑的加密貨幣。不過,隨着最新民調顯示競爭一如既往地激烈,這種勢頭又失去了動力。

全美範圍的民意調查表明,這是一場勢均力敵的競爭,但博彩市場最近預測特朗普及其減稅和高額關稅議程將取得明顯勝利。華爾街的賭博精神也很活躍,支持特朗普的勢頭提振了小盤股、對通脹敏感的利率押注和一度被嘲笑的加密貨幣。不過,隨着最新民調顯示競爭一如既往地激烈,這種勢頭又失去了動力。

當然,近年來,從英國脫歐公投到2016年美國大選衝擊,投資者在重大投票中經常被誤導。因此,如果賀錦麗在一個看似對金融市場來說變數較小的平台上勝出,那麼所謂的特朗普交易可能會進一步逆轉。

對於喜歡冒險的多頭來說,無論誰入主白宮,有彈性的美國經濟和寬鬆的聯儲局政策都是歡呼的理由。與此同時,花旗等公司表示,如果這位億萬富翁商人能夠重返白宮,對特朗普敏感的資產價格是否會再次飆升,還是一個懸而未決的問題,理由是相關資產在週二投票前已經強勁上漲。

另一個很大的變數是國會兩院的黨派構成,這將嚴重影響白宮的立法議程,進而使以財政政策和基礎設施和清潔能源等行業趨勢爲前提的投資策略複雜化。

伯恩斯坦私人财富管理公司(Bernstein Private Wealth Management)首席投資官亞歷克斯·查洛夫(Alex Chaloff)表示:「結果不只有兩種可能性,而是六種可能性,你看到只是一種」,「一切都懸而未決。」

與此同時,一場有爭議的選舉是一個主要的不確定因素,貝萊德投資研究所的讓·博伊文(Jean Boivin)警告說,投資者沒有做好充分的準備。

在美國曆史上幾乎沒有先例的破壞性選舉週期結束後,以下是值得關注的資產。

股票

美國大選後股市通常會在投資者對政策走向有了更清晰的解讀後出現強勁反彈,但這次對這種反彈的預期並不高。儘管基準的標普500指數(SPX)上個月下跌,但今年以來該指數已經上漲了20%,因科技股驅動的興奮情緒使股市估值處於高位。

花旗股票交易策略主管圖爾特·凱澤(Stuart Kaiser)表示,期權數據顯示,交易員預計該指數週三將上下波動1.8%。個股和板塊的波動可能最爲明顯,就像這個選舉季到目前爲止的情況一樣。

高盛追蹤民主黨和共和黨勝選相關投資的兩項指數顯,自9月下旬以來穩步上漲後,與特朗普獲勝相關的一籃子股票漲勢在10月接近尾聲時開始消退,而與賀錦麗獲勝相關的一籃子股票則勢頭強勁。

「考慮到兩位候選人之間的政策分歧,這將是有史以來最容易投資的選舉結果之一,」Aptus Capital Advisors的投資組合經理大衛·瓦格納(David Wagner)表示。“即使大選後美股在指數層面上沒有很大的波動,標普500指數的各個板塊和行業也可能會出現很大的波動。”

銀行和醫療保健公司這兩個受到嚴格監管的行業,在賀錦麗執政期間面臨着更嚴格審查的風險。如果她獲勝,美國監管機構可能會推進一項國際銀行業協議的條款,根據聯儲局上月公佈的計劃,美國銀行、高盛、花旗、富國銀行和摩根大通等公司的資本金要求可能會提高9%。如果特朗普獲勝,這一努力可能會被推遲,並明顯軟化。

據彭博智庫(Bloomberg Intelligence)稱,如果奧巴馬醫改下的強化補貼在明年年底到期時不延長,那麼Centene和UnitedHealth等健康保險公司預計在2026年將面臨250億美元的收入下降。在賀錦麗的領導下,這些補貼可能會延長,而特朗普曾一度承諾廢除該法律。製藥商也可能面臨來自賀錦麗政府的更大監管壓力,因爲她提議對處方藥的自付費用設定每年2000美元的上限。

在其他地方,如果專注於反壟斷的莉娜·汗(Lina Khan)繼續擔任聯邦貿易委員會(Federal Trade Commission)主席,賀錦麗領導下的交易可能會受到挑戰。大型科技公司的集中度也可能繼續受到審查。

民主黨人在清潔能源問題上的積極立場意味着賀錦麗的獲勝對業內公司來說是個好消息,包括Rivian Automotive Inc.和Lucid Group Inc.等電動汽車製造商、電動汽車充電網絡運營商ChargePoint Holdings Inc.、Beam Global、Blink Charging Co.以及電池製造商。

First solar Inc.、Sunrun Inc.和Enphase Energy Inc.等太陽能公司的股票預計在賀錦麗的領導下也會有更好的表現。與此同時,特朗普表示,他將在(上任)「首日」結束拜登政府的電動汽車政策。

不過,無論選舉結果如何,特斯拉最終都可能成爲贏家。由於拜登的《通脹削減法案》將推動整個電動汽車生態系統,因此賀錦麗的勝利將使該公司受益。與此同時,特斯拉首席執行官馬斯克對特朗普的口頭支持給人留下了一種印象,即投資者會將共和黨的勝利解讀爲他公司的福音。

傳統能源企業被視爲特朗普2.0的受益者,因爲他發誓要取消對國內石油生產的限制。值得關注的股票包括貝克休斯、埃克森美孚、康菲石油公司、西方石油、威廉姆斯、哈里伯頓、德文能源和雪佛龍。

另一個明顯的特朗普受益者風向標是:這位前總統的社交媒體公司特朗普媒體與技術集團公司。

在競選期間,關稅一直是最常被討論的政策之一。彭博智庫估計,不管任何一位候選人當選美國總統,將有70%的可能性強制徵收關稅。不過,在自稱「關稅人」的特朗普領導下,風險會更高。值得關注的公司包括運動服裝生產商耐克和阿迪達斯,這兩家公司的大部分鞋類產品都來自中國,以及露露檸檬運動用品公司(Lululemon Athletica Inc.)和Allbirds Inc.,後者以供應鏈來自越南而聞名。

鑑於特朗普強硬的保護主義立場,主要在國內業務的小盤股將從特朗普的勝利中受益更多。

「投資者預計,除共和黨大獲全勝外,大盤股將在所有選舉結果下領先。在共和黨橫掃白宮和國會的情況下,投資者認爲小盤股將領先,」22V Research的聯合創始人兼首席市場策略師丹尼斯·德布舍爾(Dennis DeBusschere)在最近給客戶的一份報告中寫道。

債券

華爾街最近在預測利率和經濟走勢方面的記錄參差不齊。這並沒有阻止一群金融投機者近幾周在通脹交易中全力以赴,因博彩市場顯示特朗普勝選機會大幅上升。

在這種觀點中,共和黨大獲全勝被視爲對債券買家的明確威脅。在這種情況下,特朗普將推進他的減稅和關稅計劃,擴大財政赤字,並重新助長通脹。例如,摩根大通的策略師就指出,在其他條件相同的情況下,這樣的結果將使10年期美債收益率更高。

「市場最擔心的是『紅色浪潮』和缺乏制衡,」紐約梅隆财富管理公司(BNY Mellon Wealth Management)固定收益主管約翰·弗拉希夫(John Flahive)表示。

另一方面,賀錦麗在國會分裂的情況下獲勝,可能會引發債券的緩解性反彈,因爲這增加了政治僵局的可能性,這可能會控制政府支出。

在其他情況下發生的事情幾乎是有爭議的。摩根大通策略師預計,民主黨大獲全勝將導致更多政府支出,推高美債收益率。另一方面,加拿大皇家銀行資本(RBC Capital)表示,這種情況對債券最爲有利,因爲它將導致企業增稅,加劇「對企業不那麼友好」的環境,並削弱風險偏好。

讓這種分析變得棘手的是:投資者幾乎無法弄清楚債券市場對特朗普的潛在勝利已經消化了多少。

當然,自聯儲局9月減息以來,10年期美債收益率飆升了半個百分點以上至4.3%。但是,儘管美債收益率大幅飆升發生在競爭升溫期間,但它也恰逢一系列好於預期的美國經濟數據公佈,使人們對聯儲局未來將大幅減息的預期複雜化。

債券投資者——通常被認爲是聰明的投資者,而不是好戰的股票交易員——可能很容易出錯。如果最近的債券暴跌(今年10月是兩年來最嚴重的一次)主要是由強勁的經濟數據推動的,那麼在特朗普獲勝的情況下,可能會有進一步下跌的空間。

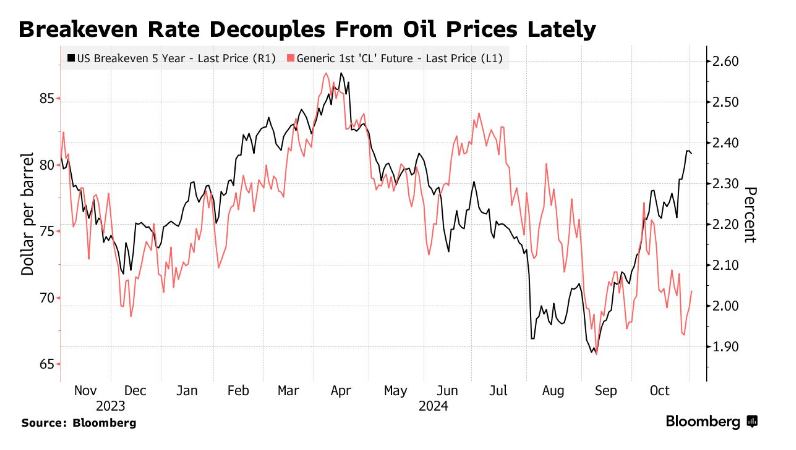

另一個需要關注的關鍵指標是所謂的盈虧平衡率,它衡量投資者的通脹預期。特朗普獲勝被廣泛認爲會提振通脹。五年期盈虧平衡通脹率,即五年期通脹掛鉤債券與美國國債的收益率差額,已經從9月初的不到1.9%上升至2.4%。

一些市場觀察人士認爲,美債收益率可能會進一步走高,因爲兩位候選人都沒有表現出任何控制失控政府債務的意願。10月份的債券拋售已經重新引發了關於「債券義警」回歸的討論,這是華爾街資深人士埃德·亞德尼 (Ed Yardeni) 在上世紀80年代創造的短語,用於描述投資者拋售政府債務以抗議財政揮霍。

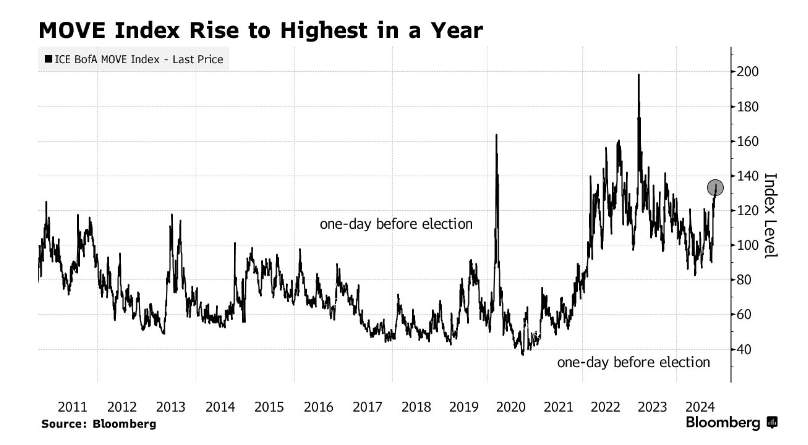

無論結果如何,有一件事是肯定的:28萬億美元美國國債市場的投資者都預計債券市場將爆發動盪。ICE BofA Move Index是債券市場的「恐懼指標」,其交易水平是2020年和2016年大選前幾天的兩倍。

貨幣

華爾街策略師普遍認爲,特朗普的關稅計劃至少在短期內會支撐美元並損害墨西哥披索等貨幣。

在摩根大通,以米拉·錢丹(Meera Chandan)爲首的分析師估計,共和黨大獲全勝,加上關稅和更大的財政支出,將使美元在貿易加權基礎上上漲7%,並使歐元兌美元走弱至接近平價水平。另一方面,摩根大通表示,賀錦麗獲勝可能會在短期內推動美元全面下跌,並隨着關稅威脅的消除而推動歐元反彈。

期權定價的引伸波幅表明,墨西哥披索、人民幣和歐元是對美國大選最敏感的貨幣之一。衡量未來一週披索未來價格波動的預期指標目前處於四年多來的最高水平。

加密貨幣

乍一看,加密貨幣的敘事很簡單:預計比特幣將從特朗普的勝利中受益。他誓言要將加密貨幣作爲戰略儲備資產,並任命對該行業友好的監管機構。但賀錦麗獲勝不一定對該行業產生負面影響。

從短期來看,加密貨幣投資者的樂觀情緒可能已經部分被市場消化。比特幣的交易價格已經離其73798美元的歷史高點不遠,追蹤它的交易所交易基金(ETF)已經獲得了迄今爲止最大的資金流入量。再加上選情仍然非常膠着的事實,加密期權市場對對沖的需求顯著增加。

最近幾周,比特幣短期看跌期權的引伸波幅(衡量期權價格的指標)大幅飆升,因爲交易員爲賦予他們以固定價格出售比特幣權利的合約支付了更高的價格。

再進一步看,期權交易者有望在未來獲得巨額收益。根據最大的加密貨幣期權交易所Deribit彙編的數據,對於3月到期的合約,最大的未平倉合約行權價集中在100000美元和110000美元左右。這種類型的倉位可能反映了這樣一個事實,即雖然特朗普已經作爲加密貨幣支持者站穩了腳跟,但賀錦麗也暗示她不會繼承拜登政府對該行業的積極打擊。

「無論下一屆政府是誰,都將在對加密貨幣的監管角度上採取非常不同的方法,而這在之前一直是最大的障礙,」Galaxy Digital流動性主動策略主管克里斯·萊茵(Chris Rhine)表示。

全美范围的民意调查表明,这是一场势均力敌的竞争,但博彩市场最近预测特朗普及其减税和高额关税议程将取得明显胜利。华尔街的赌博精神也很活跃,支持特朗普的势头提振了小盘股、对通胀敏感的利率押注和一度被嘲笑的加密货币。不过,随着最新民调显示竞争一如既往地激烈,这种势头又失去了动力。

全美范围的民意调查表明,这是一场势均力敌的竞争,但博彩市场最近预测特朗普及其减税和高额关税议程将取得明显胜利。华尔街的赌博精神也很活跃,支持特朗普的势头提振了小盘股、对通胀敏感的利率押注和一度被嘲笑的加密货币。不过,随着最新民调显示竞争一如既往地激烈,这种势头又失去了动力。