來源:丫丫港股圈

作者:kyle

關於AI快速增長對電力需求的拉動有多大,一直是今年的熱點話題,之前類似的討論還有AI服務器裏會用到高速銅纜,市場看多AI對銅價有潛在的拉動,但經過外資行的測算,目前AI服務器增多使用銅纜,對銅價的刺激還微乎其微,所以這話題也暫時告一段落。

雖然目前市場還未有具體的數字得出AI對電力的需求,但市場對AI服務器的吞電量是很認可邏輯的,也就是傳的最多的重啓核電站,或者是增多核電站的建設。

雖然目前市場還未有具體的數字得出AI對電力的需求,但市場對AI服務器的吞電量是很認可邏輯的,也就是傳的最多的重啓核電站,或者是增多核電站的建設。

前兩週, $谷歌-A (GOOGL.US)$ 投資了一家小型核反應堆,據傳$微軟 (MSFT.US)$和$亞馬遜 (AMZN.US)$還會有更多同樣的投資,接二連三的報道下,近期美股在講着科技公司將來會不會都有一個小型核反應堆的故事。

一、投資核能的熱潮?

據WSJ報道,亞馬遜、谷歌、微軟近期達成協議,旨在增加核能的使用,以滿足AI增長需要的能源需求,他們正在投入數十億美元,押注核能可以幫助遏制與數據中心相關的激增碳排放,因爲這些排放威脅到他們的氣候承諾,但這些核反應堆的建設也需要幾年才能完成。

在這3家科技巨頭開始行動後,美股的核電相關公司都在瘋漲,漲的最多的是OpenAI CEO Altman投資的 $Oklo Inc (OKLO.US)$ ,過去一個多月漲了接近3倍。不過,在漲了3倍之後,這家公司也就20多億美金,200億人民幣左右,今年上半年總營收才186萬美金,股價上肯定存在着對未來的炒作,但也是值得關注的,可能會是AI發展中的其他分支線,目前還是在0到1的階段。

這輪行情是始於谷歌在10月中旬時投資了7個小型核電反應堆,這也是科技巨頭裏的首個爲AI的能源需求投資核電的交易,點燃了這輪的上漲。根據協議條款,谷歌向核能初創公司Kairos power建造的7個反應堆所產生的電力。據公司表示,這協議旨在未來增加500兆瓦的核電,科技公司跟核電企業簽署的購`電協議就類似於跟風能買協議一樣。

實際上,谷歌選擇的做法跟之前市場預估有些出入,因爲之前市場預計科技公司可能會投資更大的核電站,因爲AI對能源需求量很高,而小型核電站的產能支撐不了那麼大的需求。

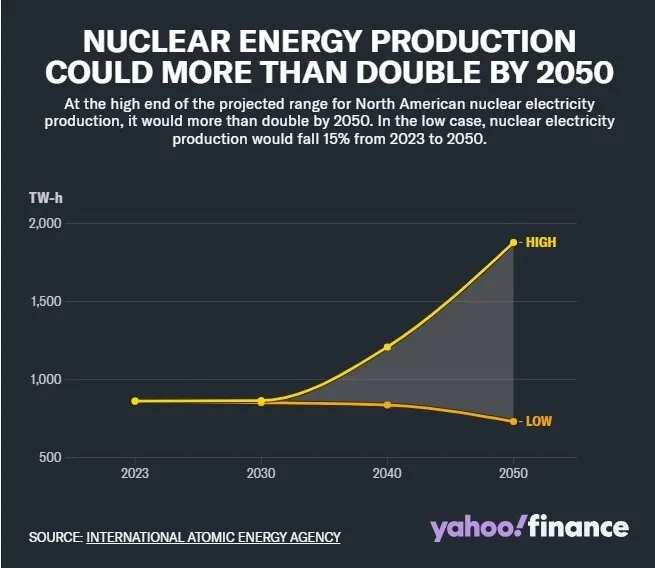

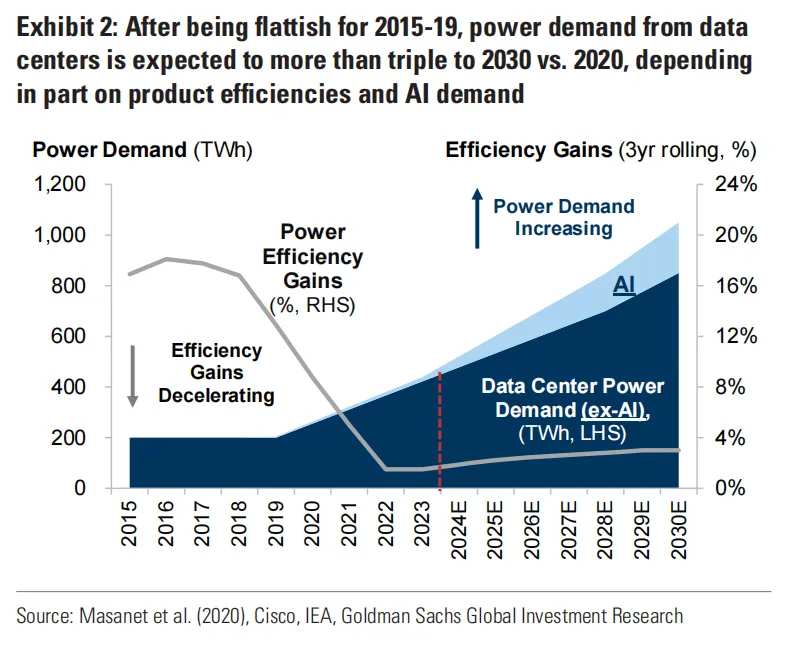

根據高盛預估,在AI需求的推動下,到2030年全球數據中心的電力消耗將增長160%。以及國際原子能機構的數據,到2050年,北美的核電產能會翻一倍。當然,說到2050年去顯然有些遠了,但對於上市的核電公司來說,資本開支投入開始了,就是炒作敘事的機會。

從外資行的分析來看,現在投小型核電站可能是因爲大型核電站的成本過高,以及核電站的建設時間太久,科技巨頭爲了擠出更多的Cpaex,或是考慮到安全和技術問題,先投資個小型的核電站試試。尤其是投資小型模塊化核反應堆(SMR)能拿到政府補貼,比投資大型核電站的成本更低。

據統計,美國接近20%的電力來自核電廠,但由於高成本和過久的建設時間,大型的新項目已經被暫停。預計到2040年,SMR市場可能會增長到3000億美元的規模。

根據美國能源部的數據顯示,首批SMR項目的平準化電力成本約爲每兆瓦時180美元,目前主要是靠政府補貼,拿到補貼後降至100美元/兆瓦時左右,隨着技術進步未來成本可能會越來越低。

由於SMR項目建設起來要幾年時間,有不少觀點建議科技巨頭直接去投資更多的天然氣發電廠,這都要比投資SMR划算且效率高的多。對比來看就很直觀,天然氣發電的成本要比小型核反應堆SMR的發電成本低很多。在美國,天然氣發電的成本通常在每兆瓦40-70美元之間,若沒有政府補貼,SMR項目成本比天然氣發電要貴2-3倍的程度。

而風能的平均成本是146美元,太陽能是109美元,且核電站的平均正常運行時間是超過90%,而風能只有35%,太陽能只有25%,核能在運行上是比風能/太陽能更加穩定的。

而核電站的建設時間,美國平均需要80個月的時間,全球平均建設週期是85個月,而我們國內平均建設週期要73個月左右。由於國內AI服務器的電力需求量還沒有那麼緊缺,這波行情也輪不上國內的核電炒作。

所以,用核電來給AI補充電力需求,這還處在早期階段,短期內還是以天然氣、風能、太陽能爲主。

二、AI有多吃電?

根據WSJ報道稱,亞馬遜大型數據中心的電力消耗大致相當於一箇中型城市的用電量。

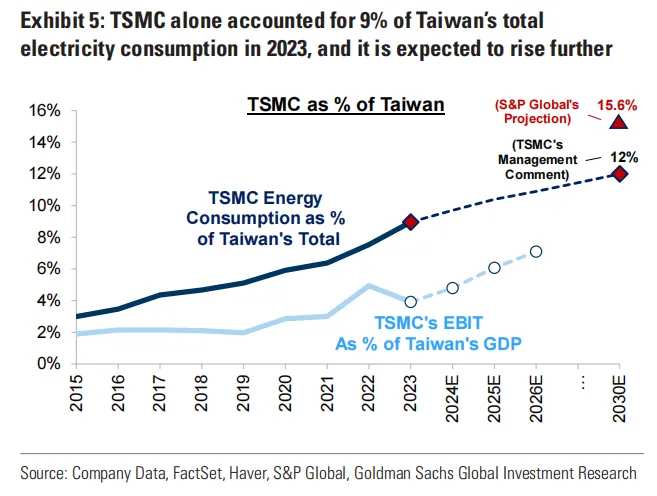

若更具體的說,2023年,僅$台積電 (TSM.US)$一家就佔臺灣電力消耗的9%,單獨佔臺灣工業部門需求的16%,高於2019年的5.1%。相比之下,半導體產業小號了臺灣電力的13.4%,高於2019年的8.4%。

根據標普預計,到2030年,台積電的用電量將佔臺灣總用電量的15.6%。假設AI發展更樂觀的情況下,台積電一家的耗電量最多可能達到臺灣總用電量的23.7%。

隨着Capex的增加和更先進技術的生產,預計到2028年,AI相關的電力需求將增加8倍;臺灣今年計劃將建設超過10個數據中心,預計電力需求增長可能加速超過每年的2.8%,相比之下,在過去10年裏,每年的電力需求增速只有1.4%。

與此同時,在電力需求增加的同時,電價也是在不斷上漲的,臺灣工業用戶在10月中旬增加了12.5%,而臺灣的做法是增多天然氣發電,放棄核電能源。

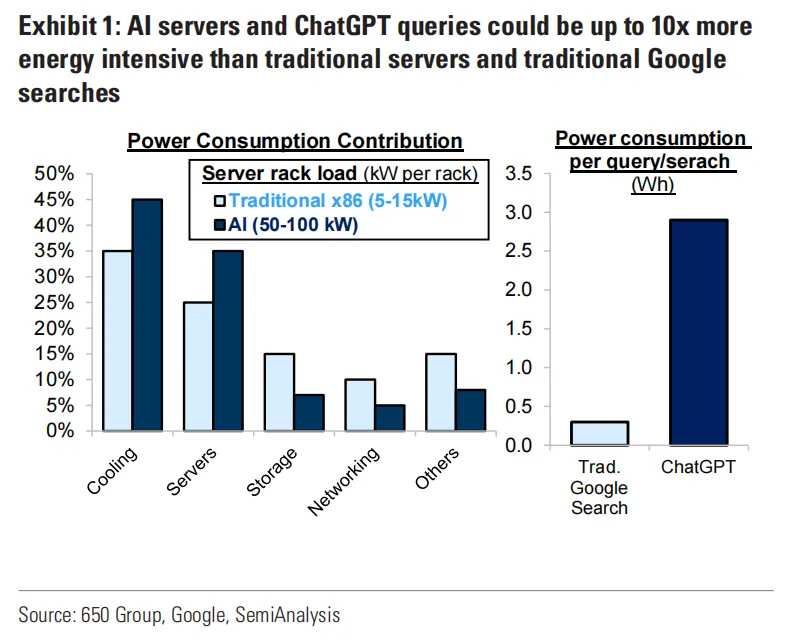

這幾天谷歌和ChatGPT都新增了聯網搜索功能,預計接下來其他互聯網產品也會增多AI搜索的部分,跟上這兩家。而這可能帶來很大的能源損耗,例如,ChatGPT單條問答估計比傳統谷歌搜索多消耗6-10倍的能源需求。

高盛預計,在AI的驅動下,到2030年,全球數據中心的電力需求將較2023年增長165%。數據中心將爲全球整體電力需求增加0.3%的CAGR,到2030年,數據中心的電力需求將全球電力消耗的1-2%上升到3-4%。

臺灣電力需求增長主要來源於一是半導體產業,二是自2020年以來,科技巨頭都開始在臺灣建AI數據中心,包括微軟的Azure、谷歌的AWS、特別是今年就有10多個新的數據中心準備在建廠,例如$英偉達 (NVDA.US)$、蘋果、AWS、富士康等等。預計這些投資從2023年的15億美元增加到2029年的35億美元。

所以說,通過這樣來看,AI無疑是對電力需求有很大的拉動,而美國科技公司在本土建設的核能也只是剛剛起步,更便利的還是用天然氣發電,畢竟還要考慮到成本的因素,這幾年鈾價也並不便宜,雖然鈾價今年是跌的,但供給端也不樂觀。

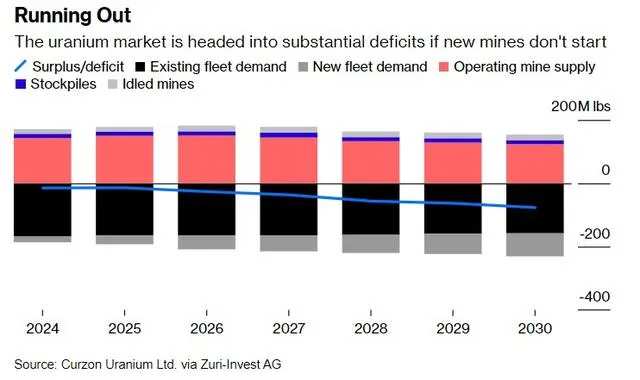

根據下圖來看,若鈾礦開採商不再大規模的開採鋅礦,鈾市場不久之後將陷入供應短缺。

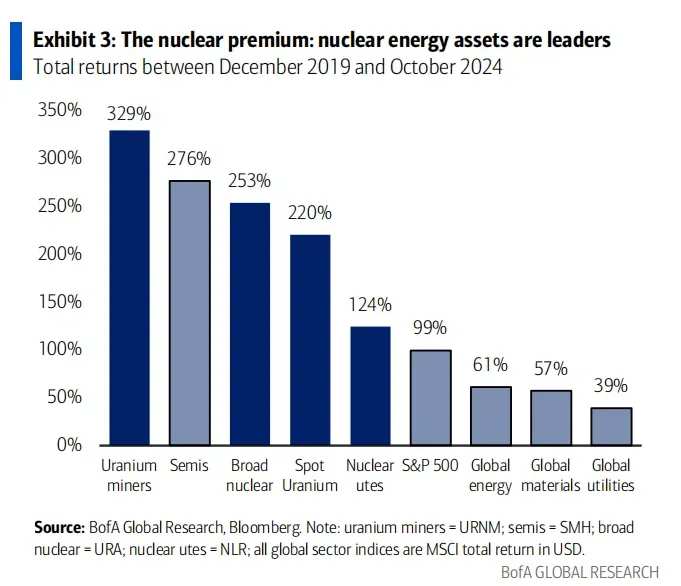

由於科技公司開始投資核反應堆,美股除了炒核電站之外,就是炒作鈾礦企業。例如美股的 $Global X鈾ETF (URA.US)$ ,在9月份微軟宣佈重啓核電站之後,ETF從低點反彈了30-40%,創近幾年的高位。

過去一年,電和鈾ETF獲得了16億美元的資金流入,而清潔能源基金的資金流出爲24億美元。核能ETF的資產規模已經超過了其他清潔能源基金,核能ETF的總資產超過60億美元,而ICLN等其他受歡迎的清潔能源基金在短短三年內從220億美元跌到55億美元。

而持有現貨鈾的基金URNM ETF從2019年以來漲超300%。

結語

但歸根結底,微軟和谷歌投資的核電站最早也得在2030年才能正式交付,現在覈能投資還處於很早期的階段,市場對核電站股票的炒作也就是炒預期,短期內其他能源更加可靠。

另外,若說科技公司受碳排放的標準限制,說不定爲了AI發展順利,指標都是可能會放寬的,畢竟科技公司都是賺錢爲先,若真的付出更高的成本建設核電廠,反過來就會限制AI Capex,若炒核電站,市場的結論是還不如炒鈾礦商。

編輯/Rocky

虽然目前市场还未有具体的数字得出AI对电力的需求,但市场对AI服务器的吞电量是很认可逻辑的,也就是传的最多的重启核电站,或者是增多核电站的建设。

虽然目前市场还未有具体的数字得出AI对电力的需求,但市场对AI服务器的吞电量是很认可逻辑的,也就是传的最多的重启核电站,或者是增多核电站的建设。