理由是若新政府意識到通脹問題,可能會任命偏鷹派的財政部官員,從而利好美債,利空黃金。

美國大選迫在眉睫之際,美銀證券首席投資策略師Mike Hartnett提出了一個逆向思維的投資建議:"買入美債"或將成爲大選後最具潛力的交易機會。

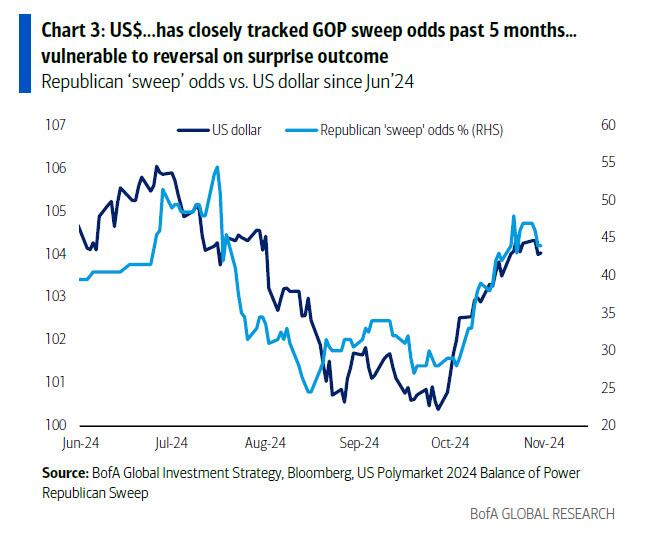

在最新發布的《Flow Show》報告中,Hartnett寫道,過去四個月美元和美債收益率持續走強,主要源於市場對特朗普勝選預期升溫。然而,正是這種過於一致的市場預期,反而使得美元和美債收益率面臨潛在調整風險。

Hartnett分析稱,這是由於無論是特朗普還是賀錦麗當選,新政府都可能在2025年採取行動控制預算赤字。

Hartnett分析稱,這是由於無論是特朗普還是賀錦麗當選,新政府都可能在2025年採取行動控制預算赤字。

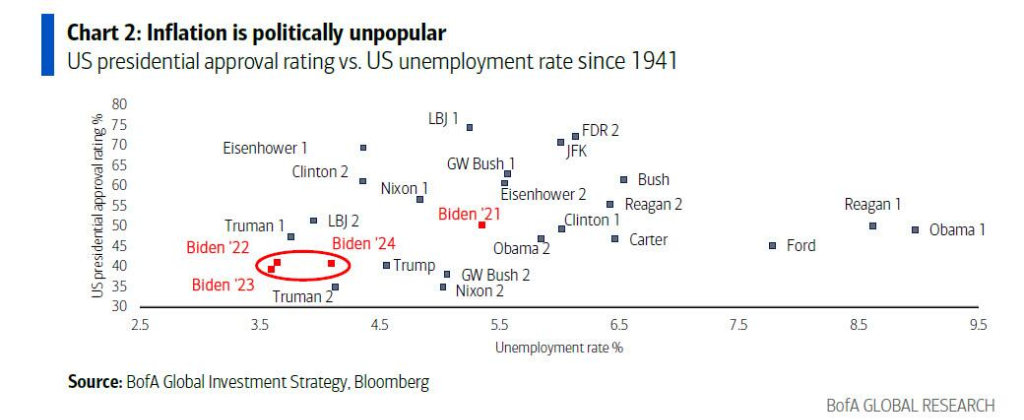

原因在於選民對通脹和生活成本上升的強烈不滿,這一點已明顯反映在拜登持續走低的支持率上(如下圖所示,Hartnett認爲,即使在失業率處於低位的情況下,拜登的支持率仍持續走低,這正反映了通脹對選情的巨大殺傷力。)

在這種背景下,美國新一屆政府可能會任命偏鷹派的財政部官員,這將爲長期美債帶來顯著投資機會。

Hartnett的三大「逆向思維」投資思路

在這種背景下,Hartnett提出了三大值得關注的逆向投資思路。

1. 特朗普獲勝並非利好股市。理由是特朗普的減稅和關稅政策可能進一步推高通脹,反而引發市場調整。相反,賀錦麗當選可能維持現狀,利好全球化和科技股。

2. 全球市場將跑贏美國市場。理由特朗普的關稅政策可能促使亞歐央行採取激進減息措施,疊加地緣政治風險緩和帶來的油價下行,從而推動當地市場走強。

3. 長期美債將迎來投資機會。理由是若新政府意識到通脹問題,可能會任命偏鷹派的財政部官員,利好美債,利空黃金。

編輯/Somer

Hartnett分析称,这是由于无论是特朗普还是哈里斯当选,新政府都可能在2025年采取行动控制预算赤字。

Hartnett分析称,这是由于无论是特朗普还是哈里斯当选,新政府都可能在2025年采取行动控制预算赤字。