来源:中金点睛

作者:肖捷文、张文朗

美国2024年三季度实际GDP环比折年率2.8%,略低于市场预期的3.0%,也较二季度的3.0%小幅回落,但仍是一份亮眼的答卷。分项来看,个人消费支出强劲,企业设备投资扩张,出口与政府开支提速,表明美国经济增长仍然健康。相对偏弱的是房地产投资和建筑投资,显示高利率仍在产生抑制作用。此外,三季度通胀进一步回落,意味着美国经济正在走向软着陆。我们认为美联储暂不需要大幅度降息,预计下周降息25个基点,12月份是否跳过降息将视通胀进展而定。

美国三季度GDP环比折年增速较二季度小幅回落,但内需项目加速增长。2.8%的实际GDP环比折年率虽然不及市场预期的3.0%,但衡量内需的关键指标——国内私人购买最终销售(Final sales to private domestic purchasers)——环比折年率从上季度的2.7%反弹至3.2%,达到今年以来的最高水平(图表1)。国内私人购买最终销售包括了个人消费支出和私人固定资产投资(不含库存),如果再将政府支出纳入考虑,第三季度国内购买最终销售环比折年率由上季度的2.8%反弹到了3.5%。

从分项来看,个人消费支出加速至2023年一季度以来的最高水平。三季度实际消费环比折年率3.7%,增幅较上个季度的2.8%有所扩大,对GDP贡献2.5个百分点。其中,商品消费支出环比折年大幅增加6%,其中耐用品消费从上季度5.5%进一步提速至8.1%,主要来自于机动车及零部件以及休闲商品的贡献,非耐用品消费也从上季度1.7%加速至4.9%。服务消费增速与上季度基本持平。

从分项来看,个人消费支出加速至2023年一季度以来的最高水平。三季度实际消费环比折年率3.7%,增幅较上个季度的2.8%有所扩大,对GDP贡献2.5个百分点。其中,商品消费支出环比折年大幅增加6%,其中耐用品消费从上季度5.5%进一步提速至8.1%,主要来自于机动车及零部件以及休闲商品的贡献,非耐用品消费也从上季度1.7%加速至4.9%。服务消费增速与上季度基本持平。

固定资产投资表现分化,设备投资继续扩张,主要因为飞机与信息设备投资强劲。房地产投资和建筑投资偏弱,库存小幅下降。设备投资环比增速从上季度的9.8%加速至11.1%,对GDP贡献0.6个百分点。从分行业贡献来看,交通运输设备(+0.29 ppt)与信息处理设备(+0.24 ppt)对于GDP贡献较大,后者可能反映了与人工智能(AI)相关的资本开支,比如数据中心的兴建和相关设备的投资。房地产投资连续两个季度下跌,表明高利率环境仍在对住宅地产形成压制。建筑投资下降,表明前期财政政策对制造业回流的刺激作用在消退。

向前看,四季度以来美债收益率回升,30年期固定抵押贷款利率反弹,可能继续限制房地产市场复苏。美国抵押贷款银行家协会(MBA)的购房指数持续低迷,或表明在利率下降速度较慢的情况下,房地产市场复苏不会来的那么快。设备投资仍在磨底阶段,除AI以外的设备投资尚未复苏,后续还要等待全球经济周期重启的信号。另外美国总统大选结束后新一届政府的政策导向也会影响设备投资,如果新总统采取加征关税措施,或不利于制造业复苏。

贸易方面,进、出口均较二季度加速,进口增长部分反映了商家提前备货。净出口对增长的拖累从二季度的0.9个百分点收窄至0.6个百分点。三季度末的码头工人罢工可能使部分零售商提前备货,对关税的担心也可能带来进口“抢跑”,对贸易数据带来扰动。此外,今年以来电脑和计算机设备等资本品进口保持强劲增长,这与上面提到的AI拉动的投资相互印证。

另外一个值得关注的是政府支出明显加速,主要由国防开支带动。三季度美国政府支出环比折年增速从上季度3.1%加速至5.0%,其中联邦政府支出环比折年增长9.7%,为2021年一季度以来最快增长。国防军工支出在上季度增长6.4%后,三季度进一步环比折年增加14.9%,这是2003年以来的最快增速。这部分与此前国会通过的援助乌克兰的法案有关。非国防的联邦政府开支也加速至年内最高水平,部分与大选前现任政府提高支出有关。向前看,美国政府支出或存在惯性,很难转向财政秩序整顿。

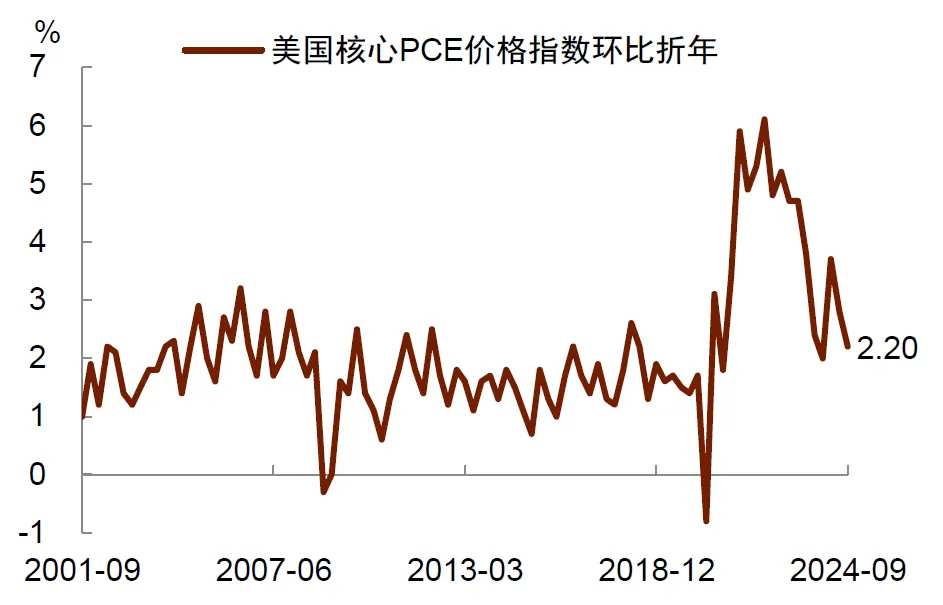

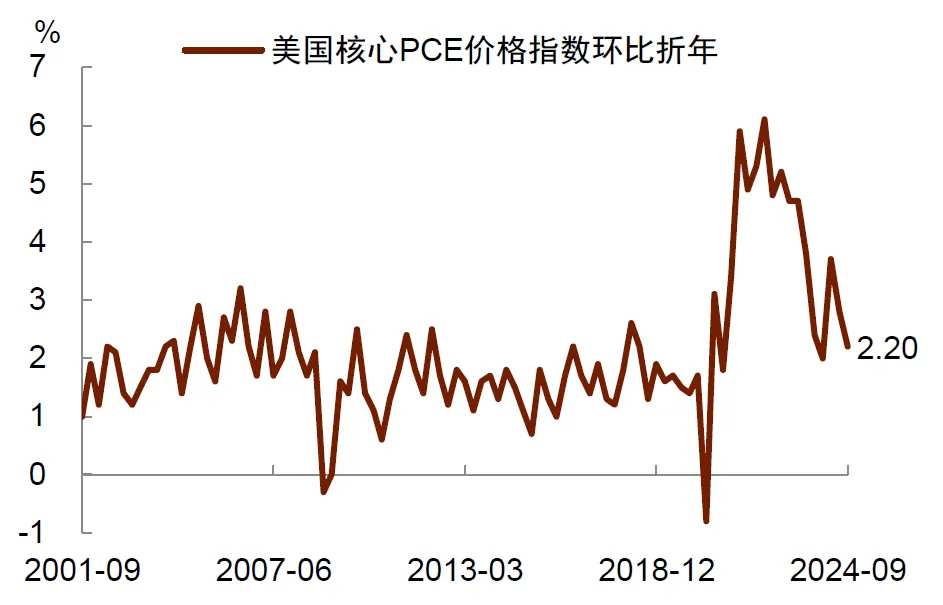

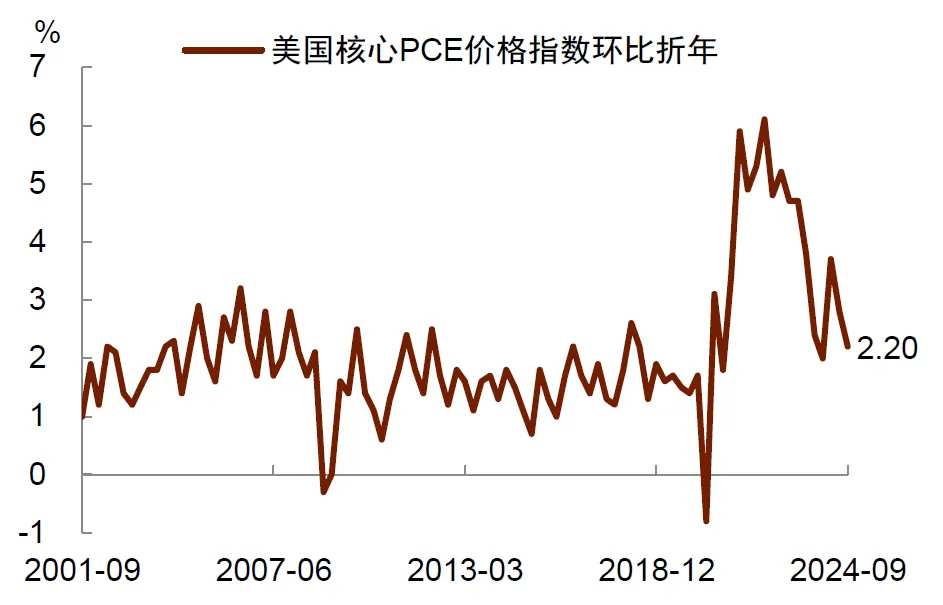

GDP数据不支持美联储大幅降息,我们预计下周美联储最多降息25个基点。三季度通胀进一步回落,PCE环比折年增速从上季度2.5%降至1.5%,核心PCE环比折年增速从上季度2.8%降至2.2%,结合强劲的增长数据,显示美国经济仍在驶往软着陆的“正轨”之上。经济增长健康、劳动力市场趋于稳定,美联储进一步大踏步降息的必要性不高。我们预计美联储在下周的FOMC会议上很可能采取相对谨慎的政策立场,最有可能的情况是实施25个基点的温和降息,同时保留政策灵活性,12月份是否跳过降息将视通胀进展而定。

图表1:美国经济内需仍然稳健,三季度加速反弹

资料来源:Haver,中金公司研究部

资料来源:Haver,中金公司研究部图表2:核心PCE通胀环比折年放缓至2.2%

资料来源:Haver,中金公司研究部

资料来源:Haver,中金公司研究部编辑/jayden

來源:中金點睛

作者:肖捷文、張文朗

美國2024年三季度實際GDP環比折年率2.8%,略低於市場預期的3.0%,也較二季度的3.0%小幅回落,但仍是一份亮眼的答卷。分項來看,個人消費支出強勁,企業設備投資擴張,出口與政府開支提速,表明美國經濟增長仍然健康。相對偏弱的是房地產投資和建築投資,顯示高利率仍在產生抑制作用。此外,三季度通脹進一步回落,意味着美國經濟正在走向軟着陸。我們認爲聯儲局暫不需要大幅度減息,預計下週減息25個點子,12月份是否跳過減息將視通脹進展而定。

美國三季度GDP環比折年增速較二季度小幅回落,但內需項目加速增長。2.8%的實際GDP環比折年率雖然不及市場預期的3.0%,但衡量內需的關鍵指標——國內私人購買最終銷售(Final sales to private domestic purchasers)——環比折年率從上季度的2.7%反彈至3.2%,達到今年以來的最高水平(圖表1)。國內私人購買最終銷售包括了個人消費支出和私人固定資產投資(不含庫存),如果再將政府支出納入考慮,第三季度國內購買最終銷售環比折年率由上季度的2.8%反彈到了3.5%。

從分項來看,個人消費支出加速至2023年一季度以來的最高水平。三季度實際消費環比折年率3.7%,增幅較上個季度的2.8%有所擴大,對GDP貢獻2.5個百分點。其中,商品消費支出環比折年大幅增加6%,其中耐用品消費從上季度5.5%進一步提速至8.1%,主要來自於機動車及零部件以及休閒商品的貢獻,非耐用品消費也從上季度1.7%加速至4.9%。服務消費增速與上季度基本持平。

從分項來看,個人消費支出加速至2023年一季度以來的最高水平。三季度實際消費環比折年率3.7%,增幅較上個季度的2.8%有所擴大,對GDP貢獻2.5個百分點。其中,商品消費支出環比折年大幅增加6%,其中耐用品消費從上季度5.5%進一步提速至8.1%,主要來自於機動車及零部件以及休閒商品的貢獻,非耐用品消費也從上季度1.7%加速至4.9%。服務消費增速與上季度基本持平。

固定資產投資表現分化,設備投資繼續擴張,主要因爲飛機與信息設備投資強勁。房地產投資和建築投資偏弱,庫存小幅下降。設備投資環比增速從上季度的9.8%加速至11.1%,對GDP貢獻0.6個百分點。從分行業貢獻來看,交通運輸設備(+0.29 ppt)與信息處理設備(+0.24 ppt)對於GDP貢獻較大,後者可能反映了與人工智能(AI)相關的資本開支,比如數據中心的興建和相關設備的投資。房地產投資連續兩個季度下跌,表明高利率環境仍在對住宅地產形成壓制。建築投資下降,表明前期財政政策對製造業回流的刺激作用在消退。

向前看,四季度以來美債收益率回升,30年期固定抵押貸款利率反彈,可能繼續限制房地產市場復甦。美國抵押貸款銀行家協會(MBA)的購房指數持續低迷,或表明在利率下降速度較慢的情況下,房地產市場復甦不會來的那麼快。設備投資仍在磨底階段,除AI以外的設備投資尚未復甦,後續還要等待全球經濟週期重啓的信號。另外美國總統大選結束後新一屆政府的政策導向也會影響設備投資,如果新總統採取加徵關稅措施,或不利於製造業復甦。

貿易方面,進、出口均較二季度加速,進口增長部分反映了商家提前備貨。淨出口對增長的拖累從二季度的0.9個百分點收窄至0.6個百分點。三季度末的碼頭工人罷工可能使部分零售商提前備貨,對關稅的擔心也可能帶來進口「搶跑」,對貿易數據帶來擾動。此外,今年以來電腦和計算機設備等資本品進口保持強勁增長,這與上面提到的AI拉動的投資相互印證。

另外一個值得關注的是政府支出明顯加速,主要由國防開支帶動。三季度美國政府支出環比折年增速從上季度3.1%加速至5.0%,其中聯邦政府支出環比折年增長9.7%,爲2021年一季度以來最快增長。國防軍工支出在上季度增長6.4%後,三季度進一步環比折年增加14.9%,這是2003年以來的最快增速。這部分與此前國會通過的援助烏克蘭的法案有關。非國防的聯邦政府開支也加速至年內最高水平,部分與大選前現任政府提高支出有關。向前看,美國政府支出或存在慣性,很難轉向財政秩序整頓。

GDP數據不支持聯儲局大幅減息,我們預計下週聯儲局最多減息25個點子。三季度通脹進一步回落,PCE環比折年增速從上季度2.5%降至1.5%,核心PCE環比折年增速從上季度2.8%降至2.2%,結合強勁的增長數據,顯示美國經濟仍在駛往軟着陸的「正軌」之上。經濟增長健康、勞動力市場趨於穩定,聯儲局進一步大踏步減息的必要性不高。我們預計聯儲局在下週的FOMC會議上很可能採取相對謹慎的政策立場,最有可能的情況是實施25個點子的溫和減息,同時保留政策靈活性,12月份是否跳過減息將視通脹進展而定。

圖表1:美國經濟內需仍然穩健,三季度加速反彈

資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部圖表2:核心PCE通脹環比折年放緩至2.2%

資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部編輯/jayden

從分項來看,個人消費支出加速至2023年一季度以來的最高水平。三季度實際消費環比折年率3.7%,增幅較上個季度的2.8%有所擴大,對GDP貢獻2.5個百分點。其中,商品消費支出環比折年大幅增加6%,其中耐用品消費從上季度5.5%進一步提速至8.1%,主要來自於機動車及零部件以及休閒商品的貢獻,非耐用品消費也從上季度1.7%加速至4.9%。服務消費增速與上季度基本持平。

從分項來看,個人消費支出加速至2023年一季度以來的最高水平。三季度實際消費環比折年率3.7%,增幅較上個季度的2.8%有所擴大,對GDP貢獻2.5個百分點。其中,商品消費支出環比折年大幅增加6%,其中耐用品消費從上季度5.5%進一步提速至8.1%,主要來自於機動車及零部件以及休閒商品的貢獻,非耐用品消費也從上季度1.7%加速至4.9%。服務消費增速與上季度基本持平。