美國財政部週三將公佈美債季度再融資計劃,任何有關增加借款迫在眉睫的暗示,都可能進一步擾亂美債市場。

繼美國經濟韌性動搖了投資者對聯儲局未來減息路徑的信心之後,美債市場還面臨着人們對美國政府還能避免大舉舉債多久的質疑。

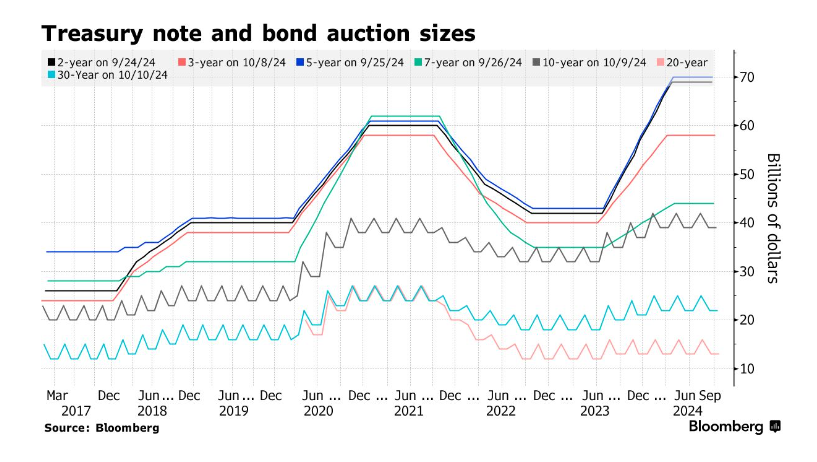

儘管美國的財政赤字仍處於歷史高位,但財政部自5月以來已發佈指導意見,稱其將「至少在未來幾個季度」維持票據和債券拍賣規模不變。財政部將於本週三將公佈最新的美債「季度再融資」計劃。

債券交易商普遍預計債券拍賣規模將連續第三個季度維持在1250億美元。問題是關於「未來幾個季度」的指引是否會保持不變。如果確實如此,則表明美債2025年年中之前不會有任何增加發行。

債券交易商普遍預計債券拍賣規模將連續第三個季度維持在1250億美元。問題是關於「未來幾個季度」的指引是否會保持不變。如果確實如此,則表明美債2025年年中之前不會有任何增加發行。

由於前總統特朗普和副總統賀錦麗都沒有將削減赤字作爲其競選活動的核心要素,美國的長期債務銷售規模的增加在某個時候被視爲不可避免的。

Jefferies高級經濟學家托馬斯·西蒙斯(Thomas Simons)表示:「再次提到『未來幾個季度』的借款路徑似乎是財政部在這個時候重複的一個相當重大的承諾」,「他們可能會這樣做。」

包括10年期國債在內的一些美債拍賣規模已達到創紀錄水平。任何有關增加借款迫在眉睫的暗示,都可能進一步擾亂美債市場。最近幾周,美債收益率已經大幅上升。週一,隨着季度再融資規模預估的發佈,交易員還將了解到財政部更廣泛借款需求的最新情況。

摩根大通美國通脹策略主管菲比·懷特(Phoebe White)表示:“就財政部的季度再融資公告而言,其前瞻指引將多少有些新鮮。因此,如果我們看到指引發生變化,一些措辭被放棄,那麼市場可能會被嚇壞。”

摩根大通、花旗集團和加拿大皇家銀行資本市場等公司週三認爲季度再融資規模或前瞻指引將均無變化。富國銀行預計措辭會略有變化,但不足以激怒投資者。

「我們認爲財政部可能會調整他們對增發息票的指引,但不會暗示其緊迫性,」富國銀行策略師安吉洛·馬諾拉託斯(Angelo Manolatos)表示。

但這次有一個未知數,即週三是拜登政府團隊最後一次發佈季度再融資公告。

下一個季度再融資計劃將在新總統上任後進行。特朗普的一些共和黨支持者公開抨擊財政部長耶倫和她的副手們加劇了對短期票據的依賴,這些票據將在長達一年內到期,以控制長期債券的發行及其收益率。這表明,如果共和黨贏得白宮,短期票據的發行可能會縮減,而長期債券的發行量可能會增加。

若再融資規模維持現狀,下週的債券發行計劃將如下:

11月4日發行580億美元的3年期國債

11月5日發行420億美元的10年期國債

11月6日發行250億美元的30年期債券

甚至在任何新團隊上任之前,包括財政部官員在內的債務管理者已經在就明年1月初與聯邦債務上限的恢復作鬥爭。除非國會迅速暫停或提高上限,否則財政部將需要啓動一個經常使用的程序,給自己最大的空間來繼續兌現付款。

“如果財政部在明年1月1日之後受到債務上限限制,他們就不會想增加息票供應,”加拿大皇家銀行資本市場美國利率策略主管布萊克·格溫(Blake Gwinn)表示。「因此,保留『未來幾個季度』拍賣穩定的的指引似乎是最好的。」

彭博行業研究的美國首席利率策略師Ira F. Jersey認爲,財政部不需要改變其指引,因爲他們甚至有可能在明年保持息票發行量的穩定。鑑於財政部已經在2025財年籌集了超過1.6萬億美元的資金,除非有意外的支出需要資金,否則幾乎沒有必要進行任何調整。

在接下來的幾個月裏,聯儲局的量化緊縮(QT)計劃可能會進一步放緩,甚至結束,這將對財政部有所幫助。QT涉及讓一定數量的國債到期後從聯儲局的資產負債表中到期不續,並迫使財政部向公衆出售更多債券。

美債投資者還將在11月6日至7日的政策會議上關注聯儲局關於減息前景的最新消息。自聯儲局上個月以減息50個點子開始減息週期以來,由於投資者對政策制定者在隨後的會議上將把基準利率降至多低的預期受到抑制,美債收益率攀升。

交易商預測,週三財政部將在未來三個月內保持浮動利率債券的發行不變。關於美國國債通脹保值證券(TIPS),預計該部門的發行額將繼續小幅上升。在對交易商的季度調查中,財政部詢問過是否應該考慮在現有的三種TIPS債券的基礎上再增加一種。

編輯/Rocky

债券交易商普遍预计债券拍卖规模将连续第三个季度维持在1250亿美元。

债券交易商普遍预计债券拍卖规模将连续第三个季度维持在1250亿美元。