前幾天,中國平安(02318.HK)公佈了非常理想的2024年第3季業績,有幾點值得留意,或許對其後即將公佈業績的壽險股或綜合保險股,例如中國人壽(02628.HK)、中國人保(01339.HK)和中國太保(02601.HK)帶來啓示:

1)前三季的壽險及健康險新業務價值有34.1%的增長,其中代理人渠道新業務價值同比增幅略低於平均值,但是人均產值同比增長54.7%;

2)平安與其他大型壽險企業一樣,這幾年都面臨代理人團隊縮減的困境,但是從平安最新的數據來看,其代理人數量似有回升跡象,代理人回歸是否意味着壽險行業見底回升;

3)保險資金的投資組合回報顯著回升,這或與9月中國推出多項經濟措施提振了市場信心,帶動A股和中資、中概股市場顯著反彈有關,其他險企或也同樣得益。

3)保險資金的投資組合回報顯著回升,這或與9月中國推出多項經濟措施提振了市場信心,帶動A股和中資、中概股市場顯著反彈有關,其他險企或也同樣得益。

保險股今年表現突出

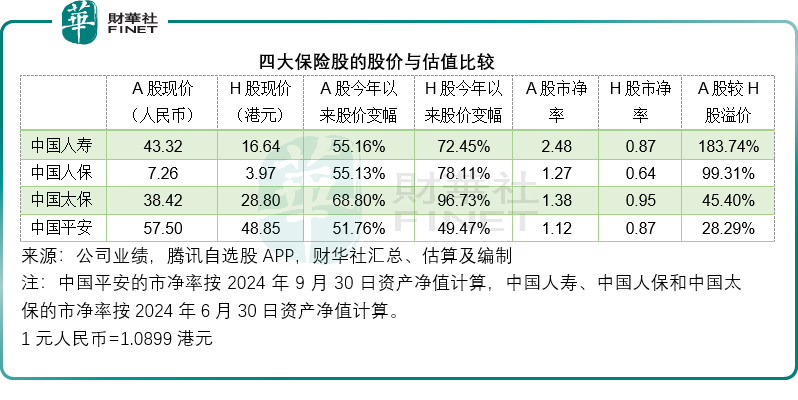

今年以來,中國平安(601318.SH)的AH股均實現了約50%的漲勢,有意思的是,中國人壽(601628.SH)、中國人保(601319.SH)和中國太保(601601.SH)今年以來的漲幅比平安還顯著,見下表,其中H股漲勢更遠高於A股。

財華社認爲,最主要的原因是這三大保險公司的A股股價均較其H股股價具有比平安高得多的溢價,而且就其市淨率估值來看,H股也要划算得多,H股市淨率均低於1倍,意味着其H股現價比其資產淨值低。

不過更主要的原因,還是市場對於保險公司的業務前景信心提升,才會急於彌補其估值的差距。

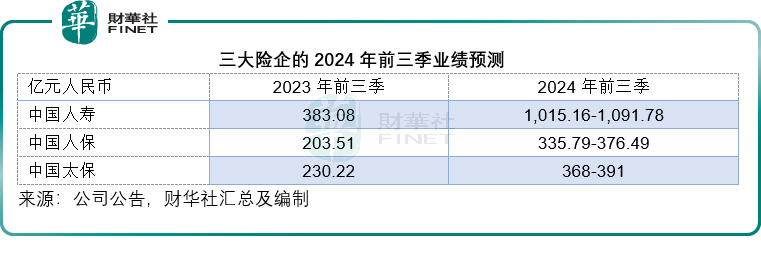

這三家保險公司雖尚未公佈2024年第3季業績,但均發佈了季績預喜,透露前三季的強勁表現。

業績預喜

中國平安公佈的前三季業績顯示,扣非歸母淨利潤同比增長27.3%,至1,119.68億元(單位人民幣,下同);其中第3季的扣非歸母淨利潤按年增長110.3%,至377.4億元,強勁增長主要受到資本市場波動影響。

中國人壽預期,今年前三季扣非歸母淨利潤將介於1,015.16億元-1,091.78億元,按年增長165%-185%,主要受到2024年1月1日起執行新會計準則影響,同時第3季股票市場顯著回暖,令其投資收益同比大幅增長。

財華社留意到,相比於2023年末,6月30日中國人壽於定存、債券、基金的佔比有所增加,分別爲7.54%、57.36%和4.50%,而之前分別爲7.49%、54.11%和3.82%。另一方面,於股票和其他權益類投資(如私募股權基金、優先股、股權投資計劃、未上市股權等)的佔比則爲7.26%和7.84%,而上年同期則分別爲7.95%和8.54%。

中國人保也預期,前三季扣非歸母淨利潤或介於335.8億-376.5億元,按年增長65%-85%,該公司解釋的原因是在夯實經營基礎的同時,資本市場回暖帶動總投資收益同比實現大幅增長,因此淨利潤較上年同期增幅較大。

財華社留意到,該公司今年上半年的保險服務收入爲2,616.29億元,同比增長6.0%,原保險保費收入按年增長3.3%,至4272.85億元,其中人身險業務增長強勁,保險服務收入增長14.8%,但相對來說,財產險才是人保的主要保險服務收入來源,財險的服務收入按年增長5.1%,至2,358.41億元。上半年人保的扣非歸母淨利潤按年增長14.8%,至226.8億元,顯著低於前三季的淨利潤預期增幅,或意味着其第3季的利潤增長將十分顯著。

值得留意的是,人保在今年上半年實現總投資收益290.64億元,按年下降至7.69%,淨投資收益則按年下降5.52%,至267.95億元,總投資收益率(年化)爲4.1%,按年下降0.8個百分點,淨投資收益率則按年下降0.6個百分點,至3.8%。

財華社留意到,相較於2023年末,人保於6月30日增加了現金,固定收益投資,尤其定存、國債及政府債的配置,現金、定存和國債及政府債佔其投資資產的比重分別由2023年末的2.0%、5.7%和15.9%,提高至2.1%、7.9%和21.1%。同時,按公允值計量的權益投資方面,也許是因爲減配或是因爲公允價值下降,人保基金及股票的配置均有所下降,由2023年末的8.2%和3.2%,下降至6.4%和2.9%。

中國太保預計2024年前三季扣非歸母淨利潤或增至368億元-391億元,增幅或介於60%-70%,該公司引述前三季業績預計增長的主要原因是其依據戰略資產配製方案,投資組合中保持配置一定比例區間的權益資產,伴隨近期資本市場大漲,其前三季的投資收益實現強勁的同比增長。

從太保上半年業績來看,其上半年扣非歸母淨利潤則按年增長38.0%,至251.42億元,顯著低於前三季扣非歸母淨利潤預期增幅,意味着太保的第3季業績增長應遠高於上半年。

上半年,其承保業務有不俗的增長,保險服務收入按年增長2.2%,至1,370.19億元,壽險新業務價值按年增長22.8%,至90.37億元。從投資收益來看,總投資收益率(非年化)上半年爲2.7%,按年增加0.7個百分點,淨投資收益率(非年化)則按年下降0.2個百分點,至1.8%。

從投資資產配製來看,相對於2023年末,太保於現金、債券投資和股票投資的佔比有所增加,分別由2023年末的1.5%、51.7%和8.4%,擴大至2.6%、55.6%和9.0%。

保險股的危與機

綜上所述,三家尚未公佈前三季業績但提供了業績指引的保險集團,利潤增長應主要來自投資收益,尤其第3季的投資收益。9月份中央推出多項刺激經濟措施,大大提振了投資者的信心,從而帶動了股市的大漲,而險企的股權投資一般按照公允值,即會計報告期末的最後交易價計算。

值得留意的是,保險企業的第3季報告期末爲9月30日,也是今年以來A股表現最好的一天,換言之,也是其公允值,尤其股權投資水位較高的一天。衆所周知,在黃金週之後,A股已顯著回落,這意味着接下來這些保險企業的股權投資公允值有可能會向下修正,從而影響其未來的回報。

不過另一方面,隨着市場利率下降,它們的債券投資或有望錄得正回報,持有至到期的債券有望產生相對市場利率較高的利息,而可出售債券或可獲得相對較高的公允值溢價。

平安的最新業績或多少顯示出壽險業務改革後的成果,代理人也見回流,或許從側面反映行業景氣度有所回升,待這三家險企公佈第3季業績將有更明確的啓示。

中國平安、中國人壽、中國人保、中國太保,均爲「港股100強」榜單的常客,今年的「港股100強」頒獎典禮將於2024年11月11日下午在香港會展中心隆重舉行,這四家險企將有何表現?敬請關注。

「港股100強」 以專業、客觀、公正、準確爲宗旨,致力於每年評選出香港主板上市公司中發展良好及擁有投資價值的上市企業,爲港股投資者樹立投資標杆,促進香港資本市場的健康繁榮發展。

3)保险资金的投资组合回报显著回升,这或与9月中国推出多项经济措施提振了市场信心,带动A股和中资、中概股市场显著反弹有关,其他险企或也同样得益。

3)保险资金的投资组合回报显著回升,这或与9月中国推出多项经济措施提振了市场信心,带动A股和中资、中概股市场显著反弹有关,其他险企或也同样得益。