據彭博10月24日的消息,恒瑞醫藥正考慮明年在香港二次上市,可能會籌集至少20億美元。

恒瑞醫藥在當天盤後發佈公告稱,近年來,在科技創新和國際化發展戰略驅動下,公司穩步推進國際化進程。爲進一步深化公司戰略發展目標,公司近期對境外資本市場融資等事項開展了研究諮詢等前期工作。截至目前,公司就相關事項尚未確定具體方案。

作爲國內創新型國際化製藥企業龍頭,恒瑞醫藥聚焦抗腫瘤、代謝性疾病、自身免疫疾病、呼吸系統疾病、神經系統疾病等領域進行新藥研發。

截至10月28日收盤,恒瑞市值達3100億元,在國內醫藥行業當中市值排名第二,僅次於醫療器械龍頭邁瑞醫療(3373億元);如果只算藥企的話,恒瑞醫藥是妥妥的國內「醫藥一哥」了。

截至10月28日收盤,恒瑞市值達3100億元,在國內醫藥行業當中市值排名第二,僅次於醫療器械龍頭邁瑞醫療(3373億元);如果只算藥企的話,恒瑞醫藥是妥妥的國內「醫藥一哥」了。

今年以來,A股公司赴港二次上市成爲一種潮流。

9月17日,家電巨頭美的集團在港交所上市,成爲繼海爾智家之後,第二家同時在A股和港股市場上市的家電企業。

除美的集團外,還有赤峯黃金、鈞達股份、順豐控股、龍蟠科技、百利天恒等公司正在赴港上市的不同階段。

其中最快的是龍蟠科技,預計將於10月30日在港交所掛牌上市。龍蟠科技表示,爲了加快公司的國際化戰略及海外業務佈局,增強公司的境外融資能力,進一步提高公司的資本實力和綜合競爭力,公司推進了此次H股發行。

此外,有消息人士稱順豐控股計劃11月底在香港進行第二次上市。順豐在上市申請中表示,香港上市的目標在於打造國際化平台並推進國際化戰略,這一目標始終沒有變化。順豐也希望藉助港股市場的平台,繼續拓展其海外市場的版圖。若此次赴港上市成功,順豐將成爲快遞行業首家「A+H」股上市公司。

不久前,全球第四大光伏電池專業製造商鈞達股份也向港交所遞交了上市申請,這是其繼今年2月遞表失效後的再一次申請。

01

目前已有149家公司A+H上市,港股普遍折價

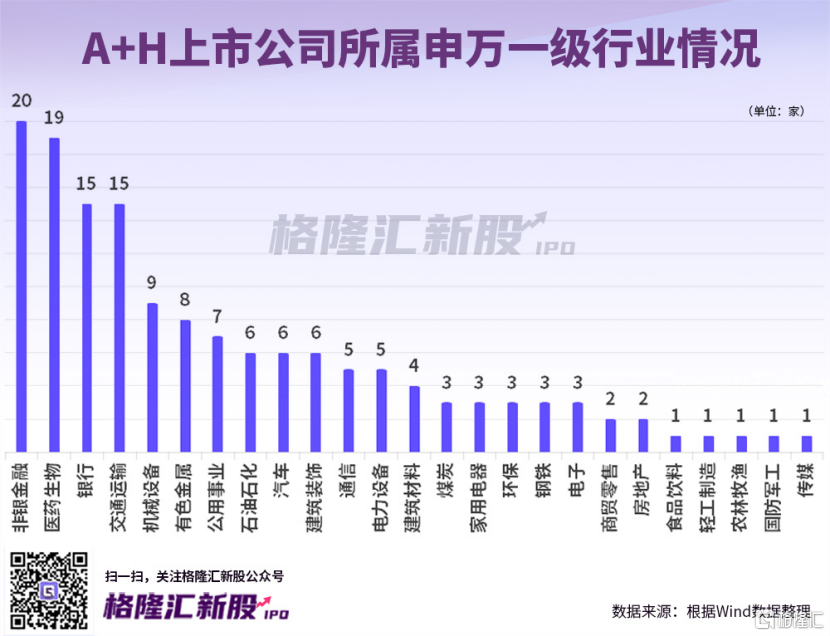

Wind數據顯示,截至10月28日,在內地與香港兩地上市的企業共有149家(詳細列表見文末)。從行業分佈來看,149家公司主要集中在非銀金融、醫藥生物、銀行、交通運輸、機械設備、有色金屬等領域,且多爲行業內大型企業。

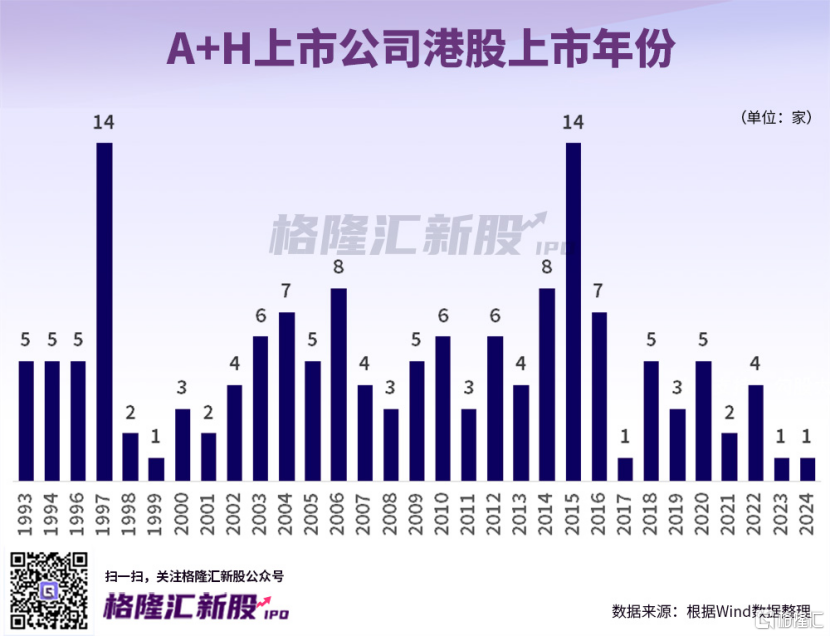

從赴港上市的年份來看,2022年之前,A股公司港股上市的數量相對較多,其中1997年和2015年是兩個小高峰,分別有14家企業登陸港股。2023年及2024年年初至10月28日,赴港上市的企業數量分別僅有1家,不過隨着龍蟠科技與後續順豐控股的上市,2024年的數量將很快擺脫低谷。

值得注意的是,149 家A+H 上市公司的A/H溢價率均高於0%,平均溢價率達到96%,這表明所有股票價格經過匯率換算後其港股價格都低於A股。絕大部分的公司A股價格都遠高於港股,溢價率高於30%的企業共有134家。

恒瑞醫藥二次上市的消息傳出後,週四當天其股價一度下跌5.58%,週五繼續下探,創下9月27日以來的最低水平。有業內人士表示,恒瑞醫藥的股價下跌大概率就是市場擔憂A/H溢價率這一因素導致的。

以10月25日的收盤價計算,溢價率最高的企業是浙江世寶,達到298%,也就是說浙江世寶A股的市值幾乎相當於港股的4倍;最低的爲美的集團,溢價率爲5%。

分行業來看,農林牧漁、電子、輕工製造三個行業的A/H溢價率居於前三,家用電器、食品飲料、銀行的A/H溢價率相對較小。

國海證券在去年的一份研報中指出,A+H 上市公司兩地股價出現較大差異,其原因較爲複雜。

首先,香港股市是個比較特殊的市場。港股投資者投資A+H股票,其負債端以美元計價,利率受美國經濟週期的影響,而資產端以人民幣計價,受中國經濟的宏觀環境影響。港股投資者其資金成本將與美元利率掛鉤,但持有 A 股的投資者其資金成本與人民幣利率掛鉤。

目前中美利差維持在較高的水平,這一定程度上會造成A/H兩地投資者資金成本的差異,會導致港股價格承壓的現象,理論上會擴大A/H溢價。

另外,港股市場較爲成熟,其投資者大部分都是國際機構投資者,投資經驗較爲豐富,投資行爲更加理智,而A股市場個人投資者佔比較高,在定價方面隨機性更強。

同時,A股與港股由於匯率與市場機制等原因無法進行套戥行爲,因此價差無法收斂,溢價持續存在。

雖然對於投資者而言,港股上市後股價大多會相對A股有一定的折價,但是對於企業自身而言,赴港上市一方面能夠拓寬公司的融資渠道;另一方面,港股市場作爲鏈接國際資本市場的橋頭堡,有利於加深海外資金對公司的認知,進而促進公司業務出海。

關於這一點,恒瑞醫藥在三季報中表示,公司正以全球化的視野積極探索與跨國製藥企業、創新型初創公司、創新投資基金、區域性領先藥企等多種合作伙伴的交流合作,尋求與全球領先醫藥企業的合作機會,實現研發成果的快速轉化,藉助國際領先的合作伙伴覆蓋海外市場,加速融入全球藥物創新網絡,實現產品價值最大化。

02

內地企業赴港IPO離不開政策的支持

內地企業加速赴港上市,離不開政策的支持。

今年2024年10月18日,證監會與聯交所作出聯合聲明,宣佈將優化新上市申請審批流程時間表(優化審批流程時間表),以進一步提升香港作爲區內領先的國際新股集資市場的吸引力。

在具體優化事項上,聯合聲明列出了三種情形,其中有一條就是針對A股上市的公司赴香港上市的。

聯合聲明稱,已於A股上市的公司在香港提交新上市申請時,若符合以下條件:(1) 預計市值至少達100億港元;及 (2) 在具有法律意見支持的基礎上,確認該公司在遞交新上市申請前的兩個完整財政年度已在所有重大方面遵守與A股上市相關的法律及法規,則其新上市申請可按照以下快速審批時間表進行審批(合資格A股公司快速審批時間表)。

在合資格A股公司快速審批時間表下,若合資格A股上市公司提交完全符合規定的申請,證監會及聯交所分別只會發出一輪監管意見。在此情況下,兩家監管機構各自的監管評估將在不多於30個營業日內完成。

早在今年4月19日,證監會發布5項資本市場對港合作措施,其中指出,證監會將進一步加大和有關部門的溝通協調力度,支持符合條件的內地行業龍頭企業赴港上市融資,支持內地行業龍頭企業赴香港上市。

港交所今年也推出了不少新舉措,如降低特專科技公司的最低上市門檻,提高了市場的包容性,吸引更多創新型公司赴港IPO。

Wind數據顯示,在國內一系列政策的刺激下,「924」之後國內股市的交投迅速活躍起來,其中港股更是在9月30日創下5059億港元交易額的歷史新高,而此前8月份日均成交額僅有900多億港元。

此外,港股市場受全球流動性影響較深,聯儲局自9月份開啓了減息通道,對港股市場的流動性改善也有一定的幫助。

截至10月28日收盘,恒瑞市值达3100亿元,在国内医药行业当中市值排名第二,仅次于医疗器械龙头迈瑞医疗(3373亿元);如果只算药企的话,恒瑞医药是妥妥的国内“医药一哥”了。

截至10月28日收盘,恒瑞市值达3100亿元,在国内医药行业当中市值排名第二,仅次于医疗器械龙头迈瑞医疗(3373亿元);如果只算药企的话,恒瑞医药是妥妥的国内“医药一哥”了。