證券之星消息,2024年10月27日億緯鋰能(300014)發佈公告稱公司於2024年10月24日接受機構調研。

具體內容如下:

問:請第三季度公司儲能整體的單價?後續儲能行業的價格競爭情況?

答:從三季度以及近期情況看,就我們目前感受而言,價格是在逐漸趨緩的,在部分場景中,價格可能還有略微暖。在目前整個行業產銷逐漸平衡的背景下,越來越多客戶開始關注於儲能產品全生命週期性能以及 LCOS(Levelized Cost of Storage,儲能度電成本,即儲能的全生命週期成本即平準化儲能成本)等指標。

問:從目前行業供需情況來看,優質產能的供給是否比較緊張?如何解決公司目前儲能產能以及後續交付瓶頸的?

答:關於產能,公司會在今年 12 月進行 628h 儲能工廠一期項目的投產。對於公司而言,這部分新增產能會是強有力的補充。目前很多客戶對大鐵鋰的技術路線比較感興趣,也有一些高意向客戶提出了非常明確的合作意向。對於市場優質產能的問題,可以明顯感覺到越來越多客戶關注產品本身性能及中長期的表現,從這個角度說,行業優質產能廠家,目前階段的產銷都是平衡的,優質產能是緊俏的。

問:請公司第三季度財務費用創近幾年新高,主要是什麼因素引起的?

答:同比去年,主要是匯兌因素影響。

問:請公司對於明年出貨量的預期?以及動力和儲能的分拆?

答:2025 年動力和儲能出貨量的整體考覈目標是 101GWh,預計儲能佔比更高。

問:公司儲能業務目前的銷量結構能否按照區域做拆分?明年的儲能目標上,從產能和訂單的角度公司希望做到什麼樣的目標?

答:儲能項目都有開發週期,站在現在的時點看,2025 年有些需求已經被提前鎖定下來,不單單國內是最大的儲能市場,海外除歐美市場外,還有新興市場,包括中東、非洲等,整體講市場保持相對活躍的態勢。對於公司而言,新的發展機遇在於國內的產業鏈成熟度逐漸提升,越來越多的國際客戶也需要我們提供除電芯以外產品的解決方案,比如直流櫃或集裝箱。公司也在根據客戶需求積極推進,預期在 2025 年有相當部分業務升級到更高的交付界面上去。

問:公司儲能電池出貨結構中,314Ah 的佔比?如何看待下一代更高容量電芯?

答:目前能夠看到的趨勢是,國內 314h 電芯佔比在快速提升,預計明年國內大儲會全面轉向 314h;對於海外市場,預計 280h 和 314h會共存一段時間,主要是因爲產品週期以及客戶對 280h 產品的穩定度的認可。對於下一代電芯,肯定首推我們自己的 628h 產品,因爲從海外趨勢看,越來越多的項目開始走向 4 小時及以上的長時儲能,大鐵鋰產品實際上就是爲這個市場做充分準備。包括國內也開始有越來越多的人對 600h 以上電芯產品的設計做方案探討。公司的 628h 產品可以說是行業內第一款具備量產能力的大 h 儲能產品,契合了市場對長時儲能的需求,我們十分看好未來的前景。除大 h電芯產品外,公司還對配套儲能系統產品做了準備。

問:從產能維度看,對於 2025 年儲能出貨量的預測?

答:2024 年,公司儲能產能大概是 50GWh,明年投產大概可以新增20GWh,還能不能有更多的量,就要看公司能找到多少外部的資源。

問:公司如何看待未來動力業務盈利能力的變化趨勢?

答:目前動力情況不理想,研發費用較高,但是產能利用率偏低,動力銷售額沒有做起來,動力電池盈利在盈虧平衡邊緣。隨着第四季度乘用車新車型、新客戶的交付,四季度有望得到改善。

問:對明年國內儲能需求的判斷?

答:從國內市場整體容量來看,明年還是會保持增長態勢,這其中無論是從裝機還是各地建設的規劃,尤其前不久內蒙古發佈 2025 年48GWh 規劃,從頂層設計上講,預計國內依然保持快速增長。隨着新能源發電量和裝機佔比的提升,能夠看到儲能逐漸向長時方向發展,儲能解決問題的點發生了一些變化,過去以強配爲主,現在越來越傾向於使用,國內是不能忽視的市場,快速增長是確定性事件,值得大家重點關注。

問:請公司第三季度小圓柱電池的情況?

答:基本和第二季度沒有太大差異,略有增長。第三季度有 2 個月是滿產的狀態,單月產銷量達到 1 億隻。

問:明年海外儲能業務的出貨量會明顯升嗎?以及盈利能力如何變化?

答:公司海外業務佔比提升,是確定的趨勢。海外客戶對我們技術確認、產品認證的完成需要時間,公司預計明年相對今年來說海外業務佔比會增加,提升幅度在 2026 年會更加明顯。大家以爲的海外業務毛利率很高,其實是因爲今年處在特殊的時間節點,供應鏈成本下降帶來採購成本的下降,但是項目的價格是提前鎖定的,這也是大家看到的利潤率高的原因,預計明年海外業務的利潤率會到相對合理的水平。

問:公司對明年 1-2 月份動力和國內儲能的預期?淡季的影響是否有可能減弱?

答:根據以往 3-5 年情況看,第一季度在全年是相對比較低的點,這和行業週期、行業特徵強相關,不能保證 2025 年第一季度環比 2024 年第四季度會出現提升。但是我們會盡可能做好春節假期、檢修工作等安排,儘可能減少停產時間及產線重啓帶來的損失。此外,我們的生產會結合客戶的需求,目前原則是不做備庫,要以效益最大化來安排。

問:美國和歐洲在調峯調頻領域對電芯有需求,強調電芯充放電倍率性能,公司相關產品的研發和客戶拓展情況?

答:從整個海外市場來說,調頻和調峯是不同類產品,調峯也叫容量市場,在海外佔比較大,解決的是能量的時移,我們的產品規劃堅定不移推行大鐵鋰,主要是面向調峯場景,把成本做到最優,並且實現系統層面大規模快速部署。

億緯鋰能(300014)主營業務:公司主要生產消費電池(包括鋰原電池、小型鋰離子電池、圓柱電池)、動力電池(包括新能源汽車電池及其電池系統)和儲能電池。

億緯鋰能2024年三季報顯示,公司主營收入340.49億元,同比下降4.16%;歸母淨利潤31.89億元,同比下降6.88%;扣非淨利潤25.0億元,同比上升16.0%;其中2024年第三季度,公司單季度主營收入123.9億元,同比下降1.3%;單季度歸母淨利潤10.51億元,同比下降17.44%;單季度扣非淨利潤10.01億元,同比上升11.38%;負債率60.35%,投資收益5.19億元,財務費用3.34億元,毛利率17.38%。

億緯鋰能2024年三季報顯示,公司主營收入340.49億元,同比下降4.16%;歸母淨利潤31.89億元,同比下降6.88%;扣非淨利潤25.0億元,同比上升16.0%;其中2024年第三季度,公司單季度主營收入123.9億元,同比下降1.3%;單季度歸母淨利潤10.51億元,同比下降17.44%;單季度扣非淨利潤10.01億元,同比上升11.38%;負債率60.35%,投資收益5.19億元,財務費用3.34億元,毛利率17.38%。

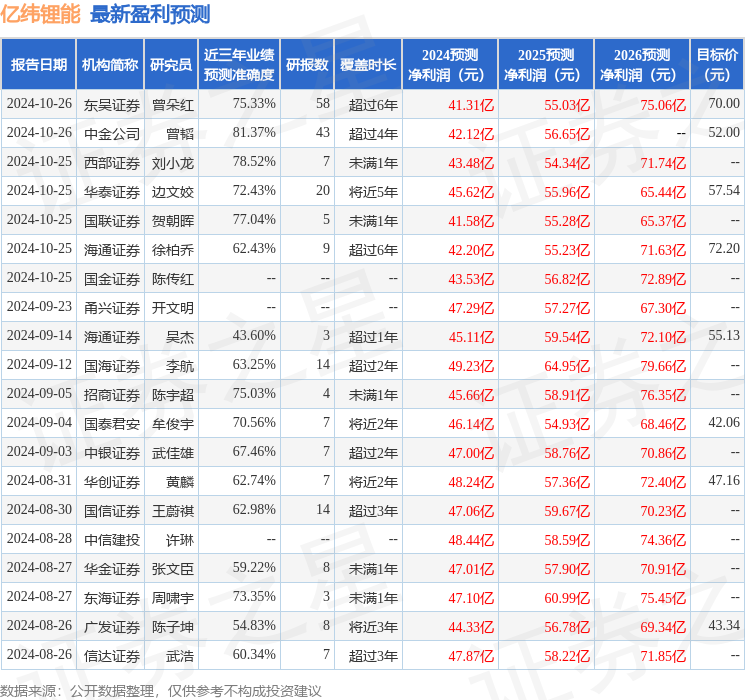

該股最近90天內共有30家機構給出評級,買入評級25家,增持評級5家;過去90天內機構目標均價爲48.53。

以下是詳細的盈利預測信息:

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

亿纬锂能2024年三季报显示,公司主营收入340.49亿元,同比下降4.16%;归母净利润31.89亿元,同比下降6.88%;扣非净利润25.0亿元,同比上升16.0%;其中2024年第三季度,公司单季度主营收入123.9亿元,同比下降1.3%;单季度归母净利润10.51亿元,同比下降17.44%;单季度扣非净利润10.01亿元,同比上升11.38%;负债率60.35%,投资收益5.19亿元,财务费用3.34亿元,毛利率17.38%。

亿纬锂能2024年三季报显示,公司主营收入340.49亿元,同比下降4.16%;归母净利润31.89亿元,同比下降6.88%;扣非净利润25.0亿元,同比上升16.0%;其中2024年第三季度,公司单季度主营收入123.9亿元,同比下降1.3%;单季度归母净利润10.51亿元,同比下降17.44%;单季度扣非净利润10.01亿元,同比上升11.38%;负债率60.35%,投资收益5.19亿元,财务费用3.34亿元,毛利率17.38%。