隨着此次的整合,新公司在研發和商業化上的雙重優勢,將使其更符合當前市場對於Biopharma公司的估值趨勢,從而具備價值重構的潛力。

近年來,港股醫藥生物板塊陷入到長期的低迷環境中,直至近期隨着牛市預期的升溫才有所好轉。而就在此時,一則振奮的消息也再次吸引了衆人的目光。

嘉和生物(06998.HK)宣佈與億騰醫藥合併,打響港股18A公司反向收購第一槍。這顯然是一次資本市場的巧妙運作,但背後透露的信息遠不止於此。

可以說,億騰醫藥的這一舉措不僅爲行業樹立了樣本和標杆,同時也對外展現了其在創新藥物研發和商業化領域的新競爭力。

可以說,億騰醫藥的這一舉措不僅爲行業樹立了樣本和標杆,同時也對外展現了其在創新藥物研發和商業化領域的新競爭力。

從嘉和生物公佈消息後復牌當日的盤面表現,也不難看到市場迅速投出了信心票,早盤高開近88%,當日一度接近翻倍。儘管受近期大盤調整等因素影響,股價有所回落,目前已經企穩。

(來源:富途行情)

站在當下時點來看,不可否認,在經歷了這一巨大的轉折之後,如今已有充分的理由對這一合併後的上市主體其長期價值予以新的評估。

1、樹立行業標杆,強強聯合實現的價值躍遷

從此次合併後的情況來看,原億騰醫藥股東將在新公司中佔比77.43%的份額,而原嘉和生物股東佔比約22.57%,同時,億騰醫藥實際控制人倪昕,將成爲新公司的控股股東。

這次的合併,對原來的兩家公司可謂意義非凡,同時聚焦到整個行業層面,作爲港交所設立18A規則以來的首例反向收購案例,也頗具標杆意義。

結合近年來整個大環境來看,生物醫藥資本寒冬之下,一衆創新藥企陷入艱難求生,收縮研發管線、裁員降薪壓降成本,變賣資產盤活資金的窘境當中,一系列舉措只爲抵禦行業「寒冬」。在此背景下,億騰醫藥與嘉和生物的合併路徑,爲行業提供了參考,同時在資本市場上也具有示範效應。

從嘉和生物的角度來看,公司主要從事腫瘤及自體免疫藥物的開發及商業化,仍然還是一家處在高投入期的Biotech公司,亟待商業化變現補血以維持可持續的運轉。但衆所周知,近年來醫藥行業整體融資環境不佳,對這類公司帶來了較大的經營壓力。

此時,億騰醫藥的出現,猶如「白衣騎士」,爲處境略顯艱難的嘉和生物帶來了破局機會。

億騰醫藥選擇嘉和生物,也正是看上了其具備的強勁研發實力,以及即將兌現的的商業化潛力。

對於億騰醫藥而言,作爲一家從CSO起家的綜合性醫藥企業,公司已經有了成熟的商業平台和穩健的財務基礎,此前幾經申請上市因各方面原因遭遇折戟,如今通過借殼也算是「曲線救國」。此舉不僅爲億騰醫藥獲得了海外資本市場的認可和更廣闊的融資渠道,同時也爲公司未來的發展和擴張提供了更多可能性。

尤其關鍵的是,嘉和生物在生物製藥領域的研發實力和市場基礎,也與億騰醫藥的業務具有較高的協同效應和互補性。

一方面,億騰醫藥憑藉其在抗感染、心血管和呼吸系統領域的商業化能力,已經構建了強大的經營基礎,擁有強勁的現金流。

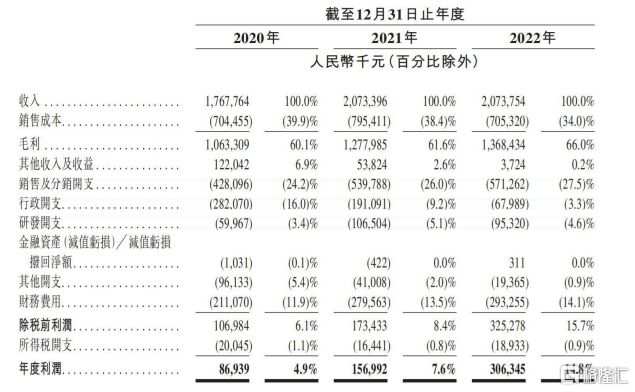

從此前公司招股書顯示的財務數據來看,2020年至2022年,億騰營業收入連續三年實現穩步增長,分別達到17.68億元、20.73億元和20.74億元。公司年度利潤更是實現跨越式的增長,由2020年的0.87億元增長至2022年的3.06億元,增幅高達252%。

(來源:億騰醫藥招股書)

另一方面,嘉和生物則以其在生物製藥領域的研發實力,尤其是在CD3/CD20雙特異性抗體等創新藥物的研發上,展現了其長期可持續發展的潛力。

值得一提的是,就在此前八月嘉和生物還將其創新的CD3/CD20雙抗GB261大中華區以外的全球權益授予TRC 2004,並獲得TRC 2004支付的可觀股權、數千萬美元首付款、高達4.43億美元的里程碑付款,以及個位數到雙位數的銷售分成。由此足以可見其在藥物研發上的實力和商業化上的巨大潛力。

(來源:嘉和生物中期業績)

可以說,這次合併,不僅是兩家公司的簡單聯合或互補,而是醫藥行業中Biotech和pharma合併的首例,標誌着億騰醫藥從一家傳統的醫藥公司,轉型成爲具有研發和商業化雙重能力的Biopharma公司。

億騰醫藥的這一戰略舉措,不僅是對當前醫藥市場趨勢的深刻洞察,更是對未來發展方向的明確指引。

在這場合並中,外界也能夠清晰看到,合併後的新公司中有高瓴、淡馬錫、Orbimed、紅杉等醫藥資本豪門的身影。這些資本的參與,不僅爲億騰醫藥和嘉和生物的合併提供了堅實的基礎,也爲新公司未來的發展提供了強大的動力和廣闊的空間。

(來源:富途行情)

總的來說,這次合併,無疑將成爲中國醫藥行業發展歷程中的一個重要里程碑事件,其影響和意義將會在未來不斷顯現。

2、中國醫藥市場併購先行者,億騰醫藥向Biopharma華麗「轉身」

對於億騰醫藥而言,這次與嘉和生物的合併,實際上也只是其作爲中國醫藥市場併購先行者不斷實現價值躍遷的一個縮影。

億騰醫藥成立於2001年,早期通過代理多家跨國藥企的產品,在中國市場取得了巨大的成功,並一度躋身成爲中國CSO的頭部企業之一。

在長期發展過程中,億騰醫藥通過一系列的併購活動,不斷轉型升級,此次併購的成功將讓其再次實現飛躍,轉型成爲創新能力與商業化能力兼具的Biopharma,未來具有無限發展可能。

早在2015年,億騰醫藥引進Amarin唯思沛,正式開啓由CSO向Specialty Pharma的轉型。透過這一轉型戰略,不僅豐富了公司的產品線,也爲其帶來了新的增長點。唯思沛的引進,加上億騰醫藥在銷售和市場推廣方面的專業能力,使得公司在心血管治療領域獲得了顯著的市場份額。

而到2019年,億騰醫藥通過併購禮來資產和GSK資產,進一步轉型成爲Pharma。這些併購行爲不僅爲億騰醫藥帶來了更多的產品和市場資源,還加強了其在抗感染、心血管疾病及呼吸系統治療領域的市場地位。通過這些併購,億騰醫藥不僅擁有了更多的原研藥產品,同時還獲得了跨國藥企先進的生產製造技術、全球的供應鏈管理能力以及複雜製劑的關鍵工藝,有效提升了企業核心競爭力。

如今,隨着此次和嘉和生物的合併,億騰醫藥向Biopharma的轉型之路邁出了重要一步,也標誌着公司有望向信達、恒瑞、百濟等行業巨頭靠齊。

在這一新的戰略舉措下,億騰醫藥也有望迎來巨大的價值躍遷,開啓一個全新的發展時代。

一方面,從基本面視角來看,合併後的億騰醫藥將整合嘉和生物的研發實力和自身的商業化平台,形成從研發到市場的完整產業鏈。

嘉和生物在腫瘤及自體免疫藥物領域的研發實力,加上億騰醫藥在銷售和市場推廣方面的專業能力,將爲新公司帶來強大的市場競爭力和盈利能力。這種整合不僅能夠提升公司的市場份額,還能夠通過資源共享和優勢互補,降低成本、提高效率,從而增強公司的盈利能力。

特別是,雙方在海外方面各自具有的優勢,如嘉和生物此前海外BD取得的巨大成績,疊加億騰醫藥透過併購禮來和GSK的資產以及行業長期深耕下所擁有的跨國藥企資源,雙方也將充分藉助海內外優勢,打開更大的成長空間。

(來源:嘉和生物公告)

另一方面,從估值視角來看,在生物醫藥行業中,具有強大研發能力和成熟商業化平台的公司往往能夠獲得更高的市場估值。而隨着此次的整合,新公司在研發和商業化上的雙重優勢,將使其更符合當前市場對於Biopharma公司的估值趨勢,從而具備價值重構的潛力。

特別是此前提到的一系列頂級資本的認可和支持,也將進一步增強市場對上市新主體的信心,提升公司的市場估值和投資吸引力。

3、結語

在《道德經》和《孫子兵法》這些經典著作中,有諸如取勢、明道、優術、踐行、合衆等經典的哲學和戰略思想。

來看此次億騰醫藥「借殼上市」的這一戰略舉措,正是展現了取勢、合衆的智慧。

一方面,在生物醫藥行業風雲變幻的當下,億騰醫藥通過與嘉和生物的合併,利用了資本市場的規則和市場環境,實現了快速上市的目標。這種順勢而爲的戰略,不僅加速了公司的資本化進程,也爲公司未來的發展贏得了寶貴的時間和空間。

另一方面,通過整合兩家公司的資源和優勢,新公司不僅在研發和商業化上形成了強大的合力,還在資本市場上獲得了更多的支持和認可。這不僅使其能夠在競爭激烈的醫藥行業中佔據有利地位,同時也爲公司的未來發展奠定了堅實的基礎。

不難預期,隨着新公司的不斷融合,其有望在醫藥行業的大潮中乘風破浪,兌現更大的價值成長。

可以说,亿腾医药的这一举措不仅为行业树立了样本和标杆,同时也对外展现了其在创新药物研发和商业化领域的新竞争力。

可以说,亿腾医药的这一举措不仅为行业树立了样本和标杆,同时也对外展现了其在创新药物研发和商业化领域的新竞争力。