①SEC文件顯示,過去三天,伯克希爾總計出售了超950萬股美國銀行股票,價值3.824億美元;②此舉使該公司對美國銀行的持股量降至7.75億股,持股比例約爲9.987%;③巴菲特對美國銀行的拋售可能還沒結束。

財聯社10月11日訊(編輯 卞純)自7月中旬以來,「股神」禾倫•巴菲特執掌的伯克希爾哈撒韋接連出售美國第二大銀行——美國銀行的股票。在週四最新的出售行動後,伯克希爾對美國銀行的持股比例已經降至10%以下。

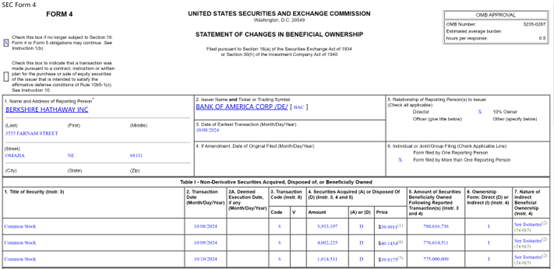

週四晚間提交給美國證券交易委員會(SEC)的文件顯示,過去三天(週二至週四),伯克希爾總計出售了超950萬股美國銀行股票,價值3.824億美元。此舉使該公司對美國銀行的持股量降至7.75億股,持股比例約爲9.987%。

由於持股比例低於10%的關鍵門檻,伯克希爾不再需要及時報告相關交易。美國SEC要求持有一家公司10%以上股權的股東,需在兩個工作日內報告涉及該公司股權的交易。

由於持股比例低於10%的關鍵門檻,伯克希爾不再需要及時報告相關交易。美國SEC要求持有一家公司10%以上股權的股東,需在兩個工作日內報告涉及該公司股權的交易。

現在,美國銀行的投資者可能必須等待伯克希爾的季度財務報告或13F持倉報告,才能了解該公司是否出售了更多美國銀行股票。11月中旬提交的下一份13F文件將只披露伯克希爾截至9月底的股權持有量。

巴菲特對美國銀行的拋售可能還沒結束。按照巴菲特的習慣,當他開始賣出一隻股票時,最終會清倉該股。

伯克希爾目前仍然是美國銀行最大的機構投資者。

週四,美國銀行股票小幅下跌0.52%,報39.97美元。自伯克希爾7月開始拋售以來,美國銀行股價已經下跌了約10%,但該股在過去一個月裏小幅上漲了約1%。美國銀行首席執行官布賴恩·莫伊尼漢此前表示,得益於美銀自身的回購計劃,市場正在吸收這些股票。

2011年,巴菲特購買了價值50億美元的美國銀行優先股和認股權證,以在次貸危機後提振投資者對這家陷入困境的銀行的信心。他在2017年將認股權證轉換爲普通股,使伯克希爾成爲該行最大的股東。隨後,巴菲特在2018年和2019年又增持了3億股美國銀行股票。

謹慎投資銀行股

在最近出售美國銀行股票之前,巴菲特在過去幾年裏一直在拋售各種長揸的銀行業股票,包括摩根大通、高盛、富國銀行和美國合衆銀行。

去年,在美國區域銀行業危機爆發時,巴菲特發表了悲觀看法。

「你根本不知道存款的粘性發生了什麼變化,」巴菲特說道。「2008年改變了它。這次事件也改變了它。這改變了一切。在這種情況下,我們對銀行的所有權非常謹慎。」

巴菲特認爲,2008年全球金融危機期間以及2023年的銀行倒閉削弱了人們對金融體系的信心,而監管機構和政界人士的信息傳遞不力又使情況變得更糟。與此同時,數字化和金融科技使得危機時期的銀行擠兌變得簡單。

由于持股比例低于10%的关键门槛,伯克希尔不再需要及时报告相关交易。美国SEC要求持有一家公司10%以上股权的股东,需在两个工作日内报告涉及该公司股权的交易。

由于持股比例低于10%的关键门槛,伯克希尔不再需要及时报告相关交易。美国SEC要求持有一家公司10%以上股权的股东,需在两个工作日内报告涉及该公司股权的交易。