中金表示,假期期間港股與中概繼續大漲,被動外資加速流入,但存量規模佔比不大;交易型資金存在一定透支,主動外資本週轉爲流入,但規模尚不顯著,主動外資的後續動向值得關注,不過其持續流入需要更多政策和更爲樂觀的預期驅動。

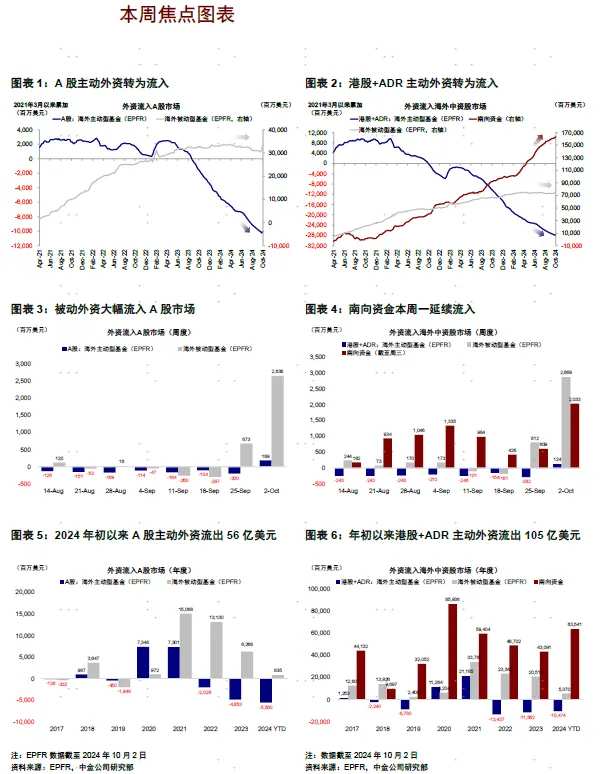

本週全球資金面值得注意的變化是:1)我們追蹤的EPFR資金數據顯示,截至本週三(10月2日),海外主動資金連續流出65周後首度轉爲淨流入,且被動資金加速大幅流入;2)互聯互通方面,僅本週一開市,北向成交和南向流入日均規模擴大;3)全球股票、債券與貨幣市場均維持流入;4)日本加速流出,印度轉爲流出,新興市場流出收窄。

國內市場,假期期間港股與中概繼續大漲,哪些外資是流入主力?國慶假期A股休市,互聯互通僅週一交易,提供了很好的「控制變量」分析海外資金的窗口。本週港股大漲,外資流入確有支撐,但分析何者是流入主力,才是判斷行情持續性和後續市場表現的關鍵。綜合各口徑數據,我們發現:

1)被動外資加速流入,但存量規模佔比不大。截至本週三(9月26日-10月2日),A股流入被動外資26.4億美元,港股和ADR流入28.7億美元,規模是上週的3-4倍,且創2016年以來新高。區域上以投資中國的基金爲主,投資全球的基金流入規模不大。被動外資上週起持續流入,或主要是非機構投資者通過ETF增持,且根據MSCI和其他渠道的數據統計,被動資金只佔整體規模的兩成,並非影響主體。

1)被動外資加速流入,但存量規模佔比不大。截至本週三(9月26日-10月2日),A股流入被動外資26.4億美元,港股和ADR流入28.7億美元,規模是上週的3-4倍,且創2016年以來新高。區域上以投資中國的基金爲主,投資全球的基金流入規模不大。被動外資上週起持續流入,或主要是非機構投資者通過ETF增持,且根據MSCI和其他渠道的數據統計,被動資金只佔整體規模的兩成,並非影響主體。

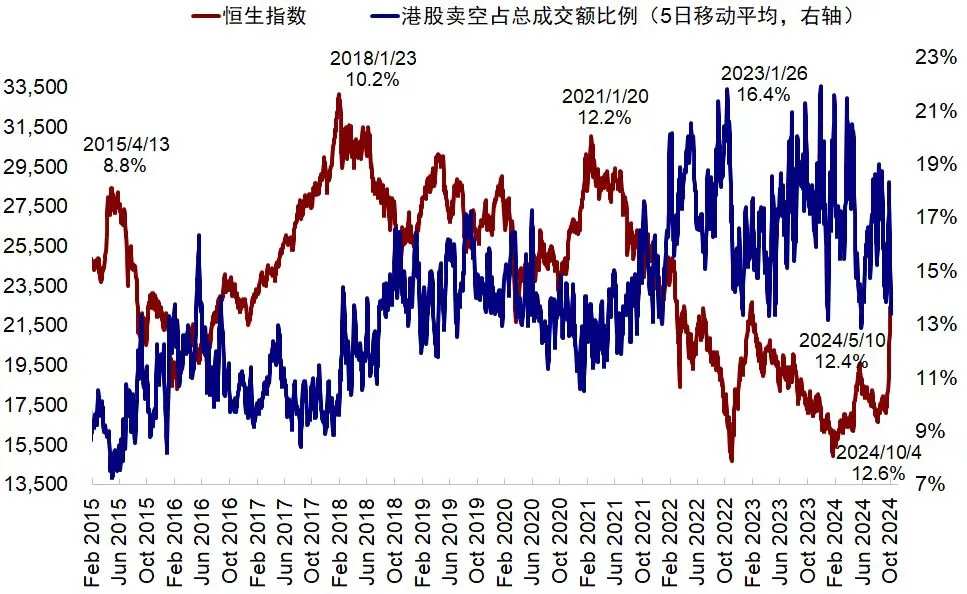

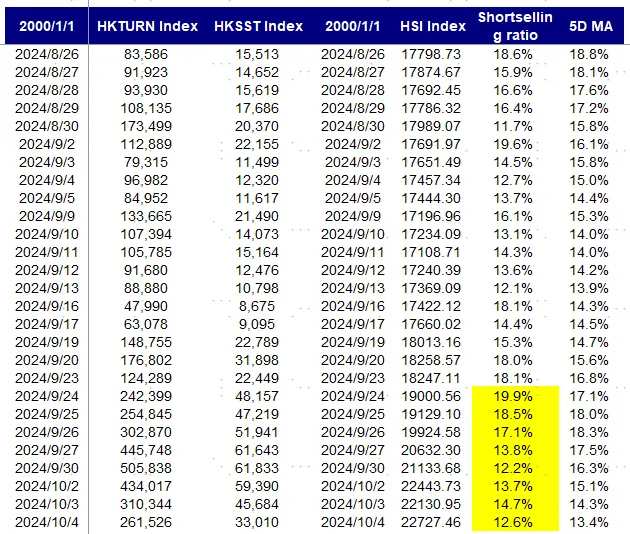

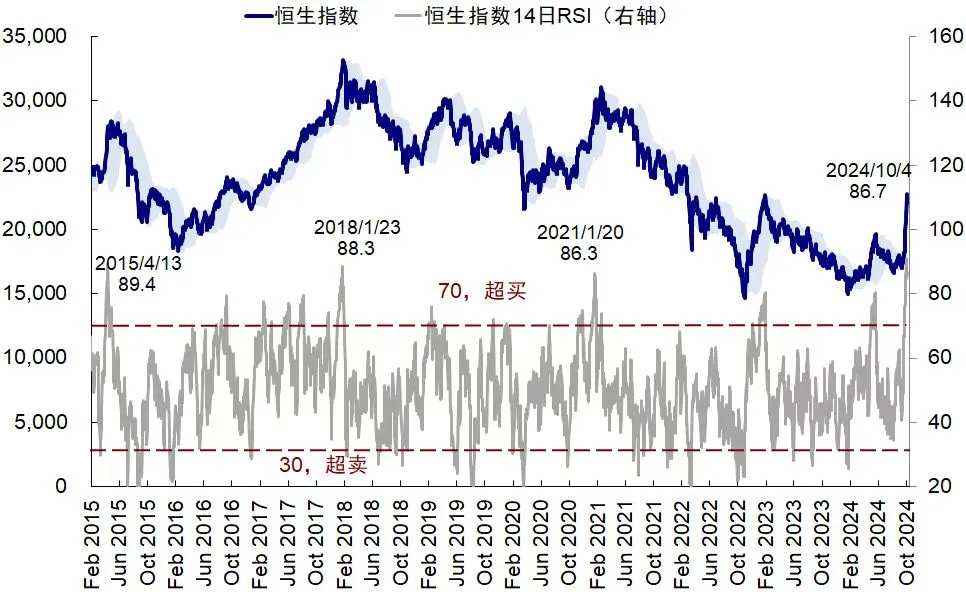

2)交易型資金存在一定透支。交易型資金此前爲流入主力,但近期港股賣空成交佔比5日移動平均自上週的17.5%回落至13.4%,恒生指數6日RSI下行至86.7,市場仍然超買且存在一定透支,我們猜測對沖基金或存在被迫平倉,因此也未必是再度流入的主力。

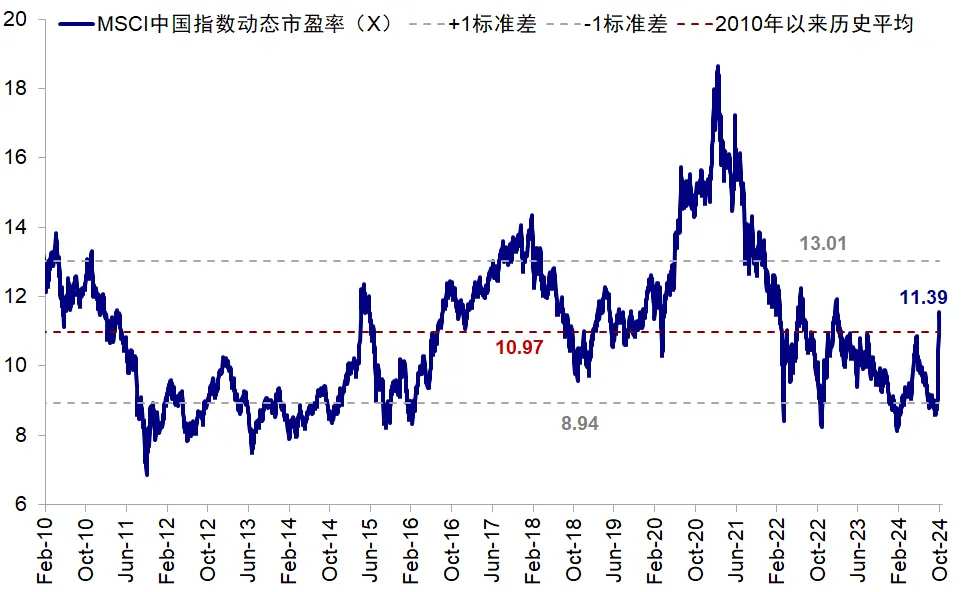

3)主動外資本週轉爲流入,但規模尚不顯著。主動外資佔比八成,遠大於被動資金,因此也更重要、更能代表長線機構投資者,本週海外主動型基金轉爲流入A股1.9億美元,流入港股和ADR 1.2億美元,規模雖然不大,但卻是2023年6月底以來連續65周流出後首度轉爲淨流入。區域上,主要以投資中國和亞洲區域的基金爲主,投資新興市場和全球的基金尚未流入。這與我們猜測一部分主動基金因市場繼續大漲,被迫需要減少低配以防止跑輸太多有關。主動外資的後續動向值得關注,不過其持續流入需要更多政策和更爲樂觀的預期驅動。截至8月底,全球主動基金配置中資股5%(2021年初高點爲14.6%),低配1個百分點。我們測算若從低配轉爲標配,對應近400億美元流入,相當於2023年3月以來流出總額。

全球方面,美股流出放緩,日股加速流出,印度市場轉爲流出。截至本週三(9月26日-10月2日),印度市場主動外資轉爲流出0.5億美元(vs. 上週流入1.6億美元),美股本週流出收窄爲1.2億美元(vs. 上週流出2.2億美元),日股加速流出11.3億美元(vs. 上週流出1.9億美元)。

中國市場:主動外資轉爲流入,被動流入增加;互聯互通僅週一開市

海外資金:EPFR顯示主動外資轉爲流入。截至本週三(9月26日-10月2日),A股主動外資轉爲流入1.9億美元(vs. 上週流出2.0億美元),被動資金大幅流入26.4億美元(vs. 上週流入6.7億美元);與此同時,港股和ADR海外資金整體加速流入29.9億美元(vs. 上週流入5.3億美元),其中主動資金轉爲流入1.2億美元(vs. 上週流出2.8億美元),被動資金大幅回流28.7億美元(vs. 上週流入8.1億美元)。

互聯互通資金:北向資金自8月16日起停止披露淨買入金額,本週日均成交額擴大。本週互聯互通僅週一開市,北向資金成交額達3,569億元,較上週1,626億元的日均成交額擴大。個股方面,貴州茅台、紫金礦業、長江電力、中國平安與招商銀行等標的成交規模最大。

南向加速流入,消費、多元金融等板塊流入最多。9月30日南向流入121.4億港幣(vs. 上週日均流入4.8億港幣)。行業層面,消費、多元金融等板塊上週獲南向資金流入最多,而內地銀行、能源/原材料等板塊則整體流出。個股方面,根據港股通每日前10大活躍個股披露,南向資金週一最爲青睞阿里巴巴與港交所等標的,但賣出美團-W、騰訊控股、中海油、招商銀行等標的。

全球市場:全球股票、債券與貨幣市場均流入;發達歐洲、日本加速流出,新興市場流出放緩

跨市場和資產:美股繼續流出,發達歐洲、日本流出擴大,新興市場流出收窄。主動外資上看,美股本週流出1.22億美元(vs. 上週流出2.19億美元),發達歐洲加速流出24.68億美元(vs. 上週流出4.42億美元),日本股市加速流出11.28億美元(vs. 上週流出1.94億美元),新興市場流出規模收窄爲2.5億美元(vs. 上週流出7.23億美元)。整體上看,全球股票和貨幣市場流入收窄,而債券市場則加速流入。

配置比例:截至8月31日,投向全球的主動基金對中國配置比例低於基準約0.1%。2022年至今,投向全球的主動基金對中國、印度從超配轉向低配,韓國仍維持超配,日本低配有所下降。自2022年1月起至今,中國配置比例下降較多(-0.2%),而英國(+1.8%)、法國(+0.5%)、日本(+0.3%)獲得增配幅度最大。地區類型上看,管理人來自歐洲的基金爲整體流出主力;板塊層面看,海外資金對中國醫療保健、消費、半導體及硬件、資本品超配,對互聯網、金融及房地產低配。

編輯/Somer