来源:中金策略 作者:刘刚 张巍瀚等

摘要

上周中国与海外市场呈现分化走势。美股在美联储降息预期升温等因素影响下大幅反弹,与之相反的是,A股在国内经济数据与政策预期相对疲弱情况下走弱。这一背景下,港股走出独立于A股又区别于海外的震荡走势也就不难理解,反映其“中国资产+外国资本”的特征,也与我们持续提示港股好于A股的观点一致。

本周即将召开的美联储FOMC会议无疑是全球投资者的焦点。对包括港股在内的中国市场而言,观察美联储降息最主要的影响逻辑是外围宽松效果如何传导进来,也即国内政策在这一环境下如何应对。如果国内宽松力度强于美联储,将给市场带来更大提振。反之,如果幅度有限,也是当前现实约束下更可能的情形,那么美联储降息对中国市场的影响可能就是边际和局部的。近期公布的8月经济数据表明内需依然疲弱,仍需要包括货币宽松在内的更多政策支持。9月美联储降息有望为央行打开政策空间,但幅度或许有限,期待“强刺激”也不现实。

港股因为对外部流动性敏感,以及联系汇率安排下香港跟随降息的缘故,其弹性较A股更大。在行业层面,对利率敏感的成长股(生物科技、科技硬件等)、海外美元融资占比较高的板块、港股本地分红甚至地产等,以及受益于美国降息拉动地产需求的出口链条,也可能会在边际上受益。但整体上,在看到更大力度的财政支持前,宽幅区间震荡的结构性行情依然是主线。

正文:降息如何影响港股?

市场走势回顾

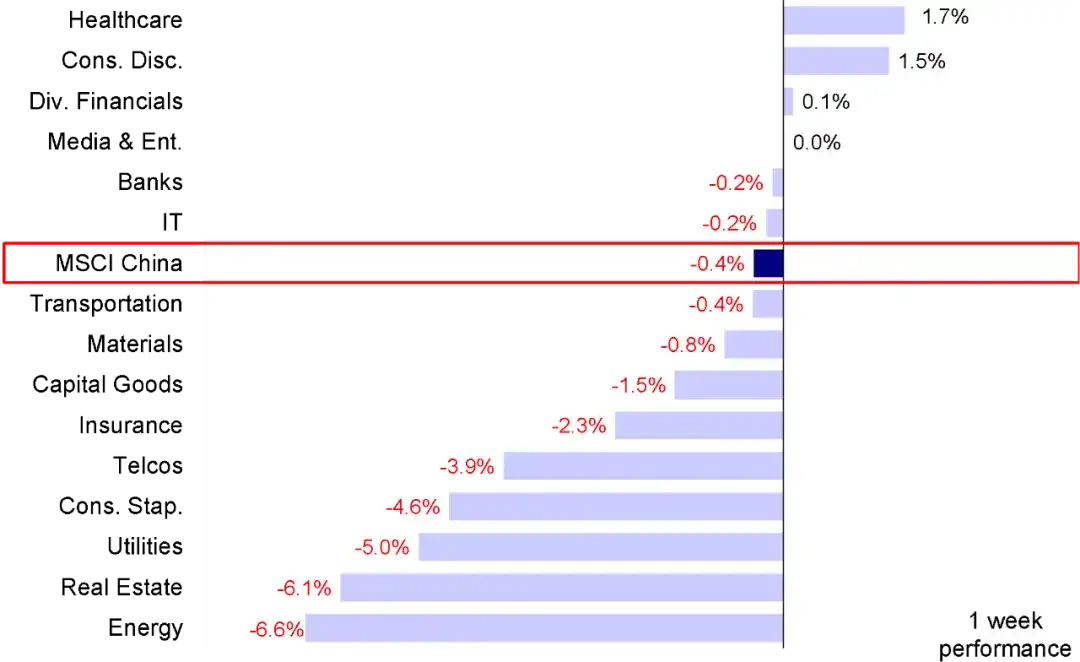

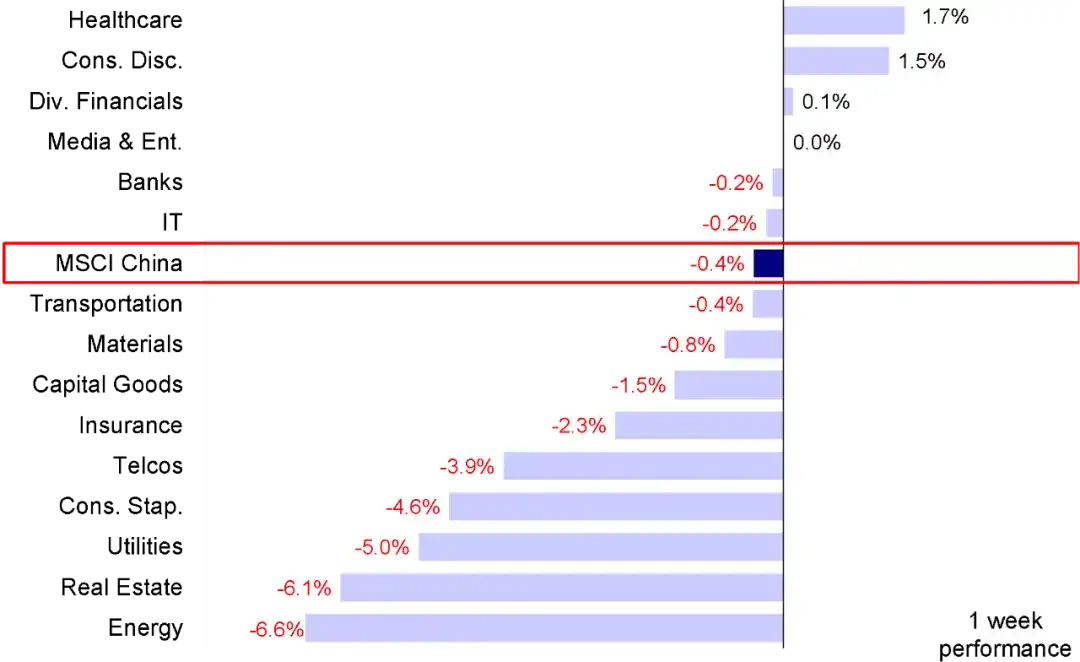

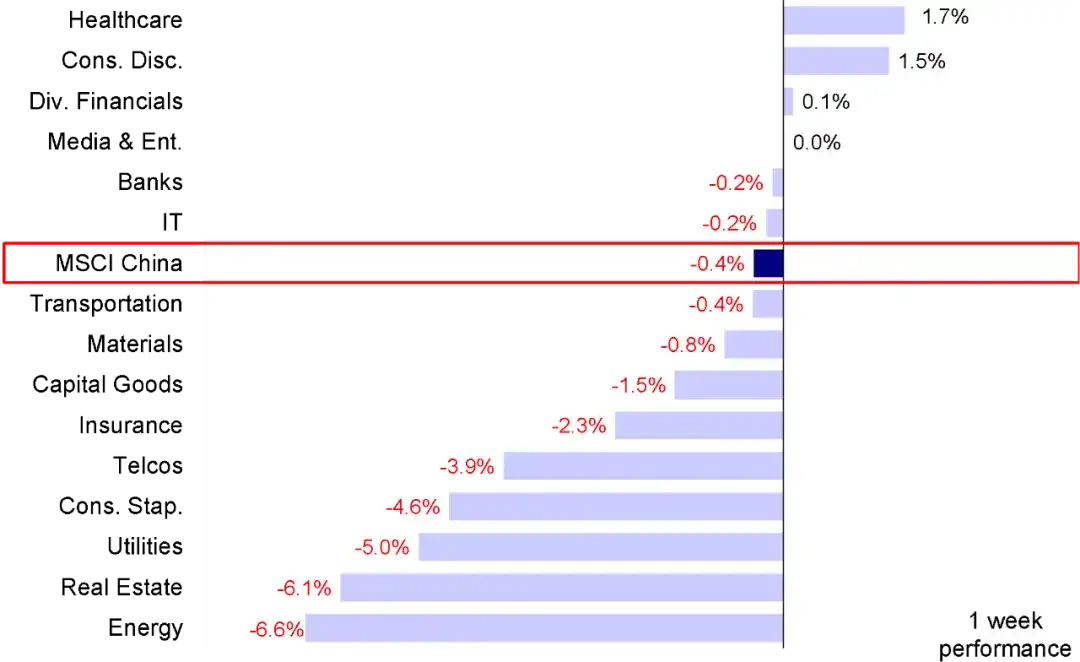

在经历了此前一周的回调后,港股市场上周整体震荡盘整。主要指数中,恒生科技指数小幅下跌0.2%,恒生指数收跌0.4%,MSCI中国与恒生国企分别下跌0.4%和0.6%。板块上,受益于美联储降息预期升温,成长板块如医疗保健(+1.7%)与可选消费(+1.5%)领涨,相反能源(-6.6%)、房地产(-6.1%)与公用事业(-5.0%)等老经济板块表现不佳。

图表:上周MSCI中国指数小幅收跌,其中医疗保健与可选消费领涨,但能源与地产领跌

资料来源:FactSet,中金公司研究部

资料来源:FactSet,中金公司研究部市场前景展望

上周中国与海外市场呈现分化走势。美股在美联储降息预期升温等因素影响下大幅反弹,标普500指数单周上涨4%,纳斯达克更是大涨6%。与之相反的是,A股在国内经济数据与政策预期相对疲弱情况下走弱,上证指数下跌2.2%,再度接近2,700点关口。这一背景下,港股走出独立于A股又区别于海外的震荡走势也就不难理解了,反映其“中国资产+外国资本”的特征,也与我们持续提示港股好于A股的观点一致。

这一情形在板块上尤为明显,例如与国内基本面更相关的能源及房地产等领跌,而对利率敏感的医疗保健与可选消费领涨。此外,市场十分关注的阿里巴巴上周正式纳入港股通交易,在南向投资者的青睐下(南向资金上周大幅买入164亿港元)整体上涨3.7%。长期看,我们参照腾讯等可比标的当前港股通的持股比例测算,纳入港股通长期有望带来约1,500亿港元的增量资金。

本周即将召开的美联储FOMC会议无疑是全球投资者的焦点。即便市场对于美联储将会在9月开启降息早已形成共识,但此次降息到底是25bp还是50bp依然还有变数,当前CME利率期货也显示市场预期降息25bp或50bp的概率均为50%。上周美国公布的8月核心CPI高于预期,尤其是房租大幅升至1月以来新高,也给降息幅度带来变数,不同资产如纳斯达克,工业金属、黄金等同涨也表明除了降息交易这个明确的方向外,对增长预期依然“混乱”。考虑到当前美国并非深度衰退且宽松在一些环节如地产已经开始起效,我们认为25bp仍是基准。

对包括港股在内的中国市场而言,观察美联储降息最主要的影响逻辑是外围宽松效果如何传导进来,也即国内政策在这一环境下如何应对。考虑到中美利差与汇率的约束,美联储降息将为国内提供更多的宽松窗口和条件,这也是当前相对较弱的增长环境和依然偏高的融资成本所需要的。因此,如果国内宽松力度强于美联储,将给市场带来更大提振。反之,如果幅度有限,也是当前现实约束下更可能的情形,那么美联储降息对中国市场的影响可能就是边际和局部的。

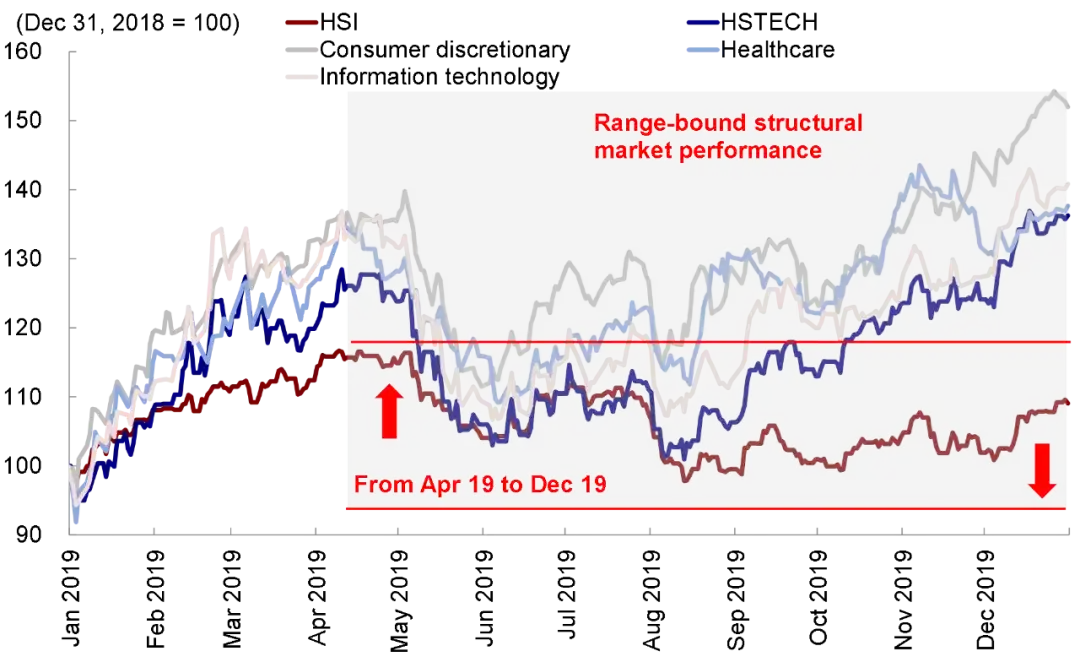

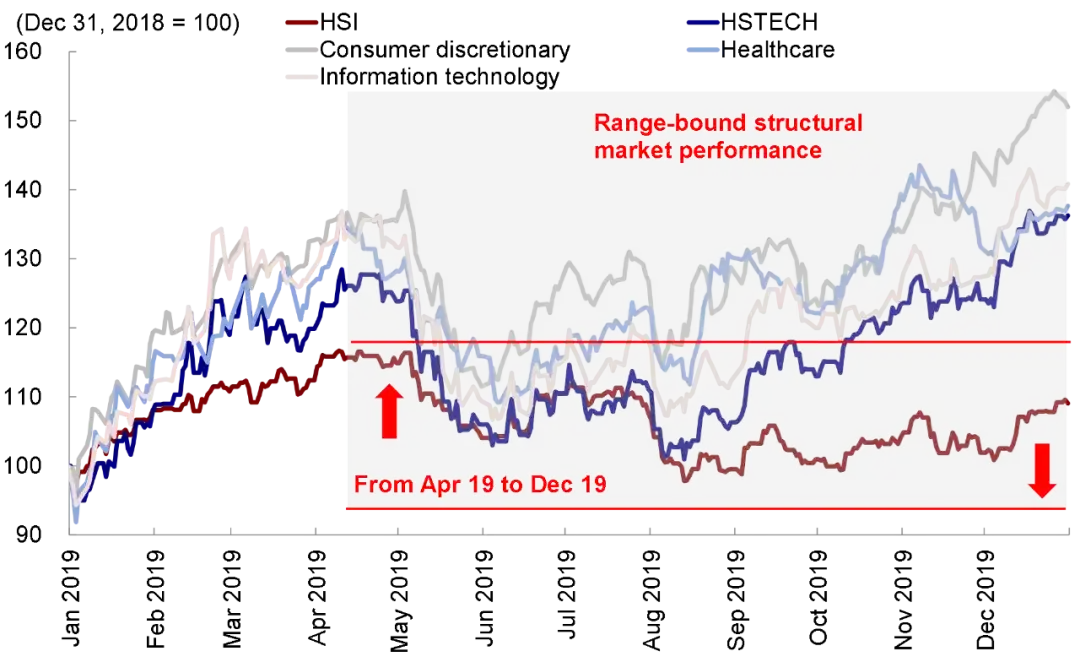

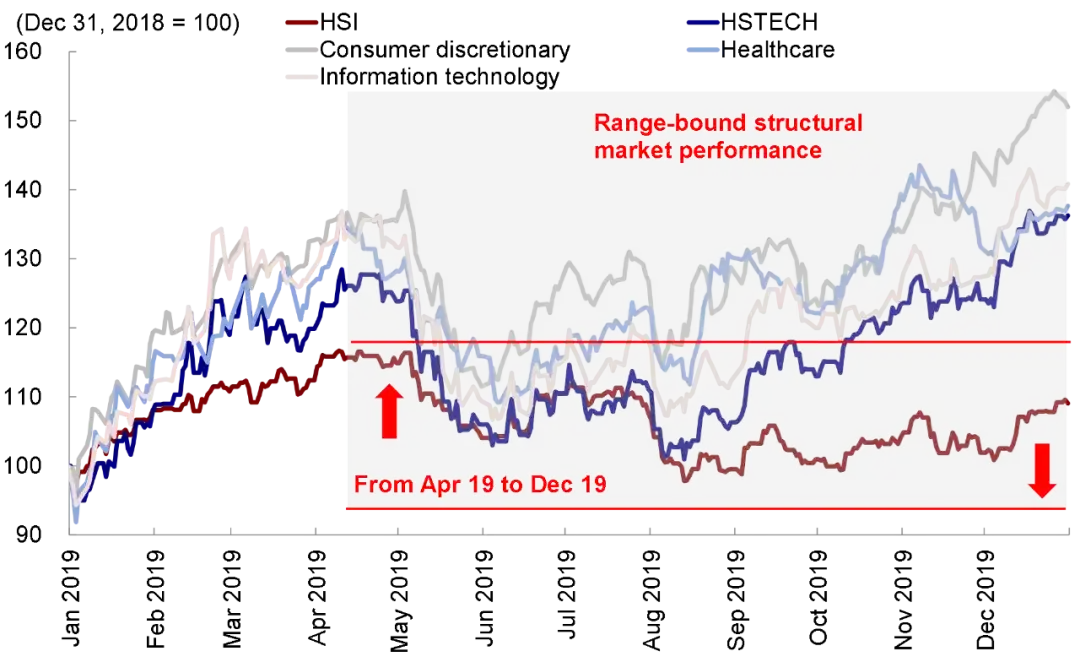

以2019年降息周期为例,A股和港股大幅反弹恰恰是2019年初鲍威尔表示停止加息的1-3月,而非正式降息的7-9月。究其原因,在2019年初鲍威尔表示停止加息时,中国也决定降准,内外部形成共振。相反,4月后政策重提“货币政策总闸门”与美联储宽松反向,因此即便美联储7月正式降息,A股和港股也整体维持震荡。

图表:以2019年为例,1-3月国内政策宽松市场大幅反弹,但4月后即便美联储降息依然市场呈现结构性行情

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:当前中国实际利率与自然利率之差明显高于美国,若国内货币政策发力更大有望起到对市场提振作用

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部►近期公布的8月经济数据表明内需依然疲弱,仍需要包括货币宽松在内的更多政策支持。除了8月出口超预期外,价格、信贷需求、消费投资等增长各环节都趋弱。8月社零同比增长2.1%,增速较7月下滑0.6个百分点;1-8月固定资产投资同比3.4%,同样较1-7月3.6%放缓;地产拿地、销售与投资也均维持弱势。与此同时,8月居民和企业贷款需求同比回落,中长期贷款分别同比少增402亿元与1544亿元;社融增速从7月的8.2%降至8.1%,同比少增981亿元,主要是依然政府融资贡献,非政府部门融资增速从7月的6.6%降至6.4%,居民部门下滑更快从7月的3.8%下降至3.5%,这些都体现了私人部门需求疲弱甚至仍在“去杠杆”的现实。此外M1增速从7月-6.6%降至-7.3%,也表明企业经营性活动的收缩。在此背景下,政府加杠杆和支出扩大就将成为一个有效且重要的补充。8月政府融资增速从7月15.4%升至15.8%,连续4个月回升,为2023年12月以来高点。如果后续支出也能继续扩大(7月财政支持同比多增2957亿元,创去年12月以来新高),则有望对市场和增长提供支撑。

图表:8月社融同比增速小幅走弱至8.1%,而M2增速较7月持平

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:其中居民部门社融明显走弱,而政府部门社融支撑明显

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:从广义财政赤字角度,7月同比抬升创去年12月以来新高

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部►不过,近期国新办新闻发布会中,央行货币政策司司长邹澜明确指出,目前金融机构平均法定存款准备金率还有一定下降空间,但受“存款搬家”以及银行净息差收窄幅度等因素影响,短期降息可能仍面临约束,因此9月美联储降息有望为央行打开政策空间,但幅度或许有限,期待“强刺激”也不现实,中金宏观组也判断普降LPR的可能性较低。

只不过,从海外宽松如何传导的思路考量,港股因为对外部流动性敏感,以及联系汇率安排下香港跟随降息的缘故,其弹性较A股更大。此外,港股盈利相对更好、估值和仓位出清更为彻底,也支撑港股的相对表现。同理,在行业层面,对利率敏感的成长股(生物科技、科技硬件等)、海外美元融资占比较高的板块、港股本地分红甚至地产等,以及受益于美国降息拉动地产需求的出口链条,也可能会在边际上受益。虽然简单的对比历史经验的平均规律并不可取,但平均来看,降息初期港股往往大幅反弹跑赢A股,上涨概率也更高。

图表:降息初期港股反弹明显跑赢A股,上涨概率也更大角度

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部操作上,随着美联储降息临近,我们依然提示港股弹性大于A股,如果美联储降息超预期,尤其是中国央行降息超预期,将带来更大弹性。行业层面,短期内受益于分母端逻辑的成长板块可能有更高弹性,如半导体、汽车(含新能源)、媒体娱乐、软件、生物科技等。受益于香港降息的本地分红等也值得关注。但整体上,在看到更大力度的财政支持前,宽幅区间震荡的结构性行情依然是主线。总结而言,当前10年美债利率降至3.6%已将降息预期计入的较为充分,若风险溢价回到去年中,对应恒生指数约18,500-19,000;若盈利在此基础上增长10%,对应恒生指数点位21,000。我们仍延续我们在下半年展望中的配置逻辑,推荐结构性行情下的三个方向:整体回报下行(稳定回报的高分红和高回购,即充裕现金流的“现金牛”;短期分红内部可能出现港股本地分红、低波分红和周期分红的分化)、局部加杠杆(行业具有一定景气度,或者受益于政策支持的科技成长),局部涨价(天然垄断板块,公用事业等)。

具体来看,支撑我们上述观点的主要逻辑和本周需要关注的变化主要包括:

1)8月国内CPI同比微升,但PPI明显放缓。8月CPI同比从0.5%微升至0.6%,PPI同比从-0.8%再度放缓至-1.8%,均弱于市场预期(0.7%和-1.4%)。CPI同比改善的0.1ppt中,受夏季高温和局地强降雨影响,鲜菜、鲜果价格同比从7月的3.3%和-4.2%上升至21.8%和4.1%,对CPI同比较上月多贡献0.6ppt。相反,非食品消费品与服务价格普遍放缓,核心CPI同比降至2021年4月以来新低。相比而言,全球需求回落之下国际大宗商品价格承压,国内稳增长发力仍有一定时滞,8月PPI同比降幅从7月的-0.8%走阔至-1.8%。

图表:8月CPI受食品价格走高影响小幅抬升,但PPI大幅回落

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部2)社融增速小幅回落,非政府部门下滑更快。8月社融增速小幅回落,从7月的8.2%小幅下降至8.1%,这主要依靠政府债融资的支撑。政府部门融资增速从7月的15.4%升至15.8%,其中8月政府债净融资为1.61万亿元,相比去年同期多增4371亿元。相反,非政府部门社融增速从7月的6.6%降至6.4%,而居民部门融资增速下滑更快从7月3.8%降至3.5%。8月M1同比降幅走阔至7.3%(vs.7月-6.6%),部分反映企业盈利待改善。

3)出口超预期修复,而进口低于市场预期。8月以美元计价的出口同比+8.7%(vs.7月+7.0%)超预期改善。其中对欧盟和新兴市场边际改善较多,而具体产品上,手机、汽车和船舶等机电产品边际改善较多。虽然8月全球制造业PMI持续收缩,但在外需整体边际放缓的背景下,8月出口增长再度超预期可能受到7月台风扰动后部分需求在8月集中释放以及欧盟加征关税预期下企业提前加速等因素可能是支撑8月出口的主因。相比而言,8月进口同比上升0.5%(vs. 7月+7.2%)并低于市场预期,体现出国内需求偏弱的迹象。

图表:8月出口超预期修复,而进口则明显回落

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部4)社零增速回落,固定资产投资增速放缓。8月社零总额同比增长2.1%,增速较7月下滑0.6个百分点。汽车零售额同比降幅达7.3%,为年内新低。总体而言,消费品“以旧换新”政策仍待进一步落地见效。固定资产投资方面,8月PPI降幅扩大对名义投资增速有所加大。1-8月固定资产投资同比+3.4%(vs.1-7月+3.6%)。房地产开发投资仍然偏弱,降幅持平1-7月。而基建和制造业投资仍然支撑整体投资增速,但边际上增速皆有所下降。

图表:8月社零增速回落,固定资产投资增速放缓

![资料来源:Wind,中金公司研究部]() 资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部5)本周南向资金持续流入,海外主动资金继续流出。具体看,来自EPFR的数据显示,本周海外主动型基金继续流出海外中资股市场,流出规模约为2.5亿美元,相较于此前一周的2.1亿美元有所增加,已连续70周流出。与此同时,海外被动型资金转为流出1.0亿美元(此前一周流入1.7亿美元)。南向资金本周延续流入,流入规模达125.3亿港币,相较此前一周流入92.7亿港币有所扩大。值得一提的是,市场瞩目的阿里巴巴上周正式纳入港股通交易,并获得南向投资者广泛青睐。上周南向资金累计流入阿里巴巴164.2亿港元,排名第一。

图表:海外主动资金持续流出海外中资股市场

![资料来源:EPFR,Wind,中金公司研究部]() 资料来源:EPFR,Wind,中金公司研究部

资料来源:EPFR,Wind,中金公司研究部编辑/lambor

來源:中金策略 作者:劉剛 張巍瀚等

摘要

上週中國與海外市場呈現分化走勢。美股在聯儲局減息預期升溫等因素影響下大幅反彈,與之相反的是,A股在國內經濟數據與政策預期相對疲弱情況下走弱。這一背景下,港股走出獨立於A股又區別於海外的震盪走勢也就不難理解,反映其「中國資產+外國資本」的特徵,也與我們持續提示港股好於A股的觀點一致。

本週即將召開的聯儲局FOMC會議無疑是全球投資者的焦點。對包括港股在內的中國市場而言,觀察聯儲局減息最主要的影響邏輯是外圍寬鬆效果如何傳導進來,也即國內政策在這一環境下如何應對。如果國內寬鬆力度強於聯儲局,將給市場帶來更大提振。反之,如果幅度有限,也是當前現實約束下更可能的情形,那麼聯儲局減息對中國市場的影響可能就是邊際和局部的。近期公佈的8月經濟數據表明內需依然疲弱,仍需要包括貨幣寬鬆在內的更多政策支持。9月聯儲局減息有望爲央行打開政策空間,但幅度或許有限,期待「強刺激」也不現實。

港股因爲對外部流動性敏感,以及聯繫匯率安排下香港跟隨減息的緣故,其彈性較A股更大。在行業層面,對利率敏感的成長股(生物科技、科技硬件等)、海外美元融資佔比較高的板塊、港股本地分紅甚至地產等,以及受益於美國減息拉動地產需求的出口鏈條,也可能會在邊際上受益。但整體上,在看到更大力度的財政支持前,寬幅區間震盪的結構性行情依然是主線。

正文:減息如何影響港股?

市場走勢回顧

在經歷了此前一週的回調後,港股市場上週整體震盪盤整。主要指數中,恒生科技指數小幅下跌0.2%,恒生指數收跌0.4%,MSCI中國與恒生國企分別下跌0.4%和0.6%。板塊上,受益於聯儲局減息預期升溫,成長板塊如醫療保健(+1.7%)與可選消費(+1.5%)領漲,相反能源(-6.6%)、房地產(-6.1%)與公用事業(-5.0%)等老經濟板塊表現不佳。

圖表:上週MSCI中國指數小幅收跌,其中醫療保健與可選消費領漲,但能源與地產領跌

資料來源:FactSet,中金公司研究部

資料來源:FactSet,中金公司研究部市場前景展望

上週中國與海外市場呈現分化走勢。美股在聯儲局減息預期升溫等因素影響下大幅反彈,標普500指數單週上漲4%,納斯達克更是大漲6%。與之相反的是,A股在國內經濟數據與政策預期相對疲弱情況下走弱,上證指數下跌2.2%,再度接近2,700點關口。這一背景下,港股走出獨立於A股又區別於海外的震盪走勢也就不難理解了,反映其「中國資產+外國資本」的特徵,也與我們持續提示港股好於A股的觀點一致。

這一情形在板塊上尤爲明顯,例如與國內基本面更相關的能源及房地產等領跌,而對利率敏感的醫療保健與可選消費領漲。此外,市場十分關注的阿里巴巴上週正式納入港股通交易,在南向投資者的青睞下(南向資金上週大幅買入164億港元)整體上漲3.7%。長期看,我們參照騰訊等可比標的當前港股通的持股比例測算,納入港股通長期有望帶來約1,500億港元的增量資金。

本週即將召開的聯儲局FOMC會議無疑是全球投資者的焦點。即便市場對於聯儲局將會在9月開啓減息早已形成共識,但此次減息到底是25bp還是50bp依然還有變數,當前CME利率期貨也顯示市場預期減息25bp或50bp的概率均爲50%。上週美國公佈的8月核心CPI高於預期,尤其是房租大幅升至1月以來新高,也給減息幅度帶來變數,不同資產如納斯達克,工業金屬、黃金等同漲也表明除了減息交易這個明確的方向外,對增長預期依然「混亂」。考慮到當前美國並非深度衰退且寬鬆在一些環節如地產已經開始起效,我們認爲25bp仍是基準。

對包括港股在內的中國市場而言,觀察聯儲局減息最主要的影響邏輯是外圍寬鬆效果如何傳導進來,也即國內政策在這一環境下如何應對。考慮到中美利差與匯率的約束,聯儲局減息將爲國內提供更多的寬鬆窗口和條件,這也是當前相對較弱的增長環境和依然偏高的融資成本所需要的。因此,如果國內寬鬆力度強於聯儲局,將給市場帶來更大提振。反之,如果幅度有限,也是當前現實約束下更可能的情形,那麼聯儲局減息對中國市場的影響可能就是邊際和局部的。

以2019年減息週期爲例,A股和港股大幅反彈恰恰是2019年初鮑威爾表示停止加息的1-3月,而非正式減息的7-9月。究其原因,在2019年初鮑威爾表示停止加息時,中國也決定降準,內外部形成共振。相反,4月後政策重提「貨幣政策總閘門」與聯儲局寬鬆反向,因此即便聯儲局7月正式減息,A股和港股也整體維持震盪。

圖表:以2019年爲例,1-3月國內政策寬鬆市場大幅反彈,但4月後即便聯儲局減息依然市場呈現結構性行情

資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表:當前中國實際利率與自然利率之差明顯高於美國,若國內貨幣政策發力更大有望起到對市場提振作用

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部►近期公佈的8月經濟數據表明內需依然疲弱,仍需要包括貨幣寬鬆在內的更多政策支持。除了8月出口超預期外,價格、信貸需求、消費投資等增長各環節都趨弱。8月社零同比增長2.1%,增速較7月下滑0.6個百分點;1-8月固定資產投資同比3.4%,同樣較1-7月3.6%放緩;地產拿地、銷售與投資也均維持弱勢。與此同時,8月居民和企業貸款需求同比回落,中長期貸款分別同比少增402億元與1544億元;社融增速從7月的8.2%降至8.1%,同比少增981億元,主要是依然政府融資貢獻,非政府部門融資增速從7月的6.6%降至6.4%,居民部門下滑更快從7月的3.8%下降至3.5%,這些都體現了私人部門需求疲弱甚至仍在「去槓桿」的現實。此外M1增速從7月-6.6%降至-7.3%,也表明企業經營性活動的收縮。在此背景下,政府加槓桿和支出擴大就將成爲一個有效且重要的補充。8月政府融資增速從7月15.4%升至15.8%,連續4個月回升,爲2023年12月以來高點。如果後續支出也能繼續擴大(7月財政支持同比多增2957億元,創去年12月以來新高),則有望對市場和增長提供支撐。

圖表:8月社融同比增速小幅走弱至8.1%,而M2增速較7月持平

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表:其中居民部門社融明顯走弱,而政府部門社融支撐明顯

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部圖表:從廣義財政赤字角度,7月同比抬升創去年12月以來新高

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部►不過,近期國新辦新聞發佈會中,央行貨幣政策司司長鄒瀾明確指出,目前金融機構平均法定存款準備金率還有一定下降空間,但受「存款搬家」以及銀行淨息差收窄幅度等因素影響,短期減息可能仍面臨約束,因此9月聯儲局減息有望爲央行打開政策空間,但幅度或許有限,期待「強刺激」也不現實,中金宏觀組也判斷普降LPR的可能性較低。

只不過,從海外寬鬆如何傳導的思路考量,港股因爲對外部流動性敏感,以及聯繫匯率安排下香港跟隨減息的緣故,其彈性較A股更大。此外,港股盈利相對更好、估值和倉位出清更爲徹底,也支撐港股的相對錶現。同理,在行業層面,對利率敏感的成長股(生物科技、科技硬件等)、海外美元融資佔比較高的板塊、港股本地分紅甚至地產等,以及受益於美國減息拉動地產需求的出口鏈條,也可能會在邊際上受益。雖然簡單的對比歷史經驗的平均規律並不可取,但平均來看,減息初期港股往往大幅反彈跑贏A股,上漲概率也更高。

圖表:減息初期港股反彈明顯跑贏A股,上漲概率也更大角度

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部操作上,隨着聯儲局減息臨近,我們依然提示港股彈性大於A股,如果聯儲局減息超預期,尤其是中國央行減息超預期,將帶來更大彈性。行業層面,短期內受益於分母端邏輯的成長板塊可能有更高彈性,如半導體、汽車(含新能源)、媒體娛樂、軟件、生物科技等。受益於香港減息的本地分紅等也值得關注。但整體上,在看到更大力度的財政支持前,寬幅區間震盪的結構性行情依然是主線。總結而言,當前10年美債利率降至3.6%已將減息預期計入的較爲充分,若風險溢價回到去年中,對應恒生指數約18,500-19,000;若盈利在此基礎上增長10%,對應恒生指數點位21,000。我們仍延續我們在下半年展望中的配置邏輯,推薦結構性行情下的三個方向:整體回報下行(穩定回報的高分紅和高回購,即充裕現金流的「現金牛」;短期分紅內部可能出現港股本地分紅、低波分紅和週期分紅的分化)、局部加槓桿(行業具有一定景氣度,或者受益於政策支持的科技成長),局部漲價(天然壟斷板塊,公用事業等)。

具體來看,支撐我們上述觀點的主要邏輯和本週需要關注的變化主要包括:

1)8月國內CPI同比微升,但PPI明顯放緩。8月CPI同比從0.5%微升至0.6%,PPI同比從-0.8%再度放緩至-1.8%,均弱於市場預期(0.7%和-1.4%)。CPI同比改善的0.1ppt中,受夏季高溫和局地強降雨影響,鮮菜、鮮果價格同比從7月的3.3%和-4.2%上升至21.8%和4.1%,對CPI同比較上月多貢獻0.6ppt。相反,非食品消費品與服務價格普遍放緩,核心CPI同比降至2021年4月以來新低。相比而言,全球需求回落之下國際大宗商品價格承壓,國內穩增長髮力仍有一定時滯,8月PPI同比降幅從7月的-0.8%走闊至-1.8%。

圖表:8月CPI受食品價格走高影響小幅抬升,但PPI大幅回落

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部2)社融增速小幅回落,非政府部門下滑更快。8月社融增速小幅回落,從7月的8.2%小幅下降至8.1%,這主要依靠政府債融資的支撐。政府部門融資增速從7月的15.4%升至15.8%,其中8月政府債淨融資爲1.61萬億元,相比去年同期多增4371億元。相反,非政府部門社融增速從7月的6.6%降至6.4%,而居民部門融資增速下滑更快從7月3.8%降至3.5%。8月M1同比降幅走闊至7.3%(vs.7月-6.6%),部分反映企業盈利待改善。

3)出口超預期修復,而進口低於市場預期。8月以美元計價的出口同比+8.7%(vs.7月+7.0%)超預期改善。其中對歐盟和新興市場邊際改善較多,而具體產品上,手機、汽車和船舶等機電產品邊際改善較多。雖然8月全球製造業PMI持續收縮,但在外需整體邊際放緩的背景下,8月出口增長再度超預期可能受到7月臺風擾動後部分需求在8月集中釋放以及歐盟加徵關稅預期下企業提前加速等因素可能是支撐8月出口的主因。相比而言,8月進口同比上升0.5%(vs. 7月+7.2%)並低於市場預期,體現出國內需求偏弱的跡象。

圖表:8月出口超預期修復,而進口則明顯回落

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部4)社零增速回落,固定資產投資增速放緩。8月社零總額同比增長2.1%,增速較7月下滑0.6個百分點。汽車零售額同比降幅達7.3%,爲年內新低。總體而言,消費品「以舊換新」政策仍待進一步落地見效。固定資產投資方面,8月PPI降幅擴大對名義投資增速有所加大。1-8月固定資產投資同比+3.4%(vs.1-7月+3.6%)。房地產開發投資仍然偏弱,降幅持平1-7月。而基建和製造業投資仍然支撐整體投資增速,但邊際上增速皆有所下降。

圖表:8月社零增速回落,固定資產投資增速放緩

![資料來源:Wind,中金公司研究部]() 資料來源:Wind,中金公司研究部

資料來源:Wind,中金公司研究部5)本週南向資金持續流入,海外主動資金繼續流出。具體看,來自EPFR的數據顯示,本週海外主動型基金繼續流出海外中資股市場,流出規模約爲2.5億美元,相較於此前一週的2.1億美元有所增加,已連續70周流出。與此同時,海外被動型資金轉爲流出1.0億美元(此前一週流入1.7億美元)。南向資金本週延續流入,流入規模達125.3億港幣,相較此前一週流入92.7億港幣有所擴大。值得一提的是,市場矚目的阿里巴巴上週正式納入港股通交易,並獲得南向投資者廣泛青睞。上週南向資金累計流入阿里巴巴164.2億港元,排名第一。

圖表:海外主動資金持續流出海外中資股市場

![資料來源:EPFR,Wind,中金公司研究部]() 資料來源:EPFR,Wind,中金公司研究部

資料來源:EPFR,Wind,中金公司研究部編輯/lambor