天風證券股份有限公司劉傑近期對民生銀行進行研究併發布了研究報告《利潤拐點初顯,息差有望企穩》,本報告對民生銀行給出買入評級,認爲其目標價位爲4.11元,當前股價爲3.32元,預期上漲幅度爲23.8%。

民生銀行(600016)

事件:

民生銀行發佈24年中業績。企業上半年實現營收671億元,YoY-6.17%,歸母淨利潤225億元,YoY-5.48%;不良率1.47%,不良撥備覆蓋率149.3%。

點評摘要:

營收降幅邊際改善,淨息差止跌企穩。企業24H1營收671億元,YOY-6.17%,降幅較24Q1(-6.8%)小幅改善。其中,24H1利息淨收入486億元,同比-5.36%;非息淨收入185億元,同比下降8.22%,降幅較24Q1(-12.22%)改善4pct。

資產收益端:2024上半年,或受LPR下調政策影響,企業貸款平均收益率下滑至4.07%,貸款日均餘額佔生息資產總額62.4%,較23年末增長1.03pct。計息負債端:成本控制有效釋放息差空間。民生銀行24上半年存款日均餘額佔計息負債62.34%,平均成本率2.24%。計息負債成本率總計2.38%,較23年中、24年初分別釋放約6bp、5bp空間。其中24H1存款、債券成本率壓降至2.24%、2.59%。息差企穩:24H1淨息差1.38%,與24Q1持平,有望逐步企穩。

投資淨收益同比上升。24H1民生銀行中收淨收入96億元,YoY-10.99%,較一季度負增13.58%基礎上回升2.59pct,佔營收比重下滑至14.37%。另一方面,其它非息淨收入同比下滑5.01%

資產端:資產結構調整,信貸資源傾向實體經濟。生息資產總計74,527億元,較今年一季度下降1.3%。信貸情況:24Q2對公貸款環比減少10.9%,主要受採礦業、房地產、租賃和商務服務業(較年初:-4.2%、-1.7%、-0.9%)影響,但建築業、製造業、批發零售業(較年初:+9.5%、+8.7%、+5.6%)等實體領域貸款投放增長。負債端:進行成本管理,結構穩定。計息負債餘額67,600億元,較年初-2.5%。存款情況方面,24Q2末存款較23年末減少5.1%,零售存款與債券發行表現亮眼。零售存款餘額(12,862億元)較23年末提升6.6%,債券發行餘額(8,557億元)較23年末上升26.6%。另外細項中,24H1零售活期增長強勁,較年初+35.9%。

資產質量企穩,風險抵補能力向好。24Q2末不良貸款率1.47%,貸款撥備率較24Q1上調0.03個百分點至2.19%,維持安全邊際。

前十大股東變動:企業第一大股東香港中央結算有限公司增持0.01pct至18.93%。

盈利預測與估值:

我們預測企業2024-2026年歸母淨利潤同比增長率爲-1.11%、1.19%、3.14%,對應現價BPS:13.22、14.36、15.59元。使用股息貼現模型測算目標價爲4.11元,對應24年0.31xPB,現價空間23%,調高至「買入」評級。

風險提示:宏觀經濟震盪;不良資產可能大幅暴露;生息率或持續下行導致息差壓力加大。

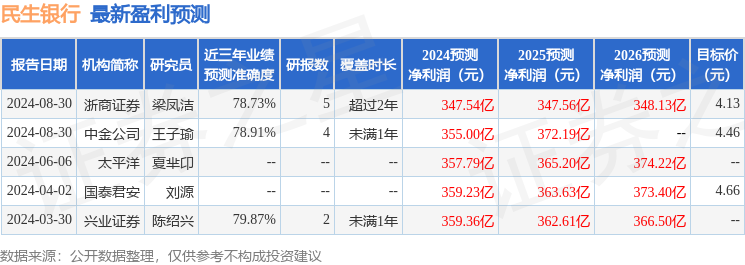

證券之星數據中心根據近三年發佈的研報數據計算,興業證券陳紹興研究員團隊對該股研究較爲深入,近三年預測準確度均值爲79.87%,其預測2024年度歸屬淨利潤爲盈利359.36億,根據現價換算的預測PE爲4.05。

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有2家機構給出評級,買入評級2家;過去90天內機構目標均價爲4.3。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: