來源:期樂會

作者:價值守望者

盧·辛普森(Lou Simpson)是伯克希爾-哈撒韋公司旗下蓋可保險的前首席投資官,被巴菲特稱爲「投資大師之一」。

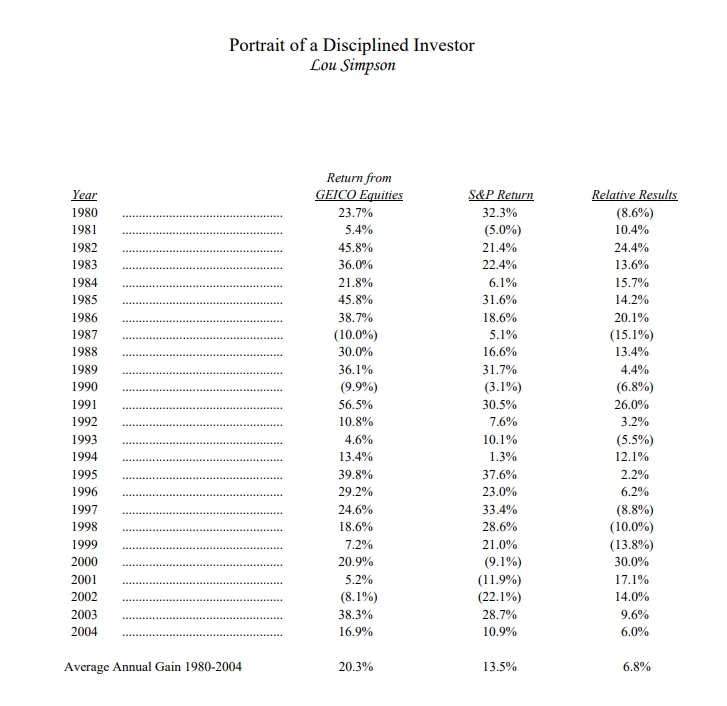

盧-辛普森(Lou Simpson)是伯克希爾-哈撒韋公司旗下蓋可保險的前首席投資官,被巴菲特稱爲 "投資大師之一"。在2004年致股東的信裏,巴菲特提到了辛普森的驕人業績(見圖1)。

1980年-2004年,辛普森管理的蓋可保險投資組合,年化複合回報率爲20.3%,高於同期標普指數回報率6.8個百分點。辛普森在蓋可保險具有獨立的投資決策權,事先無須徵得巴菲特的同意。

1980年-2004年,辛普森管理的蓋可保險投資組合,年化複合回報率爲20.3%,高於同期標普指數回報率6.8個百分點。辛普森在蓋可保險具有獨立的投資決策權,事先無須徵得巴菲特的同意。

凱洛格學院金融學教授羅伯特-科拉奇克(Robert Korajczyk)與辛普森進行了一次訪談,討論他的投資策略。

羅伯特-科拉奇克:您認爲您的投資理念的精髓是什麼?

辛普森:精髓就是簡單。市場中任何領域的投資基礎都是被動產品,比如指數基金。這是任何投資者都能接觸到的。

如果你是專業投資者,問題是:你如何增值?交易越多,增值就越難,因爲你要承擔大量的交易成本,更不用說稅收了。

我們所做的是運行一個由十到十五隻股票組成的長期投資組合。其中大部分都是美國股票,它們都有類似的特徵。本質上,它們都是優秀的企業。它們有很高的資本回報率,持續的良好回報,而且它們的領導者都希望爲股東創造長期價值,同時正確對待利益相關者。

科拉奇克:所以你把投資集中在最棒的見解上。

辛普森:你只能了解這麼多公司。如果你要管理 50或100種頭寸,那麼你增值的概率就會低得多。

到目前爲止,今年我們買了一個新頭寸,我們正在認真考慮再買一個。我不知道我們會做出什麼決定。我們的換手率是 15%、20%。通常情況下,我們會增加一兩樣東西,同時放棄一兩樣東西。

禾倫(巴菲特)曾經說過,你應該把投資看成是別人給你一張有 20 個打孔的記分卡。每變化一次,就在卡上打一個洞。一旦你變化了20次,你就必須堅持你所擁有的東西。問題的關鍵在於,你的每一個決定都要非常謹慎。你做的決定越多,你做出錯誤決定的可能性就越大。

很多投資者都會做的一件事就是剪掉花朵,澆灌雜草。他們賣掉贏家,留下輸家,希望輸家能扳回一城。一般來說,割草澆花更有效。賣掉不成功的東西,讓成功的東西繼續運轉。

科拉奇克:投資者害怕錯過好公司嗎?

辛普森:如果說我在管理投資的過程中犯過唯一的錯誤,那就是過早賣掉非常好的公司。因爲一般來說,如果你投出好的投資,它們會持續很長時間。當然,一切都會改變。亞馬遜正在極大地改變零售業。

科拉奇克:在你的投資方法中,定量和定性技巧之間的正確平衡是什麼?

辛普森:我認爲你需要定量和定性技巧的結合。現在大多數人都具備定量技能。定性技能會隨着時間的推移而進步。

但是,正如禾倫經常對我說的,"模糊的正確比精確的錯誤更重要"。每個人都在談論建模,而且建模可能會有用,但如果你能實現模糊的正確,你就會做得很好。

例如,你需要確定的一件事是:公司領導是否誠實?他們是否正直?他們的人員流動率大嗎?他們對待員工的態度差嗎?CEO注重長期經營企業,還是專注於下一季度的預期利潤?

科拉奇克:聽起來定性技能可以幫助你評估集中投資組合的不利因素,即集中風險。當你擔心某項投資可能爆倉並損害你的投資組合時,你會考慮哪些因素?

辛普森:我們會考慮幾個因素。首先,這是不是我們之前判斷的企業?如果你發現一家企業跟你之前想的不一樣,這就是一個壞兆頭。

第二個因素是管理層,這也可能與你想象的不同。不幸的是,很多管理者都非常短視,這可能是賣出的另一個原因。這又回到了管理層的基本的誠信和專注點上。

第三個因素是估值過高,這往往是最困難的,因爲你投資的東西在當前價格下你是不會買的,但你又不想賣掉,因爲它是一個非常好的企業,你認爲它在價格上漲得有點多。也許值得持有一段時間。

科拉奇克:我覺得你和巴菲特的投資風格非常一致。你和禾倫之間有什麼有趣的區別嗎?

辛普森:禾倫和我最大的不同是,禾倫的工作要艱鉅得多。他管理的資金是我們的 20 倍。我們管理的是 50 億美元。在股票方面,他可能要管理 800、900 或 1000 億美元。因此,如果他想擁有一個集中的投資組合,他能買的東西就會受到更多限制,而他確實做到了。

科拉奇克:您強調長期專注和低換手率。交易越多,回報越低,這似乎是真的。

辛普森:是的,我認爲有很強的相關性。投資決策的人數和業績之間也存在負相關。如果你有很多人蔘與,你往往會讓最沒有能力的人做決定,因爲你需要達成共識。

我對人們說的一件事是,如果你真的認爲自己不能帶來增值--大多數人都不能--那麼我認爲你的基礎投資產品應該是低成本的被動產品。

科拉奇克:有沒有辦法讓一個人成爲一個積極的投資者,但只在週末花幾個小時做研究?

辛普森:也許可以。但是,即使在全職交易的專業人士中,大多數人也不能增加價值。因爲,你同樣需要支付費用和交易成本。

是的,我認爲有些人只要心態正確,或許有人脈,當然也有運氣,就能跑贏大盤。但是,如果有人打算利用熱門提示進行投資,或收聽 CNBC,或與經紀公司的所謂理財經理一起投資,我認爲這對他們來說是一場失敗者的遊戲。

編輯/rice

1980年-2004年,辛普森管理的盖可保险投资组合,年化复合回报率为20.3%,高于同期标普指数回报率6.8个百分点。辛普森在盖可保险具有独立的投资决策权,事先无须征得巴菲特的同意。

1980年-2004年,辛普森管理的盖可保险投资组合,年化复合回报率为20.3%,高于同期标普指数回报率6.8个百分点。辛普森在盖可保险具有独立的投资决策权,事先无须征得巴菲特的同意。