「內憂」+「外患」之下,深陷盈利困境。

2024年上半年,康橋悅生活(02205)仍深陷增收不增利困局。

業績顯示,2024年上半年,公司收入爲4.87億元(單位:人民幣,下同),同比增長9.5%;公司擁有人應占利潤4281.1萬元,同比下降15.8%。

值得一提的是,這已是該公司年度利潤與歸母淨利潤下滑的第四個年頭了。

值得一提的是,這已是該公司年度利潤與歸母淨利潤下滑的第四個年頭了。

時間線拉長至2021年至2023年,康橋悅生活的年度利潤分別同比下滑3.5%、25.8%及20%;歸母淨利潤分別同比下滑5.1%、35.5%及28.9%。

利潤表現持續下滑,康橋悅生活的盈利困境還能解開嗎?

「內憂」+「外患」之下,深陷盈利困境

智通財經APP認爲,康橋悅生活的盈利困境來源於行業壓力測試以及自身財務表現不如人意兩方面:

其一,物管行業基礎物管收入增速持續放緩,非業主增值服務規模收縮。

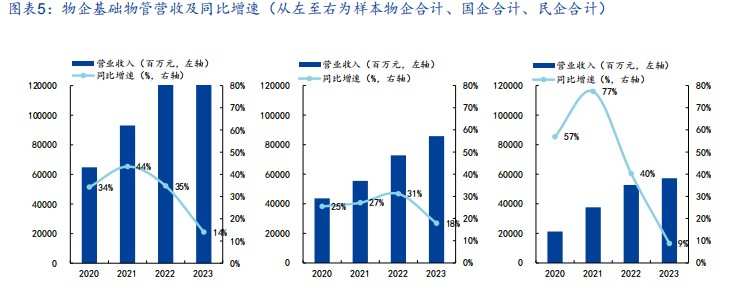

以2023年國盛證券抽取18家物企作爲樣本,其基礎物管收入(包括商業運營)共1431億元,同比增長14%,增幅較2022年收窄21個百分點;非業主增值服務收入總計154億元,同比降低16%,降幅擴大9個百分點。

其中民企受到波及最深,民企基礎物管服務收入增速下滑幅度較大,從2022年的40%降至2023年的9%。同時,民企因爲關聯房企銷售下行幅度更大業務收縮更爲嚴重,降幅由2022年的31%擴大至2023年的45%;國企收入基本維持上年規模,同比微降1%。隨着2024年新房銷售同比承壓,預計2024年該業務仍將繼續收縮。

康橋悅生活作爲民營物企,自然擺脫不了行業陰影。尤其是非業主增值服務大部分來自於關聯房企的開發項目,與關聯房企的銷售增速、支付能力緊密相關,隨着關聯房企銷售規模下滑現金流收緊,非業主增值服務收入同步下滑。因此,康橋悅生活的非業主增值服受到很大不利影響。2021年中期,公司的非業主增值服務收入爲1.72億元,佔總營收比例43.4%;2024年中期,該分部的收入僅爲5690萬元,佔總收入比例的11.7%。

此外,物業管理服務增速放緩,2024年上半年,公司物業管理服務收入爲約3.35億元,佔總收入比例的68.8%,同比增長18.5%,相較於2021年36%的增速而言,大大減少。

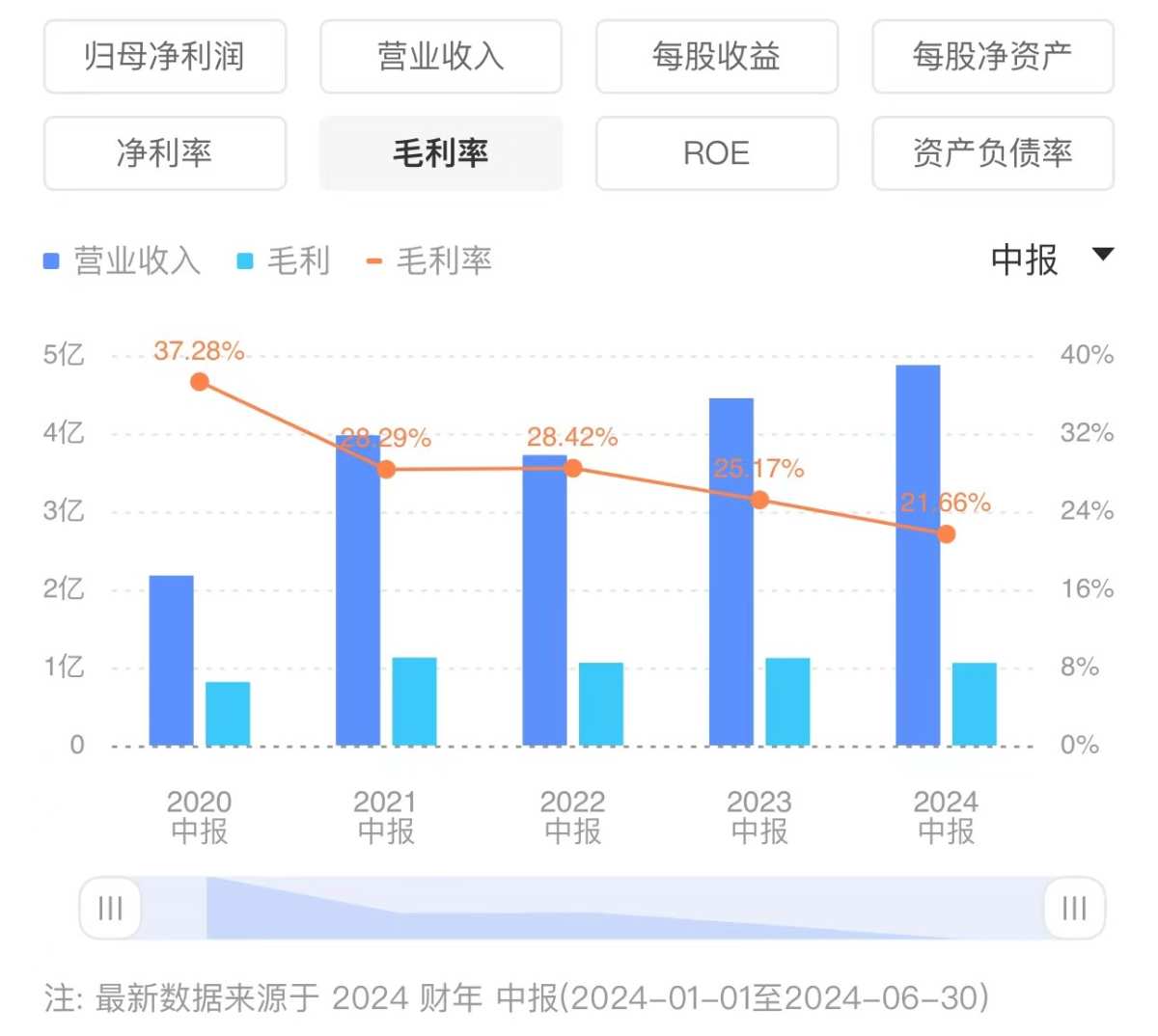

高毛利的非業主增值服務遭遇「腳踝斬」加上基礎物業管理服務增速下降,導致康橋悅生活毛利率持續下降。2021年上半年至2024年上半年,該公司的毛利率分別爲28.29%、28.42%、25.17%及21.66%;同期的ROE分別爲38.88%、7.22%、6.89%及6.00%。

其二,就康橋悅自身來看,其在財務自律方面表現並不如人意。

比如,其貿易應收款項的大額增加導致信用減值損失金額提高。2023年度,該集團的信用減值損失爲約8864.8萬元,較2022年同期增長85.7%,主要增長原因是受整體房地產市場下行的影響,導致關聯方貿易及其他應收款項回款速度降低,且提高了房地產行業的預期信用損失率,導致本年度關聯方應收款項預期信用損失準備金額較2022年增長較多。

截至2024年6月30日,康橋悅生活貿易應收款項達約7.71億元,較截至2023年末的約6.77億元增加13.9%,貿易及其他應收款項的回收速度較慢。簡言之,房地產關聯方下行導致其高毛利業務量減少,而地產流動性危機導致康橋悅生活大量應收賬款壞賬,極大地影響了公司盈利水平,導致增收不增利困境難解。

關聯方行業「外患」與財務表現「內憂」共同影響下,康橋悅生活其他財務指標亦呈現下滑態勢。截至2024年6月30日,公司現金及現金等價物約爲3.37億元,較2023年12月21日的3.56億元有所下降;同期公司的資產負債比率(總負債除以總資產)爲43.7%,較2023年末的39.0%,增長4.7個百分點。

在非住宅與城市服務挖掘新的增長點?

2024年上半年,物業行業正處於從增量向存量轉變、回歸服務本源、提升服務價值的新週期之中,估值持續調整。行業回歸高質量穩步發展軌道,對於企業而言,修煉自身內功才是長久之道。建立在此基礎上物企的增長邏輯與業績表現更具持續性。

由於房地產整體新投資規模持續下降,近年來康橋悅生活來源於關聯方康橋地產集團的新訂合約建築面積沒有增加,來自關聯方的支持減弱,不得不倒逼康橋悅生活進一步強化第三方市場外拓能力。

2024年中期,物業管理服務合約建築面積爲約7110萬平方米,較2023年增長8.5%;其中來自第三方物業開發商的約爲5840萬平方米,佔比82.2%;在管建築面積爲約4320萬平方米,較2023年增長17.1%,其中來自第三方物業開發商的爲約3450萬平方米,佔比79.8%。其中非住宅物業來自第三方物業開發商的佔比爲約99.2%。

第三方物業開發商佔比約八成,尤其是非住宅物業的深耕,進一步表明公司市場化拓展能力。然而,隨着第三方佔比的提升,康橋悅生活的物管服務毛利率隨之下降,由2023年中期的23.7%下降至2024年中期的21.4%。

除了非住宅業態之外,城市服務也是康橋悅生活亟需挖掘的新的增長點。期內,城市服務收入爲3748.6萬元,同比分別增長32.0%。不過,目前來看,該業務規模小,盈利低。期內佔總收入比例僅爲7.7%,毛利率爲12.5%,看來仍是一個辛苦活。

而且,在城市服務賽道,頭部企業均已有所佈局,已經形成了自身獨特的業務模式和服務品牌,比如萬物雲的「萬物雲城」、保利物業的「鎮興中國」、碧桂園服務的「城市共生計劃」、華潤萬象生活的「萬象服務」等。在頭部打出名堂再去搶地盤,康橋悅生活在城市服務賽道的成長亦是一場突圍戰。

綜上,在「內憂外患」之下,康橋悅生活深陷增收不增利泥潭,且其他關鍵財務數據表現亦有所惡化,比如現金流及資產負債率。而發力非住宅和城市服務賽道,則成爲其拓展市場的新砝碼,但在頭部企業發展初具規模的賽道搶市場,無疑是一場硬仗。

值得一提的是,这已是该公司年度利润与归母净利润下滑的第四个年头了。

值得一提的是,这已是该公司年度利润与归母净利润下滑的第四个年头了。