近日,和恒諮詢聯合海潤天睿律師事務所共同發佈《醫藥生物A股上市公司市值戰略研究報告(2023年報)》(以下簡稱「報告」)。

報告旨在通過對醫藥生物A股上市公司基本面以及資本面的分析,梳理行業上市公司市值管理特點,在此基礎上進一步探索企業市值戰略的可行方向,爲企業提供參考。

報告顯示,截至2024年4月30日, 醫藥生物行業整體股價仍在下滑,較2021年1月1日,跌幅37%。2021年行業跌幅5.6%,2022年跌幅19.3%,2023年繼續下跌8.2%,這三年行業的跌幅水平小於滬深300,但2024年(截至4月30日)在大盤企穩(漲幅6.40%)的情況下,醫藥生物行業繼續下跌了9.3%。醫藥生物行業整體仍處於下行週期。

2021年-2023年間,醫藥生物行業上市公司歸母淨利潤規模中位數分別是1.40億元、1.38億元、1.16億元,持續下滑,且下滑速度還在加快。從區間分佈看,歸母淨利潤爲負的企業佔比從2021年的13%增長至2023年的21%,歸母淨利潤規模佔比最高的0至10億元的區間公司佔比從2021年的75%下滑至69%。其中2023年度,邁瑞醫療歸母淨利潤115.82億元,在醫藥生物行業排名第一,也是行業唯一歸母淨利潤破百億的企業。整體看,醫藥生物行業歸母淨利潤中位數持續下滑,歸母淨利潤爲負的企業佔比大幅提升。

2021年-2023年間,醫藥生物行業上市公司歸母淨利潤規模中位數分別是1.40億元、1.38億元、1.16億元,持續下滑,且下滑速度還在加快。從區間分佈看,歸母淨利潤爲負的企業佔比從2021年的13%增長至2023年的21%,歸母淨利潤規模佔比最高的0至10億元的區間公司佔比從2021年的75%下滑至69%。其中2023年度,邁瑞醫療歸母淨利潤115.82億元,在醫藥生物行業排名第一,也是行業唯一歸母淨利潤破百億的企業。整體看,醫藥生物行業歸母淨利潤中位數持續下滑,歸母淨利潤爲負的企業佔比大幅提升。

報告數據顯示,2024年4月30日,醫藥生物行業市盈率爲27.18倍,較2021年初下跌了38.7%,整體呈下滑趨勢,其中2021年跌幅24.9%,2022年跌幅25.7%,2023年市盈率有所修復,整體漲幅12.8%,但2024年(截至4月30日)市盈率再度下跌,跌幅1.9%。市盈率短暫修復後,繼續下滑趨勢,近三年來跌幅38.7%。2024年4月30日,滬深300市盈率爲11.66倍,醫藥生物市盈率是滬深300的2.30倍。2021年,醫藥生物行業市盈率中位數是滬深300的2.73倍,2022年是2.26倍,2023年是2.29倍,雖有所下滑,但仍明顯高於滬深300。

根據和恒發佈的《醫藥生物A股上市公司市值戰略研究報告》,2023年度醫藥生物行業上市公司市值呈現出明顯的「高市盈率、低淨利潤」特徵。

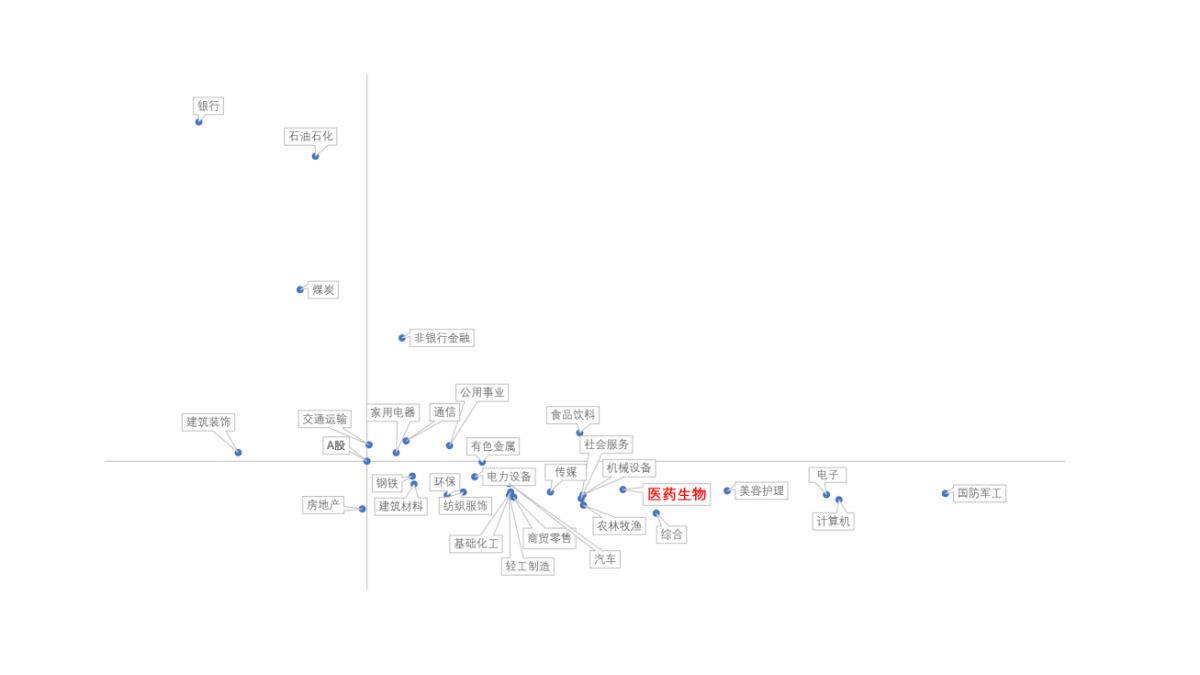

全A股各行業市值管理診斷散點圖

從經營價值來看,醫藥生物上市公司表現出高研發、高銷售、高毛利的行業特點,受益於其高毛利的行業特點,其盈利能力較A股存在明顯的優勢,並由此導致其股東回報與資產回報明顯高於A股水平,但2023年以來,醫藥生物上市公司研發投入回報略有下滑,具體表現爲研發費用率攀升的同時毛利率卻出現下滑,疊加銷售費用率的持續增長,盈利能力被壓縮,較A股的優勢縮小。而在造血能力方面,醫藥生物上市公司有所提升,但被反超,此外醫藥生物上市公司在規模、成長性、運營效率等維度存在不同程度的下滑,並與A股存在差距。

從交易價值來看,2023年醫藥生物上市公司的投融資等資本運作趨向謹慎;伴隨估值的持續走低,公司回購與增持活動明顯增加,反映行業內企業對企業低估值的共識,與此同時,研報數量增加與評級覆蓋變廣反映賣方市場對醫藥生物上市公司的關注度恢復,北上持股的增加、籌碼更加集中與機構、主力資金流出放緩等跡象反映買方市場對醫藥生物上市公司信心的轉變,交易價值整體表現出回暖信號。

報告指出,醫藥生物仍然屬於「高市盈率、低淨利潤」行業,資本市場對行業的高估值來自對其未來業績增長的預期。面對業績繼續承壓的大背景,經營價值的穩定與改善成爲行業的關鍵課題。在下行週期中,醫藥生物上市公司必須思考應如何進行市值管理。科學、系統的市值戰略無疑是正解。醫藥生物上市公司需逆風而上,積極作爲,用更長遠和更高質量的發展譜寫市值增長新篇章。

2021年-2023年间,医药生物行业上市公司归母净利润规模中位数分别是1.40亿元、1.38亿元、1.16亿元,持续下滑,且下滑速度还在加快。从区间分布看,归母净利润为负的企业占比从2021年的13%增长至2023年的21%,归母净利润规模占比最高的0至10亿元的区间公司占比从2021年的75%下滑至69%。其中2023年度,迈瑞医疗归母净利润115.82亿元,在医药生物行业排名第一,也是行业唯一归母净利润破百亿的企业。整体看,医药生物行业归母净利润中位数持续下滑,归母净利润为负的企业占比大幅提升。

2021年-2023年间,医药生物行业上市公司归母净利润规模中位数分别是1.40亿元、1.38亿元、1.16亿元,持续下滑,且下滑速度还在加快。从区间分布看,归母净利润为负的企业占比从2021年的13%增长至2023年的21%,归母净利润规模占比最高的0至10亿元的区间公司占比从2021年的75%下滑至69%。其中2023年度,迈瑞医疗归母净利润115.82亿元,在医药生物行业排名第一,也是行业唯一归母净利润破百亿的企业。整体看,医药生物行业归母净利润中位数持续下滑,归母净利润为负的企业占比大幅提升。