研發費用率低於同行可比公司平均值

格隆匯獲悉,近期,江蘇酉立智能裝備股份有限公司(以下簡稱“酉立智能”)向北交所遞交了招股說明書(申報稿),公司保薦機構爲華泰聯合證券有限責任公司。

酉立智能是一家專注於光伏支架核心零部件研發、生產和銷售的企業。股權結構方面,截至招股說明書籤署日,聚力機械直接持有公司2100萬股股份,佔公司股份總數的68.19%,是公司控股股東。

酉立智能實際控制人則爲李濤、李開林及硃紅,三人合計控制公司81.49%的表決權。其中李濤爲酉立智能董事長,李開林爲李濤之父;硃紅爲李濤之母。

招股書顯示,李濤出生於1988年,本科學歷。2012年6月至2016年4月,就職於吳江市聚力機械有限公司,擔任監事,並先後兼任市場營銷部經理、總經辦經理。2016年4月至2024年1月,擔任聚力機械董事兼總經理,2024年1月至今擔任聚力機械董事長兼總經理。2023年4月至今,擔任酉立智能董事長。

根據招股書,酉立智能本次計劃募集資金約3.58億元,用於光伏支架核心零部件生產基地建設項目;研發中心建設項目;智能化改造及擴建項目;補充流動資金。

研發費用率低於同行可比公司平均值

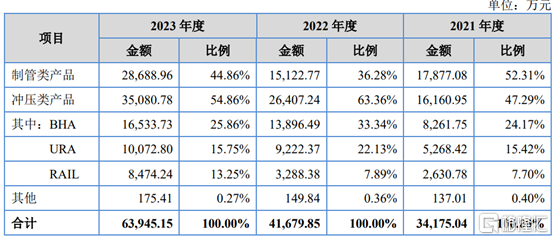

酉立智能生產產品主要爲光伏支架核心零部件,根據主要生產工藝不同,可以分爲制管類產品和衝壓類產品,其中制管類產品爲TTU產品,衝壓類產品爲BHA、URA和RAIL產品。

2021年、2022年以及2023年,酉立智能制管類和衝壓類光伏支架零部件產品銷售收入是公司主要收入來源,佔主營業務收入比例均超99%。

主營業務收入構成情況,來源招股書

財務數據方面,2021年、2022年以及2023年,酉立智能營業收入分別約爲3.84億元、4.33億元、6.58億元;同期公司歸母淨利潤分別約爲1477.68萬元、4219.48萬元、7817.27萬元。

2024年1月至3月,公司實現營業收入約爲1.85億元,較上年同期增長54.19%;同期歸母淨利潤爲2828.08萬元,較上年同期增長178.62%。

公司主要財務指標,招股書

毛利率方面,2021年、2022年以及2023年,公司綜合毛利率分別爲7.75%、18.96%及18.49%,2022年較2021年呈現增長,2022年與2023年基本穩定。其中,2021年毛利率低於同行可比公司平均值;2022年和2023年公司毛利率則高於同行可比公司平均值。

值得注意的是,公司2022年毛利率大幅升高。對此,公司表示原因主要是與客戶NEXTracker協商後對產品進行調價,產品銷售價格上漲;當期原材料價格有所回落,產品成本有所下降。此外,2022年度美元兌人民幣匯率上漲,且產品結構變化,毛利率較高的衝壓件佔比上升,導致2022年度毛利率漲幅較高。

可比公司毛利率比較分析,來源招股書

研發費用率方面,2021年、2022年以及2023年,公司研發費用分別爲392.42萬元、506.56萬元及583.37萬元,佔當期營業收入的比重分別爲1.02%、1.17%及0.89%。

2021年、2022年以及2023年,公司研發費用率低於同行可比公司平均水平,與意華新能源接近。公司表示,主要是因爲公司研發生產的樣品滿足銷售標準後可進行出售,相關產品投入由研發費用調整至營業成本所致。

研發費用率與可比公司比較情況,來源招股書

行業競爭格局方面,酉立智能表示,目前光伏支架行業競爭較爲充分,競爭格局相對穩定,在光伏支架零部件領域,公司主要直接競爭對手爲意華新能源、蘇州寶嘉新能源科技有限公司等。公司發展歷史相對較短,尚未在海外建設生產基地,在生產規模、產品種類及資金實力等方面與上述競爭對手仍存在一定差距。

未來如果公司不能實施有效的市場開拓措施、擴大市場影響力、持續提升核心技術實力與競爭力,導致公司產品研發設計能力無法持續滿足下游客戶需求等,那麼公司將面臨市場競爭加劇引發的競爭力減弱等風險,可能會錯失市場發展機會,影響公司發展。

客戶集中度較高

2021年、2022年以及2023年,酉立智能對前五大客戶的銷售額佔營業收入的比例均在94%以上;其中,公司對第一大客戶NEXTracker收入佔營業收入比例分別爲74.75%、80.69%和61.67%,客戶集中度較高。

公司表示,根據Wood Mackenzie數據顯示,2015年至2022年NEXTracker的跟蹤光伏支架出貨量連續8年位列全球第一,公司的客戶集中度較高具備一定合理性。考慮到光伏跟蹤支架行業的現有市場格局和公司現有產品結構,在未來一段時間內,公司仍不可避免存在客戶集中度較高和單一大客戶依賴的風險。

公司及可比公司客戶集中度情況,來源招股書

公司海外收入佔比也較高。2021年、2022年以及2023年,公司外銷收入分別佔各期主營業務收入比重分別爲86.15%、88.19%及73.06%,外銷出口主要地區包括巴西、智利、澳大利亞、加拿大、歐洲、中東等國家和地區。

公司表示,海外市場是公司收入的重要增長點,如果出口所在國採取對來自中國的產品加徵關稅等貿易保護政策,將直接影響公司對境外客戶銷售規模。

此外,2021年、2022年以及2023年,公司應收賬款賬面價值分別約爲別約爲3276.91萬元、9950.80萬元和1.86億元,佔資產總額比例分別爲15.00%、40.04%和39.70%。

對此,公司表示,由於國內銀行授信額度增加、貸款利率較低,出於資金使用成本考慮,公司採取向銀行借款補充流動資金的方式,減少或延後應收賬款貼現,導致應收賬款金額及佔比有一定的提升。

值得注意的是,公司經營活動現金流波動較大。2021年、2022年和2023年,公司經營活動產生的現金流量淨額分別1597.16萬元、2188.99萬元和-531.58萬元,。

公司表示,如果未來出現訂單獲取量下降、行業競爭加劇、國際貿易政策變動等情況,公司將可能面臨經營活動現金流波動的風險。

尾聲

酉立智能發展過程中面臨一些挑戰,包括客戶集中度較高,且存在對單一大客戶的依賴風險。再者,海外市場雖然爲公司帶來了重要的收入增長點,但也使其面臨國際貿易政策變動的潛在風險。