太平洋证券股份有限公司刘强,刘淞近期对阳光电源进行研究并发布了研究报告《阳光电源2023年报及2024一季报点评:业绩稳健增长,龙头地位稳固》,本报告对阳光电源给出买入评级,当前股价为105.16元。

阳光电源(300274)

事件:公司发布2023年年报及2024年一季报

2023年,公司实现收入722.5亿,同比+79.5%;归母净利润94.4亿,同比+162.7%;扣非净利润92.2亿,同比+172.2%。毛利率30.36%,同比+5.8pct;期间费用率13.21%,同比+0.8pct;净利率13.3%,同比+4.1pct。

对应2023Q4,公司实现收入258.4亿,同比+43.3%;归母净利润22.2亿,同比+44.6%;扣非净利润21.4亿,同比+44.3%。毛利率28.6%,同比+5.1pct;期间费用率13.03%,同比+1.3pct;净利率8.8%,同比+0.1pct。

2024Q1,公司实现收入126.1亿,同比+0.26%;归母净利润21亿,同比+39.1%;扣非净利润20.8亿,同比42.8%。毛利率36.7%,同比+8.7pct;期间费用率11.93%,同比-1pct;净利率16.7%,同比+4.6pct。

逆变器出货增速迅猛,大组串、2000V系统创新有望持续巩固龙头地位:

2023年逆变器收入276.5亿,同比+61%。全年光伏逆变器发货量130GW,相较于2022年出货77GW同比增长68.8%,龙头地位继续稳固。全年毛利率37.9%,同比+5.5pct,主要系公司品牌溢价、产品创新、规模效应及运费下降、汇兑收益的影响所致。

公司持续推动研发创新,大功率组串逆变器SG320HX、1+X模块化逆变器在全球各类场景中得到广泛深入应用,其中1+X模块化逆变器截止2023年12月底累计全球签单量已经超过45GW。直流2000V高压逆变器在陕西榆林“孟家湾光伏项目”成功并网发电。

储能系统出货量持续领先,公司有望持续受益海外高价值市场弹性:

2023年公司储能系统收入178亿,同比+75.8%。全球发货10.5GWh,发货量连续八年中国企业第一。全年毛利率37.47%,同比大幅提升14.2pct,我们预计与公司海外出货占比提升、规模效应、降本增效等有关。报告期内,公司全球首个10MWh全液冷储能系统发布,工商业液冷储能系统登陆全球,面向海外大型地面应用场景,推出“三电融合”的PowerTitan2.0液冷储能系统,受益行业继续扩张及公司龙头实力,预计2024年公司储能系统出货有望继续保持高增。

新能源电站开发业务高增:

2023年公司新能源电站开发业务实现收入247亿,同比+113%。深耕家庭光伏、工商业光伏、储能电站、集中式光伏及风电站开发领域,创新探索多能互补、产业协同的绿色生态开发新模式,其中阳光家庭光伏年装机量增长200%。

盈利预测与估值:公司作为全球光储行业龙头,国内市场沉淀深厚,海外逆变器+储能业务优势明显,有望充分受益行业需求持续增长。规模优势和产品创新带来成本溢价是公司长期护城河。预计公司2024-2026年收入为873.2/1061.6/1226.2亿元,同比+14.5%/15.9%/11.9%;归母净利润为108.1/125.3/140.3亿元,同比+14.5%/15.9%/11.9%,当前股价对应PE分别为15/13/11倍,给予公司“买入“评级。

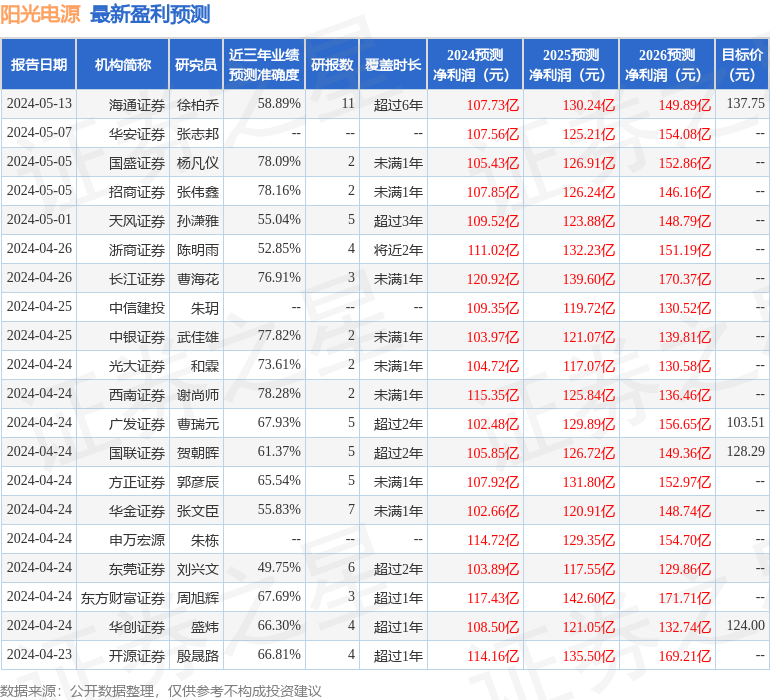

证券之星数据中心根据近三年发布的研报数据计算,西南证券谢尚师研究员团队对该股研究较为深入,近三年预测准确度均值为78.28%,其预测2024年度归属净利润为盈利115.35亿,根据现价换算的预测PE为13.53。

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级29家,增持评级7家;过去90天内机构目标均价为126.16。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。