來源:華爾街見聞

Meta又一次大幅提升AI開支,但指引低於預期並非由於AI

關注AI的朋友一定對今天$Meta Platforms (META.US)$的業績非常關注,雖然公司指引低於了預期,但在業績交流會上,公司宣佈繼續對AI的投資加碼。

公司在第一季度依然延續了強勁的增長勢頭,整體營收和盈利均高於分析師預期,同時達到了公司Q1指引的上限,但由於指引不及預期,打破了多頭的信心,盤後出現大跌。

但市場最關注的人工智能方面,公司再次宣佈加大對AI數據中心的資本開支,實現連續兩個季度提升。

1、加大對AI的投入,大幅增加2024年全年資本開支預期

業績會上,公司指引2024 年全年的資本支出將在 350 億至 400 億美元的範圍內,高於之前 300 億至 370 億美元的範圍,遠超市場預期。對於此次資本開支的提升,依然是爲了支持其在 AI方面雄心勃勃的計劃。

此外,資本支出還用於:

• Reality Labs —— VR/AR的研發;

• 芯片開發;

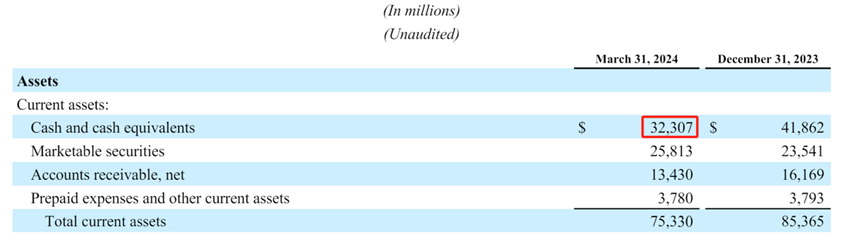

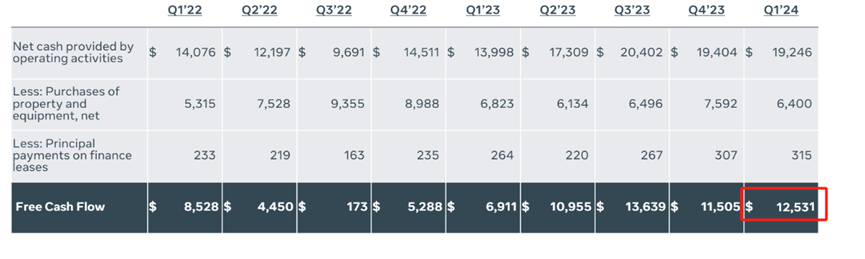

財務角度看,目前公司賬面現金及現金等價物近323億美金,24Q1單季度現金流近125.31億美金。足夠支撐公司規劃的資本開支。

根據公司年初規劃,到2024年底公司將擁有35萬個$英偉達 (NVDA.US)$H100GPU,算上目前已經擁有的其它GPU的話,其總的計算能力相當於 60 萬片 H100 。對比來看,1.8萬億參數的GPT-4的訓練需要8192個H100 GPU,60萬片H100可以支持近74個同等大小的大模型訓練。

2023年,Meta和微軟兩家公司以15萬塊H100 GPU的購買量並列位居第一。2024年Meta提出的“新增35萬塊H100以建設大規模計算基礎設施”規劃,極大的提升了公司的AI競爭力。

此次資本開支的提升了近30億美金,假設都用於AI數據中心建設,則還需要考慮配套的能源、冷卻系統、折舊、運營費用等費用因素。參考行業內專家提供的測算,35萬張H100,需要投入近87.5億美金(僅卡片)。

2、Llama 3模型已經應用於公司各個業務平台

投向GPU的資本開支最終還是得落地在Meta開源模型Llama系列——這個行業攪局者上。

公司於4月20日發佈了8B和70B的Llama 3模型,同時表示正在訓練的400B+參數的Llama 3模型。

業績會中Meta表示AI大模型已經逐步應用於公司的產品,取得了很多亮眼的成績,具體表現在:

• 大約30%的Facebook動態消息是通過AI推薦系統發佈的;

• Instagram 上人們看到的內容中超過50%現在都是由人工智能推薦的;

• Reels引入AI模型推薦後,用戶觀看時間增加了8%至10%;

目前,Llama 3模型也應用於公司各個業務平台。

顯然,Llama 3的威力已經開始顯現,對Open AI、Claude等閉源模型的威脅正在襲來。

3、中國電商出海熱度不減,AI賦能廣告精準投放

一季度營收同比高增,主要是因爲中國廠商的出海需求不減、廣告展示總數同比增加和廣告單價的提升。

出海 ——

2023年,中國電商出海熱潮再次興起,產品的出海需求帶動了海外廣告的投放需求。整個2023年來自中國的廣告收入佔Meta總收入的10%,並貢獻了5個百分點的增長。數據顯示,2024年一季度,中國企業在海外廣告投放的熱情依然不減。

需要注意的是,中國電商和遊戲廠商之後營銷預算縮減的可能性,主要原因還是地緣政治(關稅提升等)以及宏觀經濟下行導致的企業預算縮減。

廣告展示的同比增加 ——

公司在業績會上表示,AI模型已經應用於廣告推送系統,並實現了精準推送,具體表現在廣告展示總數的同比增加,Q1同比增長了20%。

當然,廣告展示總數的提升,也與公司業務的持續優化有關:

• AI模型賦能廣告精準推送

• Threads用戶規模的擴大

• Reels用戶停留時間的增加

• Whatsup推出Click-to-Messenger功能

廣告單價的提升 ——

根據公司披露的業績顯示,近五個季度,廣告單價的止跌反彈,且連續兩個季度同比回升。

推測是因爲Meta的AI技術和基礎設施的改進,提高了廣告投放的精準度和效果,從而提升了廣告價值。

4、同比翻倍的淨利潤

一季度營收同比增長27%,但淨利潤同比增長116%,遠超營收增速。主要原因是營收的增長、營業費用率的降低和稅率的降低。

從財務數據來看,2024年Q1:

• 營收增長了27%:中國廠商的出海需求、廣告展示總數同比增加和廣告單價的提升;

• 營業費用率降低了11%:營收基數的增加,以及2023年公司的大規模重組和裁員;

• 稅率降低了9%:業績中並沒有明確說明稅率下降的具體原因,公司指引全年的稅率將在中等水平。

5、Reality的持續虧損,但在市場預期內,不構成利空因素

公司繼續AI和元宇宙(VR/AR)兩手抓的戰略,計劃大量投資於Reality Labs。該業務24Q1營收4.4億,低於市場預期4.96億,部門經營持續虧損。但早在2023年Q4業績會中,公司就提示了該業務在2024年會擴大虧損,虧損在市場預期內,不構成利空因素。此次交流會中,公司重申預期Reality Labs的運營在2024年虧損將同比大幅增加。

6、隱私問題和反壟斷調查,致使法務成本的上升

在第一季度,公司的總務和行政支出(General and Administrative, G&A)增加了20%,這部分增加主要是由於更高的法律費用。這與近期公司在全球範圍內面臨多起壟斷相關的訴訟和調查,以及公司產品在用戶隱私方面涉及的法律問題相關。

7、盤後股價跳水

2023年高增的業績,令投資市場態度樂觀,市場預期Meta將延續可觀的增速。這意味着Meta可能需要持續的超預期和提高業績指引,才能維持當前股價水平。因此,雖然Q1營收364.6億美元,高於分析師預期的361.2億美元。但Q2的業績指引低於預期,致使盤後跳水16%。

總的來看,公司一季度業績數據還是很可觀的。雖然Q2指引不及預期,但是考慮到公司一貫保守的指引風格,市場的反應或許有些過激。不過,大幅增加投向AI的資本開支,仍然反映了行業的高景氣度。

接下來就看$微軟 (MSFT.US)$和$谷歌-C (GOOG.US)$/$谷歌-A (GOOGL.US)$的資本開支了。

編輯/jayden