There's Reason For Concern Over Q2 Holdings, Inc.'s (NYSE:QTWO) Price

There's Reason For Concern Over Q2 Holdings, Inc.'s (NYSE:QTWO) Price

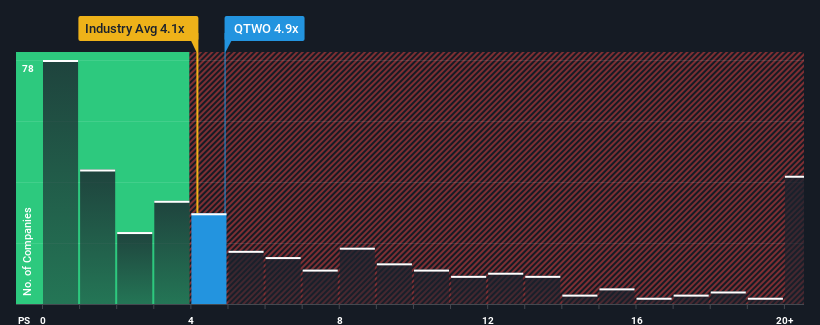

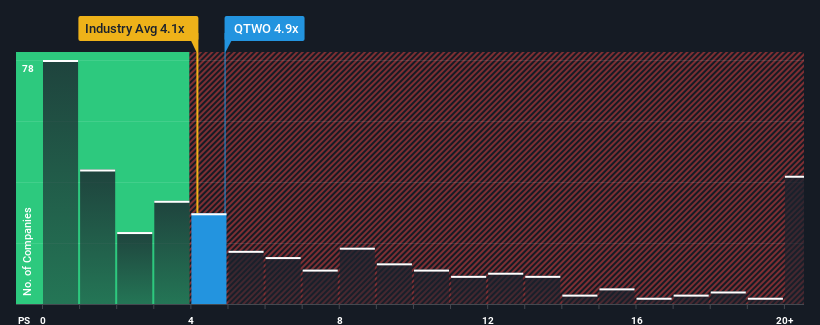

It's not a stretch to say that Q2 Holdings, Inc.'s (NYSE:QTWO) price-to-sales (or "P/S") ratio of 4.9x right now seems quite "middle-of-the-road" for companies in the Software industry in the United States, where the median P/S ratio is around 4.1x. However, investors might be overlooking a clear opportunity or potential setback if there is no rational basis for the P/S.

What Does Q2 Holdings' Recent Performance Look Like?

Recent times haven't been great for Q2 Holdings as its revenue has been rising slower than most other companies. One possibility is that the P/S ratio is moderate because investors think this lacklustre revenue performance will turn around. However, if this isn't the case, investors might get caught out paying too much for the stock.

Want the full picture on analyst estimates for the company? Then our free report on Q2 Holdings will help you uncover what's on the horizon.Do Revenue Forecasts Match The P/S Ratio?

In order to justify its P/S ratio, Q2 Holdings would need to produce growth that's similar to the industry.

Taking a look back first, we see that the company managed to grow revenues by a handy 10% last year. Pleasingly, revenue has also lifted 55% in aggregate from three years ago, partly thanks to the last 12 months of growth. Therefore, it's fair to say the revenue growth recently has been superb for the company.

Turning to the outlook, the next three years should generate growth of 11% each year as estimated by the analysts watching the company. That's shaping up to be materially lower than the 15% per annum growth forecast for the broader industry.

With this information, we find it interesting that Q2 Holdings is trading at a fairly similar P/S compared to the industry. It seems most investors are ignoring the fairly limited growth expectations and are willing to pay up for exposure to the stock. These shareholders may be setting themselves up for future disappointment if the P/S falls to levels more in line with the growth outlook.

What We Can Learn From Q2 Holdings' P/S?

Typically, we'd caution against reading too much into price-to-sales ratios when settling on investment decisions, though it can reveal plenty about what other market participants think about the company.

Our look at the analysts forecasts of Q2 Holdings' revenue prospects has shown that its inferior revenue outlook isn't negatively impacting its P/S as much as we would have predicted. At present, we aren't confident in the P/S as the predicted future revenues aren't likely to support a more positive sentiment for long. This places shareholders' investments at risk and potential investors in danger of paying an unnecessary premium.

And what about other risks? Every company has them, and we've spotted 1 warning sign for Q2 Holdings you should know about.

If companies with solid past earnings growth is up your alley, you may wish to see this free collection of other companies with strong earnings growth and low P/E ratios.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

可以毫不誇張地說 Q2 Holdings, Inc.s(紐約證券交易所代碼:QTWO)市銷率(或 “市盈率”)目前爲4.9倍,對於美國軟件行業的公司來說似乎相當 “中間道路”,市銷率中位數約爲4.1倍。但是,如果市銷率沒有合理的基礎,投資者可能會忽略明顯的機會或潛在的挫折。

第二季度控股公司的近期表現如何?

最近對Q2 Holdings來說並不理想,因爲其收入的增長速度比大多數其他公司都要慢。一種可能性是市銷率適中,因爲投資者認爲這種乏善可陳的收入表現將扭轉。但是,如果不是這樣,投資者可能會陷入爲股票支付過多費用的困境。

想全面了解分析師對公司的估計嗎?然後,我們關於第二季度控股的免費報告將幫助您發現即將發生的事情。收入預測與市銷率相匹配嗎?

爲了證明其市銷率是合理的,第二季度控股公司需要實現與該行業相似的增長。

首先回顧一下,我們發現該公司去年的收入成功增長了10%。令人高興的是,總收入也比三年前增長了55%,這在一定程度上要歸功於過去12個月的增長。因此,可以公平地說,該公司最近的收入增長非常好。

展望來看,根據關注該公司的分析師的估計,未來三年每年將實現11%的增長。這將大大低於整個行業每年15%的增長預期。

有了這些信息,我們發現有趣的是,與該行業相比,第二季度控股的市銷率相當相似。看來大多數投資者無視相當有限的增長預期,願意爲股票敞口付出代價。如果市銷率降至更符合增長前景的水平,這些股東可能會爲未來的失望做好準備。

我們可以從第二季度控股公司的市銷率中學到什麼?

通常,在做出投資決策時,我們會謹慎行事,不要過多地閱讀市售比率,儘管這可以充分揭示其他市場參與者對公司的看法。

我們對分析師對第二季度控股公司收入前景的預測的研究表明,其較差的收入前景並沒有像我們預期的那樣對市銷售率產生負面影響。目前,我們對市銷率沒有信心,因爲預期的未來收入不太可能長期支撐更積極的情緒。這使股東的投資處於風險之中,潛在投資者面臨支付不必要的溢價的危險。

那其他風險呢?每家公司都有它們,我們發現了你應該知道的第二季度控股公司的一個警告信號。

如果過去盈利增長穩健的公司處於困境,那麼你可能希望看到這些盈利增長強勁、市盈率低的其他公司的免費集合。

對這篇文章有反饋嗎?對內容感到擔憂?直接聯繫我們。 或者,給編輯團隊 (at) simplywallst.com 發送電子郵件。

Simply Wall St的這篇文章本質上是籠統的。我們僅使用公正的方法根據歷史數據和分析師的預測提供評論,我們的文章無意作爲財務建議。它不構成買入或賣出任何股票的建議,也沒有考慮到您的目標或財務狀況。我們的目標是爲您提供由基本數據驅動的長期重點分析。請注意,我們的分析可能不考慮最新的價格敏感型公司公告或定性材料。簡而言之,華爾街沒有持有任何上述股票的頭寸。

譯文內容由第三人軟體翻譯。

風險及免責聲明

- 分享到weixin

- 分享到qq

- 分享到facebook

- 分享到twitter

- 分享到微博

- 粘贴板

使用瀏覽器的分享功能,分享給你的好友吧