摩根士丹利認爲,日元匯率跌破152將成爲日股走勢的轉折點,會造成三大負面影響:1.對居民消費支出的影響;2.加劇出口企業與內需企業之間的差距,對中小企業尤爲不利;3.海外投資者回報率下降。

聯儲局降息預期一降再降,美日利差攀升,美元兌日元本週連續創下1990年來新高,截至發稿,$美元/日元 (USDJPY.FX)$匯率爲154.255,市場對日本央行再次進場干預正持續升溫。

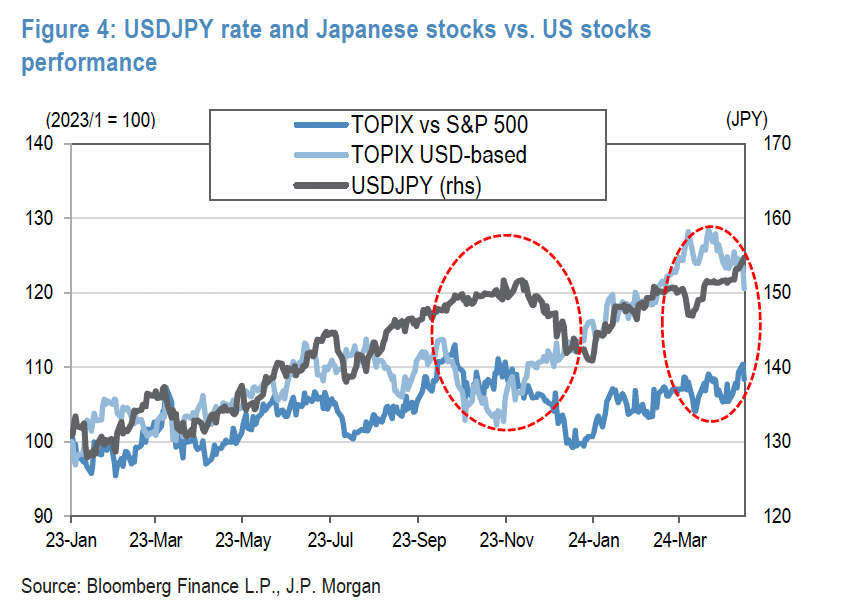

2023年以來,日元大幅貶值推高日股定價,讓日元資產成爲全球價值窪地,吸引海外資金流入日股,那麼現在問題來了,如果日元持續貶值,日股上漲的動能還有多少?

4月17日,摩根士丹利分析師Rie Nishihara領導的團隊在報告中指出,對企業盈利而言,日元貶值通常是利好因素。如果日元持續疲軟,美元兌日元匯率維持在155的高位,日本企業的盈利預期可能會因匯率因素而上調,從當前預測的下降轉爲增長。

4月17日,摩根士丹利分析師Rie Nishihara領導的團隊在報告中指出,對企業盈利而言,日元貶值通常是利好因素。如果日元持續疲軟,美元兌日元匯率維持在155的高位,日本企業的盈利預期可能會因匯率因素而上調,從當前預測的下降轉爲增長。

但摩根士丹利強調,當日元匯率跌破152時,日本股市開始跑輸美國股市,可能會對日本股市產生負面影響。過度日元疲軟對股市造成下列三大不利影響:一是對實體經濟(即消費支出)的影響;二是加劇企業與家庭、出口企業與內需企業之間的差距,對中小企業尤爲不利;第三則是海外投資者回報率下降。

同日,日本商工會議所會長Ken Kobayashi在新聞發佈會上表示,日本金融當局應考慮與其他國家進行協調匯市干預,以支持日元。Kobayashi指出,由於日元兌美元匯率創下近34年來的最低點,日本中小企業正遭受進口原材料成本上漲的困擾。

日元疲軟一定程度提振企業業績

摩根士丹利認爲,通脹難降或使美國利率長時間位於高位,這意味着日元也將持續疲軟。一方面日元貶值將使日本出口企業,如製造業企業、電子機器企業的出口成本下降,會推動企業盈利增長,日本企業的盈利預期可能會因匯率因素而上調:

從日元匯率與企業盈利之間的線性關係來看,日本東證指數成分股的每股收益EPS與日元匯率來看,日元匯率每下降(即貶值)一定幅度,企業盈利就會相應改善一定百分比。

如果2024財年美元兌日元匯率實際維持在155日元,基於上述固定敏感度的假設,估計EPS將獲得約8%的提振。

從2023年上市日企淨利潤排名看,日本頭部企業的業績基本上都和海外營收相關。尤其是以豐田爲代表的日本汽車行業2023財年預計淨利潤增長將達到2.9萬億日元,佔日股淨利潤增長的60%。以豐田爲例,2023財年(23.04-24.03)日元貶值,豐田預計貶值將增厚約5400億日元利潤。

因此,摩根士丹利認爲,在日元長期疲軟的情景下,較強的美國經濟會繼續由海外需求推動的日企業績,外需推動的企業業績將跑贏由日本國內需求相關企業。

日元匯率達152或爲日股走勢的轉折點

但摩根士丹利再報告中強調,如果日元貶值超過美元兌日元匯率152,可能會轉變爲日本股市的負面因素,如果美元兌日元匯率超過157,日元貶值帶來的進口價格上漲可能完全抵消的實際工資增長。

報告稱,過度的日元貶值可能通過下列渠道對日本經濟和股市產生負面影響: (1)通過抑制消費對實體經濟(家庭和中小企業)產生負面影響; (2)加劇企業與家庭、出口企業與內需企業之間的差距,對中小企業尤爲不利; (3)降低海外投資者的美元計價回報率:

首先,我們認爲實體經濟將受到負面影響,因爲進口商品價格上漲壓低了家庭實際收入。根據迄今爲止進口成本通脹對美元兌日元匯率的敏感度,我們計算出157日元是盈虧平衡匯率,即春季工資談判決定的3.7%基本工資上調完全被進口成本通脹抵消(實際工資不上漲)。換句話說,如果日元貶值超過美元兌日元匯率157日元,實際收入將不會隨春季加薪協議而上升,甚至可能下降,這將嚴重拖累日本經濟和日本股市。

第二個原因是企業與家庭之間以及企業之間差距擴大的問題。過度日元貶值對出口企業有利,但對家庭不利,從而擴大了企業與家庭之間的差距。我們預計對中小企業的負面影響將特別嚴重,中小企業佔日本企業總數的99.7%,僱員人數佔70%,因此如果過度日元貶值的負擔加劇了加薪壓力,可能會拖累整體經濟。

第三個原因是海外投資者在日本股市的以美元計價的回報率下降。市場仍然預期日元升值(截至4月17日,市場普遍預期2024年底美元兌日元匯率爲143日元),我們認爲大多數全球投資者不會在對沖貨幣的基礎上投資日本股市。1-2月海外投資者大量買入日本股票時的美元兌日元匯率爲140-150日元,由於日元貶值,以美元計價的投資回報率下降了約6%。

編輯/new

4月17日,摩根士丹利分析师Rie Nishihara领导的团队在报告中指出,对企业盈利而言,日元贬值通常是利好因素。如果日元持续疲软,美元兑日元汇率维持在155的高位,

4月17日,摩根士丹利分析师Rie Nishihara领导的团队在报告中指出,对企业盈利而言,日元贬值通常是利好因素。如果日元持续疲软,美元兑日元汇率维持在155的高位,