距離11月3日的大選僅剩下20天,大選前的「十月驚奇」下半場將如何演繹,並影響全球金融市場是近期的重點關注問題。

回顧:歷次大選年的「十月驚奇」

從歷史上看,「十月驚奇」效應的確顯著。以1992-2016年共七個大選年爲例,CBOE波動率指數的七年各月平均值出現了顯著的「十月驚奇」效應,而且會在之後的11-12月產生漣漪,這也導致大選年四季度市場波動率在全年會顯著偏高。對於2020年來說,公共衛生事件成爲了2020年美國大選的一大熱點話題,在「十月驚奇」的上半月,美國大選的候選人之一——共和黨在任總統特朗普就經歷了「確診—就醫—迅速康復」的過程,給全球金融市場帶來了顯著波動;未來20天,「十月驚奇」下半場又將如何演繹,並給全球市場帶來什麼新的衝擊,是市場關注的重中之重。

展望:2020大選年的「十月驚奇」

展望:2020大選年的「十月驚奇」

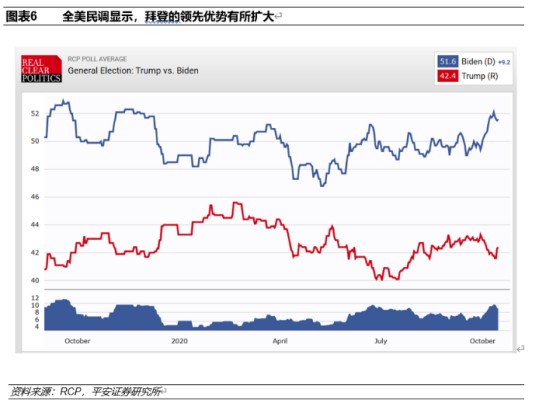

2020年大選註定將是歷次美國大選中「最特殊的那一個」。就民調而言,拜登在10月再次拉開了優勢,無論是全國民調,還是關鍵州民調,拜登均處於領先位置,且領先優勢比較明顯。民調以外,從近期金融市場與博彩數據的表現看,市場對拜登勝選的押注開始顯現。但是,作爲在任總統,特朗普雖然選情落後,但並非沒有翻盤的希望,「十月驚奇」下半場的波動也許將顯著強於上半場。

全球金融市場「遠景「:波動率提升難避免

中長期看,包括匯市、債市、股市、大宗在內的全球金融市場的波動率都將提升,背後有兩大因素:第一,此次大選無論誰上臺都可能會造成全球金融市場波動率的飆升;第二,美聯儲的新貨幣政策框架也可能會在未來數年帶來導致美國金融市場波動率的攀升。

美國金融市場「近景」探尋

短期看,10月下半月,美元指數震盪區間依然爲91-95,但進入11月後,美元指數可能會突破區間,但方向有較大變數;美股的潛在下跌風險正在累積;美債收益率仍將處於低位,這將提供一個相對寬鬆的國際金融環境。美國大選依然破朔迷離,金融市場正在醞釀變盤!

1 回顧:歷次大選年的「十月驚奇」

距離2020年11月3日美國大選僅剩三週左右的時間,兩位總統候選人也在進行最後的衝刺。在大選最後的衝刺階段,兩位候選人及其競選團隊往往會針對選情走勢而採取最後的制勝或逆轉策略,以期達到奠定勝局或逆轉選情的目的。由於這一類「王牌策略」兼具意外性和爆炸性,在吸引選民關注的同時,也會給市場帶來顯著的波動,被稱爲「十月驚奇」。

歷史上看,「十月驚奇」效應的確顯著。以1992-2016年共七個美國大選年爲例,CBOE波動率指數月度均值出現顯著的「十月驚奇」效應。十月市場的波動率水平明顯高於其他月份,且大選月11月位居波動率第二高,選舉人投票的12月位居第三。可見,「十月驚奇」不僅存在,而且會在之後的11-12月產生漣漪,這也導致總統大選年四季度的市場波動率在全年四個季度中會顯著偏高。

將歷次大選年CBOE波動率指數的各月均值進行比較,可以發現大選年市場波動率最高的月份並不總是10月。過去七個大選年中,僅有1992年與2008年10月的波動率位居當年第二高,且與最高水平相差無幾。不過,若與9月進行比較,則可以發現除了1996年10月波動率略低於9月之外,其餘大選年10月的市場波動率均顯著高於9月;與11月相比則相差不大,7個大選年中的3年,10月波動率大於11月,另外四個則是11月的波動率更大。可見,「十月驚奇」對市場衝擊有較大概率延續至大選月。

另外,美國大選年往往也是全球經濟金融市場出現較大變化的一年。1992年是1990年代初期經濟危機與新經濟週期的交替之年;2000年則吹響了「科網泡沫」破裂的前奏;2008年爆發了僅次於「大蕭條」的全球金融危機;2012年是歐債危機深化發酵的一年;2016年則是全球政經大環境變幻的開端。

2020年,衛生事件爆發帶來了最大的衝擊波,從年初爆發開始,就成爲全球金融市場的核心變量,一度引發了全球金融市場在3月的大崩潰,與美聯儲緊隨其後的創歷史規模的貨幣寬鬆,全球經濟也隨之經歷了「封閉—放開—再收緊」的波折。在疫苗與特效藥仍未形成大規模有效覆蓋的背景下,衛生事件在當下的影響仍在發酵,這也導致衛生事件成爲2020年美國大選的一大熱點話題。在「十月驚奇」的上半月,美國大選的候選人之一——共和黨在任總統特朗普經歷了「確診—就醫—迅速康復」的過程,給全球金融市場帶來顯著波動;未來20天,「十月驚奇」又將如何演繹,並給全球市場帶來什麼新的衝擊,是市場關注的重中之重。

2 展望:2020大選年的「十月驚奇」

2020年美國總統大選註定是美國曆次大選中「最特殊的那一個」,而2020年爆發的衛生事件更是給這次大選增加了詭異的氛圍和紛亂的話題。

民調來看,拜登在10月再次拉開了領先特朗普的優勢,這與2016年同期希拉里領先特朗普的程度基本相當。由於2016年大選已經驗證了在選舉人團制度下,總體選票佔優並不意味着最終勝選,賓州、密歇根、弗洛裏達、愛荷華、威斯康星、俄亥俄等關鍵搖擺州的選票流向更爲關鍵。從各州民調數據看,除了弗洛裏達、愛荷華州與俄亥俄州兩位候選人民調基本持平外,拜登在其他3個關鍵州的民調均處於領先,且領先幅度均高於5個百分點。因此,從民調來看,無論是全國民調,還是關鍵州民調,拜登均處於領先位置,且領先優勢比較明顯。

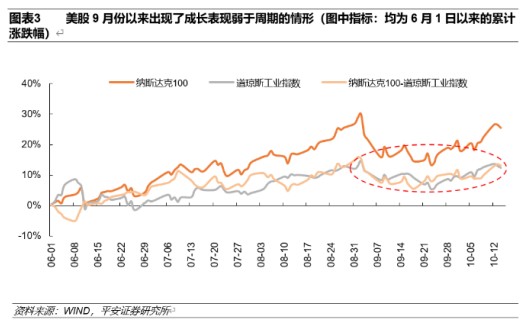

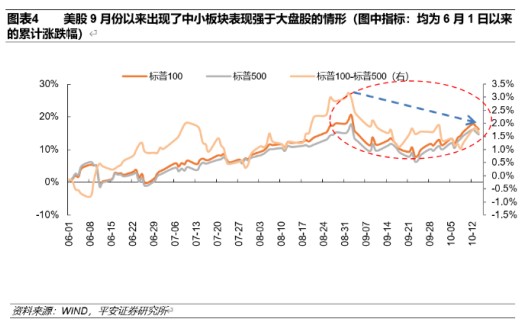

民調以外,從近期金融市場與博彩數據的表現看,市場對拜登勝選的押注開始顯現。從9月以來的市場走勢可以明顯看出,美股的上漲已經從以納斯達克上市的科技等成長板塊爲主演變爲更爲均衡的上漲,週期股的表現逐漸追上了成長,中小盤股得到的關注度也逐漸壓過了大盤股,這被國際市場稱爲「Blue Wave」,即爲拜登勝選預期下對科技龍頭與行業寡頭加稅、拆分預期的反映。從債市看,10年期美債收益率近期有所攀升,也體現出市場對拜登勝選後的押注。

就金融市場而言,雖然特朗普確診就醫之後迅速恢復帶來了顯著波動,但美元指數的再度回落與全球股市的強勁上漲顯示,市場並未因爲十月特朗普的患病與康復而改變押注拜登的行爲,甚至加大了對拜登勝選的押注。

但是,特朗普仍會在接下來的時間裏進行衝刺,從其迅速回歸競選活動就可以看出這一點。作爲在任總統,特朗普雖然選情落後,但並非沒有翻盤的可能。首先,從1992年克林頓上任以來,尚未有在任總統連任失敗的記錄。無論是共和黨的小布什,還是民主黨的克林頓、奧巴馬,均順利成功連任;其次,特朗普作爲在任總統,雖然進一步的財政刺激計劃受民主黨控制的衆議院所阻,但在臨時的對內政策與對外戰略上仍有主動權。近期,其針對財政計劃不斷變化的說辭,以及針對民主黨內部部分高層的法律「恫嚇」,便是例證。再次,儘管首輪辯論拜登依靠沉着理性的表達獲得了更多中間選民的青睞,優於特朗普的過激情緒與頻繁插話,但在歷次大選的三輪辯論中,首輪結果並不具有決定意義,在首輪辯論獲勝而在後兩輪辯論中落敗並最終敗選的不乏其例。考慮到第二輪辯論已經取消,10月22日在納什維爾舉行的第三輪辯論將至關重要。在這一輪辯論中,拜登能否延續壓制特朗普的優異表現還是具有不確定性的,並非「不出錯就獲勝」那麼簡單。一旦拜登出現低於預期的表現或者選情不及預期,「十月驚奇」下半場的波動必將顯著強於上半場。

有種特殊情況亦值得警惕。2020年大選受衛生事件影響,預計會有大部分選票通過郵寄投遞,這就帶來投票週期過長、計票過程拖沓的問題。且由於存在肯尼迪與尼克松競爭大選時的先例,郵寄選票也存在被質疑的可能(特朗普對郵寄投票頻加指責,並「緊急」任命最高法院大法官就讓我們看到不良的苗頭)。一旦關於郵寄選票的質疑發生,將會給市場造成比以往「十月驚奇」更大的波動。

除了總統大選,美國兩會選舉也值得重視。若大選勝選者所在黨派與國會兩院佔優的黨派一致,類似特朗普在2016年大選後的格局,那麼無論誰當選,在美國國內推行新的法律或財政計劃的阻力會顯著下降;而一旦大選勝選者所在黨派與國會兩院佔優黨派不一致,那麼新任總統在美國國內推行新的計劃將舉步維艱;若兩黨分掌兩院,情況則處於上述兩種之間,新任總統在美國國內推行計劃的效率雖會降低,但也不至於寸步難行。目前,民主黨在部分搖擺州對參議院席位的爭奪來勢洶洶。如果拜登勝選且參議院「變藍」(即由民主黨佔據多數),那麼「拜登經濟學」將逐漸由熱議階段進入實施階段,目前大類資產配置上的一些轉向「苗頭」也將進一步成型。

3 全球金融市場「遠景」:波動率提升難避免

首先,特朗普與拜登兩位候選人無論誰上臺,均可能造成全球金融市場波動率的飆升。若特朗普連任,對內對外政策可能更加激進,並導致國際與美國國內的政經形勢繼續混亂。對內,兩黨博弈將有增無減,種族、貧富等社會階層之間的分化也將更爲嚴重,財政、貿易雙赤字將繼續飆升,最終導致美國金融信用體系的進一步承壓。對外,特朗普強硬的對外政策將導致國際治理體系和規則框架遭到進一步破壞,這也勢必將給全球金融市場帶來更大波動。

若拜登勝選,其對內對外政策雖然可能較特朗普偏緩和、偏框架導向,但其一直以來倡導的對富人加稅的傾向,以及對大型科技公司的壟斷調查、拆分,勢必對美股是個利空。應該說,當前美股盛行着也許是這樣一種權衡: 一旦拜登當選,雖會對富人加稅,但也會加大環境支出;雖會「敲打」以FAAMNG爲首的大型科技公司,但也會事實上極大地減少不確定性(而這正是市場最畏懼的)。但若這一權衡是「一廂情願的」,則全球金融市場的波動率必將大幅提升。

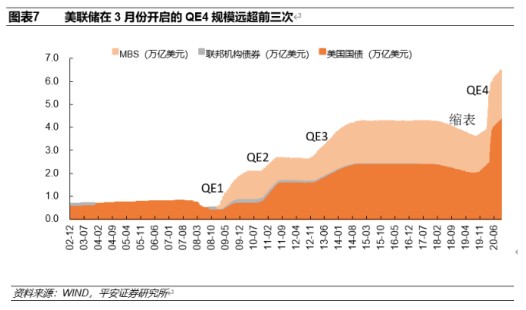

其次,美聯儲的新貨幣政策框架也可能會在未來帶來美國金融市場波動率的攀升。美聯儲的新貨幣政策框架可能面臨一個潛在風險就是,如何應對通脹開始上行而失業率仍然較高的形勢,也就是我們所熟知的「滯脹」。饒有趣味的是,這也是針對現代貨幣理論(MMT)的一個主要抨擊。

目前來看,衛生事件衝擊給消費和投資信心帶來的影響是深遠的,美國就業市場恢復勢必是個緩慢的過程;而逆全球化、自主可控潮流可能推升中長期通脹的前景,基數效應與大宗出口國衛生事件緩慢恢復帶來中短期通脹的前景,似乎不能斷然排除(雖然天量貨幣寬鬆下,通脹遲遲不來,亦是困擾西方發達經濟體央行的一個未解之謎)。一旦步入「滯漲」之境,按美聯儲新貨幣政策框架的設定,失業率高企,決定了美聯儲貨幣寬鬆的取向,而這可能刺激通脹繼續上行,從略高於目標水平的位置上行至更高水平。這最終可能不得不再次採用沃爾克式的「鐵腕」加息策略來遏制通脹。隨着美聯儲新貨幣政策框架的實施,在慣性寬鬆帶來的利好與新框架帶來新問題的擔憂相互交織的背景下,投資者對未來的預期可能出現混亂,如此全球金融市場波動率飆升的概率不容低估。

4 美國金融市場「近景」:膠着選情醞釀變盤

4.1 美元:橫盤整理尋求突破

美元指數自從3月底的高位103回落到8月底的91之後,就處於橫盤震盪之中。先從8月底的低位91.7小幅回升到9月25日的94.8,然後回落至93附近,震盪區間爲(91,95)。

我們認爲,隨着美國總統大選的臨近,變數將先增後減。這將導致在10月下半月,美元指數依然將在(91,95)的震盪區間遊走,但進入11月後,美元指數可能會突破之前的橫盤整理區間,但在方向仍有較大變數。若特朗普連任,則美元指數可能迎來一波修正預期的上漲,但突破97的難度應該較大;若拜登勝選,美元指數將可能直接進入漫長的波動下行之中。

4.2 美股:下跌風險正在累積

美股經歷了年初以來的劇烈波動後,重新回到高位。原因有三:第一,美國經濟基本面的修復尚未證僞。事實上,特朗普第一任期內,相對其他G7經濟體,美國經濟算是「一枝獨秀」的;第二,以FAAMNG等爲代表的美國科技公司仍有非常強勁的盈利增長,來支持其高企的估值,衛生事件衝擊甚至還加強了這一點。第三,美聯儲仍將維持極其寬鬆的流動性支持。

但是,隨着美股重新回到高位,美股下跌的潛在風險正在累積。無論大選最終結果如何,以FAANMG爲代表的高科技巨頭公司都將面臨反壟斷調查的風險,且拜登對加稅和大公司拆分的傾向較強。而從大洋彼岸歐洲傳來的加強對科技公司監管的消息同樣令人心生「寒意」。即使美股有TINA(there is no alternative)帶來的排他性支撐,但在顯著利空出現後,仍有大幅下跌的潛在風險。因此,美股雖然仍在高位,但下跌風險正在累積。

4.3 美債:收益率難攀升

有種說法,近日美國長債收益率的「露頭」,可能就是即將來臨的大規模拋售債券的開端。這主要基於以下兩個邏輯:一是,一旦拜登當選,美國經濟前景將更顯明朗;二是,更多的財政刺激將意味着更多的國債供給,令美債收益率上行。我們認爲這種說法有些言過其實:首先,經濟方面,美國經濟雖在修復,但由於對短期紓困政策的過度依賴,以及新一輪財政刺激計劃的停滯不前,需求端前景仍偏弱;其次,通脹方面,今年四季度受衛生事件、基數效應的影響,美國通脹仍將繼續處於低位,在2021年上半年才可能走高;最後,永遠不要忘記,美聯儲是債券市場上最大的「買家」。美聯儲此前一直呼籲單靠貨幣政策「獨木難支」,要出臺更迅速、更大規模的財政刺激。我們有理由相信,美聯儲會最大程度地配合美國財政政策的實施,其消化新增美債供給的能力和意願均毋庸置疑。

在美債收益率維持低位的背景下,中美利差高企、人民幣匯率偏強,將使得中國的貨幣政策空間更寬闊、更從容。這營造了一段時間以來中國貨幣政策常態化回歸,更多以支持國內經濟建設、穩定國內金融環境爲主要目標的有利外部環境。

總結一下:10月下半月,美元指數震盪區間會在91-95的區間震盪,但進入11月後,美元指數可能尋求突破,但方向有較大變數;美股潛在下跌風險正在累積;美債收益率仍將處於低位,這將給中國提供一個相對寬鬆的國際金融環境。美國大選依然破朔迷離,金融市場正在醞釀變盤!

展望:2020大选年的「十月惊奇」

展望:2020大选年的「十月惊奇」