拼多多在昨晚交出了業績單:營收增速環比下降、營銷費用增速超過核心廣告收入增速引發市場擔憂。拼多多的高增速是否難以爲繼?跨境電商業務又何時才能迎來收穫?

昨晚,拼多多披露了22年四季度及全年財報。

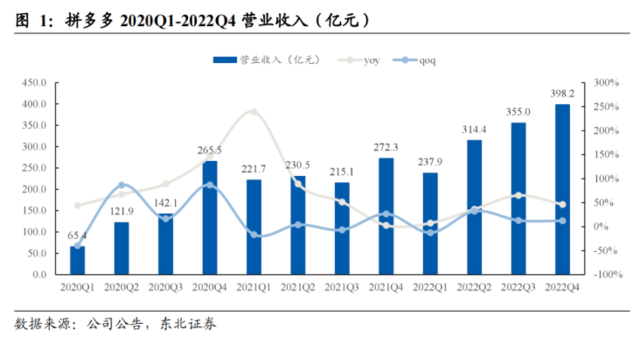

去年第四季度收入爲398億元,同比增長46%,環比增長12.2%,低於一致預期5.1%;歸母淨利潤爲121.1億元,同比增長43.4%,環比下降2.7%,高於一致預期8.4%。調整後每股收益8.34元,高於預期的7.55元。

去年全年營收爲1306億元,同比增長39%。去年全年淨利潤315.38億元,同比增長306%。

在四季度極端環境下,拼多多營收與利潤仍能達到40%以上的增長,每股淨收益也高於預期,對比京東、阿里在電商部分的下滑,還是表現出了強勁的韌性。

但是和自己相比,四季度46%的營收增速大幅低於三季度的65%,又回到了二季度的水平,這讓市場不禁疑慮拼多多的高增速是否難以爲繼?同時大家也很關心拼多多的重點跨境電商業務Temu又發展到甚麼程度了?

百億補貼“內卷”又升級

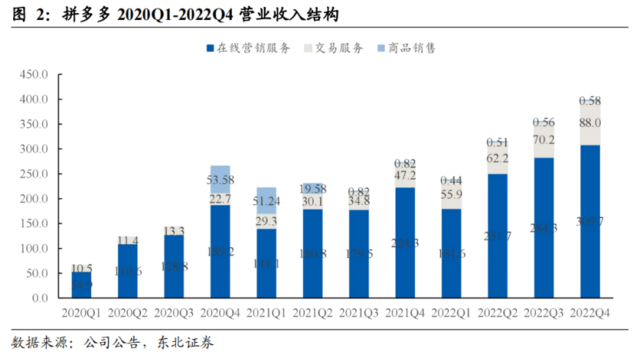

拆分業務來看,拼多多整體業務主要分爲3塊:在線營銷服務(廣告)、交易服務(佣金)、商品銷售,其中廣告是收入的主力。本季度,最爲核心的廣告收入309.7億,同比增長38.1%;交易佣金收入88億,同比增長86.4%;“廣告+佣金”業務收入397.7億元,同比增長46.5%。、

我們看到“廣告+佣金”作爲核心業務的收入增速相比前個季度略顯遜色,儘管與已經發布了財報的電商公司相比仍可稱得上一枝獨秀,但拉長時間來看情況恐怕仍無法過於樂觀。

一方面是電商行業紅利的耗盡,GMV(商品交易總額)的增長見頂已經成爲了市場的共識。另一方面,在紅利喫完後,平臺們不得不陷入“內卷階段”,試圖用更低的價格留住用戶,拼多多CEO陳磊在電話會上表示會繼續加大補貼力度,連一向定位中高端的京東也在3月開啓了百億補貼。

京東“百億補貼”對拼多多影響有多大?

不過見智研究認爲京東“百億補貼”對拼多多的影響較小。首先,在京東的面前仍擺着2個重要問題:拼多多已經通過3年的百億補貼佔領了大部分性價比用戶的心智,京東的價格要低到多少才能搶到這部分用戶?通過性價比用戶獲取的ROI又能否維持在合理水平?

見智研究的觀點是京東將很難在用戶增長和效率提升上兩全。特別是在疫情過後經濟回暖的背景下,京東會在短期犧牲部分利潤率來換取用戶的增長。

不過想要長期補貼恐怕較難,一方面是長期投入對費用端影響較大,據券商預測,以5%的百億補貼比例以及“百億補貼”GMV在京東大盤中1%-5%的滲透率計算,預計“百億補貼”能帶來增量GMV 2,500億元,增量收入672億元。補貼帶來的額外支出大約60億元,零售業務淨減少35億元,對應OPM(營運利潤率)下滑幅度大概在53bps(1bps=0.01%)。

再從現金流角度考慮,百億補貼並不像是618、雙十一這樣的大型活動,商家降低單位SKU收益以換取用戶導致商家利益受損較大,百億補貼更多受損的是平臺的利益。

截止22年四季度,拼多多和京東的現金及現金等價物分別爲923億元和852億元。儘管京東百億補貼是由3P商家(市場賣家)及品牌方共同承擔,但以京東當前的現金及等價物狀況,恐怕也難以長期支持百億補貼全品類的價格持久戰。

猛砸錢的海外業務,何時才能結果?

值得注意的是,從本季度披露的財報數據來看,拼多多營銷費用增速超過了廣告收入增速(營銷費用同比增加56%,對比廣告收入同比增加38%),這是2018年後的首次。儘管拼多多沒有將國內外業務詳細拆分,見智研究認爲一方面是因爲四季度本來就是電商的旺季,包含了雙十一的年度大促,營銷支出通常是比三季度要高,另一個原因就是海外跨境電商業務TEMU的加速大幅提高了營銷支出成本。

那麼被猛砸錢的海外業務,發展如何了?

Temu是拼多多旗下跨境電商品牌,在去年9月首次出海美國,延續了主站“低價好物、社交裂變”的風格,與美國本土品牌相比,低價的競爭優勢明顯。從消費者角度看,2022年12月,在Temu上買玩具、辦公用品和藝術手工均價分別爲 5.1、2.8和3美元,同期Amzon上爲26、27和18美元,幾乎是Temu的5-10倍。

再從商家的角度看,商家入駐亞馬遜除去20%-30%的產品成本,8%-15%的銷售佣金,39.99美元/月的開店佣金、15%-20%的關稅成本和10%-15%的廣告營銷成本,利潤被壓縮得較爲嚴重。而相較之下,拼多多的“多多出海扶持計劃”向商家傾斜了部分資源併爲商家解決除供貨之外的事項,吸引了衆多商家入駐,目前入駐商家數超3萬。

同時,Temu在營銷上花錢也是毫不手軟。今年2月,Temu豪擲1億美元買了60秒廣告登上“美國春晚”超級碗,這也讓Temu流量暴漲。根據Sensor Tower數據,在超級碗比賽當天,Temu的APP下載量比前一天增長45%,日活躍用戶增長了約20%,回報觀衆總數達2.08億人。

如此猛砸錢確實帶來了GMV的迅速增長,目前Temu的GMV預估在1500萬美元每天,已提前達到了之前定下SHEIN十分之一的目標,而且根據跨境電商最新消息,由於北美訂單太多,來不及發貨,已經出現了國內廣州倉庫爆倉的情況。然而費用高企所帶來的虧損也在同比增長,Temu年度虧損達41.3億元。

對於TEMU高速發展帶來的虧損擴大,見智研究認爲除了上述提到的補貼開支和營銷費用高企,另一要素便是物流成本居高不下。

不同於SHEIN在海外設置多個海外中轉倉,Temu的快遞採取的是三段式物流,配送成本更高(第一段爲國內商家將商品運至廣州倉,費用在3.5元/單;第二段爲廣州倉發往美國,平均費用在15美元;第三段爲美國本地倉發至用戶收貨地址,平均費用在9-15美元/單),佔比達到了40%-50%。

未來這部分的高成本將通過提高單個包裹的價值來進行有效攤薄,根據券商的估計,2023年履約成本佔比在34%左右,並有望在26年降到24%左右。

再來看獲客成本,由於Temu還處於早期擴張階段,需要花大量的成本進行用戶的獲取,這一部分成本很難被有效攤薄。只能隨着用戶基數的擴大以及單用戶價值的提升,使得獲客成本的佔比有所下降。最後綜合到UE 模型來看,預計2023年的OP margin在-33%左右,短期內還是會有着較大的虧損幅度。未來隨着以上各項成本的優化,以達到一個盈虧平衡。

總結

總的來說,拼多多在國內素以性價比消費著稱,這些年藉着百億補貼在淘寶和京東殺出了一條血路,並伴以社交裂變,迅速積累起大批用戶,銷售費用縮窄後利潤迅速得到釋放。哪怕是在整體大環境嚴峻,其他平臺略顯疲軟的四季度也獲得了不錯的增速。但不得不承認的是,電商已經度過了高增長時代,拼多多也不例外,後續應該關注的是能否在不擴大營銷費用的前提下繼續獲得可觀的GMV增長。

而跨境電商業務Temu將成爲拼多多業務中的巨大變量,一方面拼多多投入資源正向Temu大幅傾斜,另一方面Temu已經取得了較爲可觀的進展,目前GMV收入增速很快,但仍處於需要砸錢的擴張前期,虧損幅度仍然較大。Temu的盈虧平衡點將是一個重要的里程碑。

編輯/phoebe