來源:中金點晴

雖然夏季高温時段正在過去,但我們認為全球海運動力煤市場緊張或仍將延續,今年冬天可能仍將面臨一定的價格上行風險。海外動力煤價格高企的核心邏輯仍在於歐洲等地持續攀升的天然氣短缺風險,其背後是在短期「俄烏」衝擊與長期綠色轉型背景下歐洲能源供應體系所面臨的巨大挑戰。

今夏全球熱浪此起彼伏,煤炭需求大增

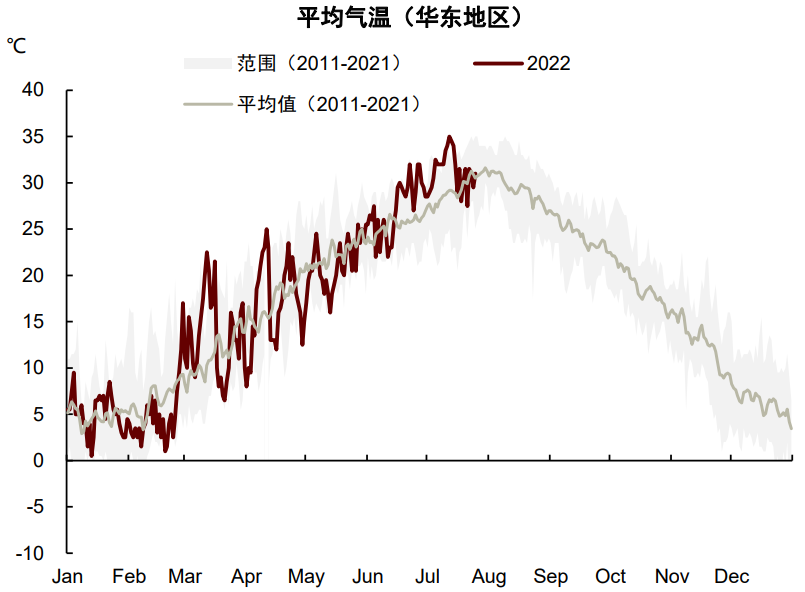

今夏北半球熱浪此起彼伏。海外多個國家,如英國、法國等歐洲國家均創下了高温紀錄,中國氣象局預計短期內中東、南歐、美國中西部等地35℃以上的高温天氣或將持續。

國內方面,7月我國平均氣温為23.2℃,較常年同期偏高1℃,為1961年以來歷史同期第二高(僅次於2017年),245個國家氣象站日最高氣温突破7月曆史極值,中國氣象局預計本月9日後我國中東部大範圍持續高位天氣將有所緩解。

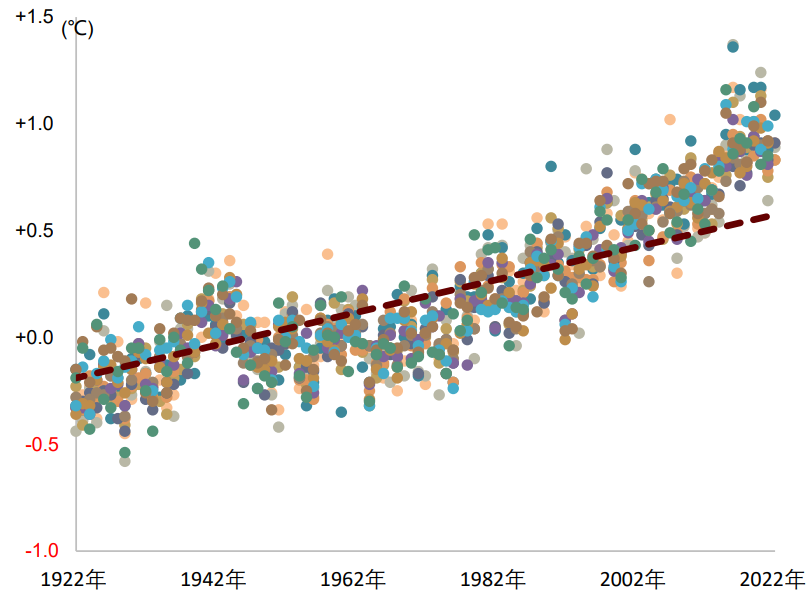

全球範圍內,據美國宇航局,1980年以來全球氣温幾乎在所有月份都有所提高,且近10年氣温上升尤為明顯。國家氣候中心觀點也顯示極端高温天氣或將愈發頻繁。

圖表1:今夏國內氣温明顯高於歷史平均水平

資料來源:iFind,中金公司研究部

圖表2:1922年以來全球每月氣温顯著升高

資料來源:NASA,中金研究院,中金公司研究部

氣温高企的同時,煤炭需求在全球範圍內均有所增長。過去20年歐美等發達經濟體的煤炭消費持續下滑,但去年以來煤炭需求逆勢增長,俄烏衝突背景下天然氣供應風險所導致的氣-煤轉換仍是最主要的因素,而我們認為極端天氣下的額外用能需求或使得能源短缺「雪上加霜」。

IEA預計2022年全球煤炭需求有望增長0.7%至80億噸,重回10年前的高位。

地緣政治風險不確定下,我們預計歐洲天然氣的緊張格局在短期難以緩解,高昂的氣價或將在年內繼續支撐煤炭需求。我們看到歐洲各國紛紛延緩了退煤進程,譬如德國政府頒佈法令允許部分已關閉的煤電廠重啟至明年4月,荷蘭政府也決定在2022-2024年間解除對燃煤發電的限制。

WoodMac預計歐洲已重啟約10GW的煤電產能,對應年化約3000-4000萬噸的煤炭需求量。數據顯示今年6月以來歐洲煤炭消費反季節性上升,德國的煤炭消費同比增加約14.5%,較過去三年均值增加了34.7%,荷蘭煤炭消費同比增加了25.2%,較過去三年均值增加了61.2%。

IEA預計2022年歐洲煤炭消費量將再增長7%,2021年增速為14%。印度、日本、韓國等地煤炭需求也出現了不同程度的增長。

圖表3:今夏德國煤炭消費逆勢上漲

資料來源:Refinitiv,中金公司研究部

圖表4:今夏荷蘭煤炭消費逆勢上漲

資料來源:Refinitiv,中金公司研究部

高温亦支撐國內煤炭需求在高位,但煤價總體保持平穩:在國內,即便有製造業恢復略不及預期等利空因素,高温下旺盛的電力消費也支撐動力煤需求居於高位,但煤價表現總體保持平穩。

一季度末與二季度初的疫情反覆一度壓制電力和煤炭需求,但疫後經濟修復疊加夏季高温來襲,我們看到電力消費快速反彈,部分地區尖峯時刻也出現較大用電壓力。

前期出力較多的水電未能持續,亦加重了火電負擔。三峽水電站7月的平均入庫流量同比下降了35.3%,環比較6月也下降16.8%,全國水電發電量從7月中旬開始轉入同比負增長區間。與此同時,全國火力發電量於7月中旬同比轉增,沿海八省電廠動力煤日耗在8月上旬也創下2017年以來的同期新高。

圖表5:7月開始三峽入庫流量出現下滑

資料來源:Wind,中金公司研究部

圖表6:全國火力發電量於7月中旬同比轉正

資料來源:CCTD,中金公司研究部

圖表7:沿海八省電廠動力煤日耗在8月上旬創下2017年以來同期新高

資料來源:CCTD,中金公司研究部

圖表8:沿海17省電廠動力煤日耗亦持續攀升

資料來源:CCTD,中金公司研究部

但與此同時,部分高耗能製造業受地產端拖累,仍然比較疲軟。7月製造業PMI數據顯示製造業景氣度落入收縮區間,其中生產、新出口訂單等指標均有所回落,或壓制整體制造業的用電增長。

工業用煤方面,水泥產量較去年下滑明顯,周度水泥熟料的產能利用率比去年同期下滑約19.8ppt,甲醇的產量自7月以來也快速回落至同比收縮區間。

圖表9:水泥熟料產能利用率持續下滑

資料來源:Mysteel,中金公司研究部

圖表10:甲醇產量自7月以來快速回落至同比負增長區間

資料來源:Wind,中金公司研究部

向前看,我們預計高温驅動下的煤炭需求持續性可能較弱,高温天氣緩解後或將有所回落。但我們看到最近基建實物工作量出現了一些回暖的跡象。上半年基建投資和企業中長期貸款等指標均體現了較為強勁的基建增長勢能,但受疫情、傳導時滯等因素影響,施工明顯不及預期。

我們預計下半年前期投入或將得到有效落實,基建相關需求或將環比提升,對煤炭需求帶來一定提振。總體而言,我們認為今年夏季的煤炭日耗高點或已過,後期需求將逐步放緩。

今冬能源供應壓力仍存,海外或面臨更大風險

雖然夏季高温時段正在過去,但我們認為全球海運動力煤市場緊張或仍將延續,今年冬天可能仍將面臨一定的價格上行風險。與我們在2H22展望《從斷供恐慌到減量平衡》中的價格表現判斷基本符合的是,下半年以來海外能源價格表現排序為天然氣>煤炭>原油。

雖然海外也面臨着加息週期開啟後需求放緩對能源消費可能造成的拖累,歐洲等地的動力煤價格最近從高位有小幅回落,但依然保持在300美元/噸以上的歷史高位,我們認為,海外動力煤價格高企的核心邏輯仍在於歐洲等地持續攀升的天然氣短缺風險,其背後是在短期「俄烏」衝擊與長期綠色轉型背景下歐洲能源供應體系所面臨的巨大挑戰。

圖表11:海外煤炭價格最近從高位有所回落,但與國內仍大幅倒掛

資料來源:Wind,Bloomberg,中金公司研究部

圖表12:天然氣價格遠高於氣煤轉換平價價格

資料來源:Refinitiv,中金公司研究部

► 高化石能源價格可能倒逼歐洲加速可再生電力發展,但「遠水難解近渴」:從最近提出的RePowerEU等計劃中可以看出,中長期內歐洲可能加速其能源的去碳化進程,以擺脱對俄羅斯化石能源的進口依存,但我們認為短期內歐洲可能仍不得不通過重啟煤電以度過當下的燃眉之急。

WoodMac數據顯示2021年歐盟發電裝機量中風光水總和約52%,但三者合計在當年歐盟發電量中的佔比僅約32%,煤電佔比則從2020年的13.7%提升至2021年的17.3%,天然氣發電量佔比從20.4%下滑至了17.8%。

受制於自然條件,可再生能源的發電利用小時數普遍較化石能源和核電更低,提升空間也較為有限。中金電新組預計2022年歐洲光伏新增裝機將同比增長60%-100%至40GW-50GW,風電新增裝機也有較大的增長空間。

RePowerEU計劃到2030年歐盟可再生能源的比重目標從40%提升到45%。在化石能源價格高企的情況下,從單位發電成本來看,全球新能源的經濟性的確已優於傳統化石能源,據中金研究院,2021年集中式光伏發電和風電的平均成本較2009年分別下降了7.5倍和1.6倍。

但不容忽視的是,可再生能源在電力系統滲透率的提高將放大其間歇性、波動性的缺陷,這也將增加電力系統成本以確保穩定運行。而化石能源仍是天然的能源儲存介質,在儲能技術大規模應用前,電力的需求與供應兩端的匹配仍將依賴天然氣與煤炭庫存。

因此我們認為在發電側,可再生能源對化石能源的替代或難以一蹴而就,天然氣供應的不確定性疊加可再生能源有限的利用效率,對於今年冬天,煤炭可能仍是能源平衡的重要一環。能源消費的缺口將通過煤電發電量的增加或減少自身能源消費的減少來彌合,天然氣、煤炭與電力價格將上漲以實現供需兩端的再平衡。

圖表13:2021年歐盟發電裝機量中風光水總和約52%

資料來源:Wind,Bloomberg,中金公司研究部

圖表14:可再生能源的發電利用小時數普遍較化石能源和核電更低

資料來源:Wind,Bloomberg,中金公司研究部

► 除電力外,今冬取暖需求或是更大挑戰:對歐洲來説,今年冬天能源消費旺季的壓力不僅在於發電側,取暖側的需求或是更大挑戰。

從歷史數據可以看出,歐洲天然氣和煤炭消費均有較強的季節性,當前夏季仍屬於消費淡季,冬季天然氣的需求往往是夏季的兩倍以上,煤炭的冬季與夏季的需求差距可能達到3倍。

從圖表15-18中可以看出,氣、煤消費季節性的主要驅動力在於居民端的供暖需求,冬季天然氣的取暖需求佔總需求的比重可達60%以上。據中金家電組,歐洲當前的採暖結構仍以鍋爐為主,天然氣仍佔據主導低位,以及部分煤炭與取暖油,替代品相對較少。

同時居民供暖需求相比於工業等領域也更具剛性,這對天然氣、煤炭等品種價格來説意味着更大的向上彈性。

圖表15:冬季天然氣需求往往是夏季的兩倍以上

資料來源:歐盟統計局,中金公司研究部;注:西歐五國為英國、法國、德國、意大利和荷蘭,下同。

圖表16:天然氣消費季節性較強

資料來源:歐盟統計局,中金公司研究部

圖表17:天然氣消費季節性的主要驅動力在於取暖需求

資料來源:歐盟統計局,中金公司研究部

圖表18:工業與電力消費季節性相對較弱

資料來源:歐盟統計局,中金公司研究部

► 天然氣供應仍面臨較大不確定性,風險溢價亦將支撐煤價:歐洲對俄羅斯煤炭的禁運將於8月10日落地,對油品的禁運也在逐步落實。天然氣貿易也同樣面臨着「制裁」與「反制裁」的風險,短期內歐洲的能源體系仍將寄於「岌岌可危」的天然氣之上,煤炭也難「獨善其身」。

圖表19:過去半年內歐洲煤炭進口一直處於高位

資料來源:Refinitiv,中金公司研究部

圖表20:俄烏衝突爆發後全球煤炭出口有所增長

資料來源:Refinitiv,中金公司研究部

歐洲煤炭供應方面,在旺盛需求與高價之下,過去半年內歐洲煤炭進口一直處於高位,從航運數據可以看出,在禁令落地前,歐洲仍在加緊進口俄煤,澳煤增長亦較快。

港口煤炭庫存亦快速攀升至2019年底以來新高。與此同時天然氣供應仍面臨較大風險。我們看到前期北溪1號管道檢修一度加劇了市場對天然氣斷供的擔憂,但在檢修結束後,俄歐間管道天然氣運量依然處在較低水平,荷蘭TTF天然氣價格重新反彈至60美元/MMBTU。

高氣價通過發電側的氣-煤轉換支撐煤炭價格,當前天然氣價格遠高於氣煤轉換平價,意味着考慮碳價和發電效率等因素,天然氣發電成本較煤電仍更加高昂。

我們假設燃煤電站和燃氣電站的效率分別為36%和49%,那麼1噸6000大卡的煤炭大約等價於495立方米的天然氣。今年前7個月西歐五國(英國、德國、意大利、荷蘭、法國)天然氣消費量同比下降了12.2%/24472百萬立方米,我們假設其中30%是發電側的減量,若這部分減量完全依靠煤電彌補,則相當於1480萬噸6000大卡的動力煤,相當於上述5國2021年的動力煤進口總和的34%。

由此可見天然氣的供給減量將給煤炭消費帶來較大的壓力。

圖表21:發電側煤代氣的粗略計算

資料來源:Refinitiv,中金公司研究部

因此我們認為當前歐洲天然氣補庫進程將間接影響今冬煤炭供應的壓力。截至8月初,歐洲天然氣庫存填充率為71%,達到歐盟委員會設定的63%的目標,絕對填充量低於2016-2020年同期水平約5%。

歐洲取暖旺季一般於11月開啟,持續至次年3月,因而在10月底需要完成淡季庫存修復,填充率需要達到80%(歐盟委員會新目標)-90%(歷史均值水平)。

當前來看,7月歐洲LNG進口仍保持較高水平,其中美國LNG出口能力受損導致的部分減量由挪威的LNG加量進口填補,疊加工業及電力部門的用氣削減,支撐庫存仍在持續修復。

往前看,北溪1號PNG進口量甚至俄氣全面斷供的風險仍可能為歐洲天然氣庫存修復和今冬用氣旺季的面臨的最大不確定性因素,特別是對於德國等相對依賴北溪1號的國家。

歐洲能源「危機」或使今冬全球海運煤市場進一步趨緊:在全球海運煤市場中,從貿易量上看,包括中國、印度、日本、韓國等在內的亞太地區仍是最主要的市場,歐洲則是相對較小的買家。

2021年歐洲進口了約5600萬噸動力煤,佔全球總進口約5.8%。但我們認為歐洲能源供應緊張將給全球市場帶來較強的外溢效應。在俄煤進口禁運落地後,歐洲將加大其對海運煤的進口力度以應對其今冬可能面臨的能源緊張。同時,不僅僅是在歐洲,天然氣價格在全球範圍內的大漲也觸發了日、韓等依賴天然氣發電的國家發電側的氣-煤轉換,我們預計今冬這些地區的煤炭需求也將保持高位。

另外,煤電在印度、東南亞等新興市場仍佔據了主要地位,其對煤炭的需求也將與經濟保持同步增長。因此即便海運煤價格已創下歷史高位,今年全球海運動力煤需求或仍將逆勢增長,我們預計2022年印度、東亞(日本、韓國、中國臺灣)與歐洲的海運動力煤進口將分別同比增長6.9%、1.7%和8.6%。

但與此同時海運動力煤的出口可能仍缺乏彈性,在天氣、產能瓶頸、國內產業政策等因素共同作用下,澳大利亞、印尼等海運煤出口國或難有明顯增量。我們預計2022年澳大利亞、印尼與俄羅斯三國動力煤出口量將分別同比下滑2.4%、1%和6.7%。

煤礦主產區暴雨等因素導致今年1-5月澳大利亞動力煤出口同比下滑了約4.1%,同期印尼動力煤產量同比增長了約6.4%但出口量卻下滑了約16.3%,主因在於今年1月印尼短暫的煤炭出口禁令導致當月出口大幅不及預期。

俄羅斯煤炭的出口也受制於鐵路運力瓶頸、貿易結算與國際禁運等因素。我們可能看到俄煤出口流向從西向東加速轉變,在歐洲對俄煤進口禁令落地後,俄煤向歐洲出口將基本停滯,此消彼長下印度等國對俄煤進口或將繼續保持較快增長。

我們預計今冬全球海運煤市場的供需缺口或將進一步擴大,在冬天消費旺季全球煤炭庫存都將迎來一定考驗,動力煤價格也將面臨較大的上行壓力,在取暖季來臨前的補庫階段或將提前反應。

並且,當前全球動力煤市場供需矛盾仍集中在高熱值煤炭,我們預計高卡煤或仍將維持大幅的溢價。我們預計今冬紐卡斯爾動力煤與歐洲ARA煤炭等海外高熱值動力煤(6000kcal)均將維持在350美元/噸以上的高位。

圖表22:全球動力煤供需或在今冬進一步趨緊

資料來源:WoodMac,中金公司研究部

相比之下,國內煤炭保供穩價持續推進,在供需兩旺的情況下有效保障了煤價平穩運行。自去年3季度「雙限」後,國內產能不斷釋放,據國家礦山安監局,自去年9月以來共核增煤炭產能4.9億噸/年,今年以來核增產能1.8億噸/年。我們看到沿海八省庫存天數較在當前的消費旺季快速回落至12天左右,同比去年同期僅高約2天。

我們預計在夏季用電高峯結束後,沿海電廠或仍有較強的補庫需求。

圖表23:沿海八省動力煤庫存一路走低

資料來源:CCTD,中金公司研究部

圖表24:內陸17省動力煤庫存水平相對充裕

資料來源:CCTD,中金公司研究部

向前看,我們預計國內煤炭保供將從階段性轉向常態化,今年上半年原煤日均產量1212萬噸,下半年或仍有上升空間。進口方面,當前國內外煤炭價格依然大幅倒掛,我們預計高價差將持續抑制進口量的增長,海關數據顯示7月煤及褐煤進口2352.3萬噸,環比上月增長了23.9%,但同比仍有22.1%的跌幅。

從航運數據亦可以看出近來煤炭進口量較前期有一定增長,顯示沿海地區在旺盛需求驅動下仍有一定補庫的需求。分國別來看,今年以來俄羅斯煤炭進口增長較快,印尼煤進口環比也有所提升。

圖表25:今年以來煤炭產量與進口出現一定分化

資料來源:國家統計局,海關總署,中金公司研究部

圖表26:航運數據顯示中國自俄羅斯與印尼煤炭進口環比有所提升

資料來源:Refinitiv,中金公司研究部

編輯/ping