作者:姜超

來源:姜超宏觀債券研究

摘 要

一、全球寬鬆週期重啟

進入19年以來,全球貨幣政策出現新一輪寬鬆的趨勢。

美國暫停加息。

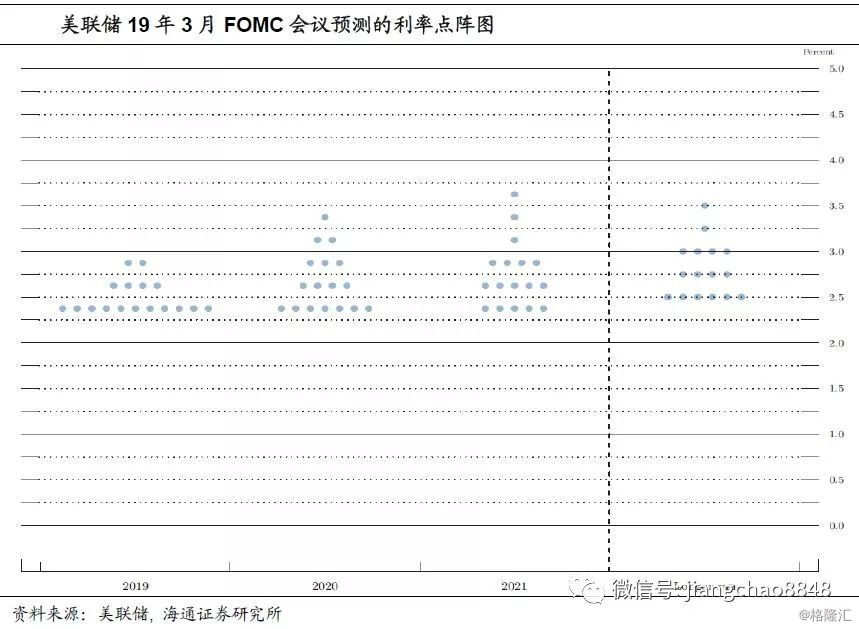

在上週的議息會議上,美聯儲宣佈暫停加息,而且會議公佈的點陣圖顯示,大多數美聯儲委員認為2019年美聯儲將不會加息,而2020年也只剩一次加息。而此前在12月的議息會議上,大多數委員認為19年還會加息兩次。與此同時,美聯儲宣佈將在9月份結束縮表。

而在期貨市場甚至已經出現了降息預期,聯邦基金利率期貨數據對應的12月降息概率已經超過了50%。

歐央行重啟TLTRO。

在3月初的議息會議上,歐央行宣佈將在9月份開始為期兩年的定向長期再融資操作(TLTRO),同時修改了對於加息的前瞻指引,預計2019年年底以前將保持利率不變,相比此前的2019年夏天進一步延後。

日本繼續寬鬆。

而在美國和歐洲,至少在過去都經歷過不同程度的緊縮,美國退出了QE並持續加息,歐央行在18年末退出了QE。相比之下,日本在最新的議息會議上,依舊維持-0.1%的基準利率不變,維持10年期國債利率在0%不變,而且還將以每年80萬億日元的速度購買日本國債。

也就是説,日本央行退出QE和負利率都是遙遙無期。

印度重啟降息,多國暗示降息。

進入2019年,印度央行成為首個宣佈降息的央行,其在2月7日宣佈將基準回購利率下降25bp至6.25%,而在過去的一年半當中,印度曾經兩次加息。印度央行稱總體通脹率預計在短期內保持温和,為降息提供空間。

隨後,埃及央行也在2月15日宣佈降息100bp。

而在阿根廷,在經歷18年的貨幣危機之後,其基準利率一度飆升至60%,但在18年末取消了60%的基準利率下限,在19年以來利率已經降至40%左右。

此外,多國央行近期都暗示了降息的可能。例如澳大利亞聯儲在2月份發佈聲明,大幅下調經濟增長預期,並暗示未來降息概率增加,而以往的議息聲明都是加息可能性超過降息。

市場還預計土耳其、波蘭、菲律賓等國可能會在19年啟動降息。

從2014年末開始,隨着美聯儲退出QE、進而啟動了加息週期,帶動全球貨幣政策進入緊縮週期。而現在隨着美國加息週期步入尾聲,全球貨幣緊縮週期或已結束,未來或進入新一輪寬鬆週期。

二、何為寬鬆,錢多還是利率低?

但是,新一輪寬鬆週期的説法,對有的經濟體並不成立。

比如説日本和歐元區,其基準利率在上一輪的全球緊縮週期當中就一直在零左右,並沒有像美國一樣經歷加息週期,既然沒有收緊過,也就不存在新一輪寬鬆的説法。

問題是?為什麼日本和歐元區一直要維持零利率甚至負利率?利率都為負了還不夠寬鬆嗎?既然已經很寬鬆了為何沒有效呢?

原因在於,寬鬆其實有兩個層面的含義,利率低只是一方面,而另一方面則是貨幣的數量,通俗的講就是錢也要多。

日本和歐洲:利率低卻很缺錢。

但是在日本和歐元區,恰恰是貨幣數量出了問題,利率低但是沒有錢。在日本,其廣義貨幣M3的過去20年平均增速只有2%。而歐元區雖然比日本強一點,但是其過去10年的廣義貨幣M3平均增速只有3%。

也就是説,雖然日本和歐元區的錢很便宜,但是大家還是不太想借錢,貨幣流動不起來,所以錢都囤在央行手裏,比如説日本央行的總資產已經達到560萬億日元,超過了日本的GDP,但是日本的廣義貨幣M3就是1343萬億日元,只比日本央行的總資產多一倍,這意味着全社會其實還是很缺錢。

新興市場:利率高但是錢很多。

而在新興市場,利率高往往是常態,例如阿根廷的利率可以高達60%,而印度的利率在降息之後依然高達6.25%,遠高於美日歐。

在我們印象當中,利率高肯定意味着很缺錢,但其實恰恰相反,新興市場往往最不缺的就是錢。比如説阿根廷,在90年以後其廣義貨幣M3的平均增速高達36%,相當於每隔兩年左右貨幣總量就會翻一倍。而在委內瑞拉等比較極端的國家,貨幣總量在1年內都會翻很多倍。

按理説這些新興市場國家有這麼多錢,那麼流動性應該很寬鬆才對,但是我們看到的是阿根廷每隔幾年就會爆發一次貨幣危機,經常要靠IMF等外部救助才能活下去,這説明光靠錢多也不一定能實現貨幣寬鬆。

由此可見,雖然大家感覺全球貨幣政策迎來了新一輪寬鬆週期,但是具體到每一個國家,到底貨幣是鬆是緊其實答案都不一樣,有的是明鬆實緊,有的是明緊實鬆。

三、過去明鬆實緊:錢多但利率高!

中國過去錢很多。

在08年金融危機之後,中國的房價持續上漲,給人的感覺就是錢很多、水漫金山,因此中國過去貨幣寬鬆的主要標誌就是錢多。

從08年到17年,中國廣義貨幣M2的總量從40萬億升至167萬億,增幅超過3倍,年均增速高達15.4%,遠超同期11.9%的GDP名義增速。

事實上,廣義貨幣M2還遠遠低估了中國的真實貨幣總量,因為M2只包括銀行存款,但是從2011年開始,各種銀行理財、信託等影子銀行大規模發展,而這些貨幣的大部分並沒有被計入銀行存款,而是作為銀行的其他負債體現在銀行的資產負債表中。

如果從銀行總負債的角度來測算中國的貨幣總量,在08年初只有55萬億,而到17年末已經升至250萬億,10年間增幅接近4倍,年均增速超過17%,這或許是中國貨幣超發的更為真實的寫照。

但同時利率也高。

雖然從數量來看過去10年中國並不缺錢,但是從利率來看貨幣並沒有表面上那麼寬鬆。

從08年到17年,中國10年期國債利率的均值是3.6%,而峯值則接近5%。由於銀行買國債可以抵扣25%的企業所得税,而與國債風險類似但需要繳税的國開債利率均值是4.2%,而峯值則接近6%。

國債和國開債是無風險利率,只有政府和政策性銀行可以享受。而對於全社會而言,要借錢一般只能找銀行,因而貸款利率更能代表實體經濟的資金成本。從08年到17年,中國銀行的平均貸款利率為6.6%,而峯值則高達8%。

但是貸款利率其實也不能代表中國真實的利率水平,因為制度和監管等各方面的原因,中國的地方政府融資平臺、房地產企業和民營企業的很多融資活動無法直接通過銀行來貸款,而是通過影子銀行間接找銀行貸款,而影子銀行中的信託等非標融資成本通常都在8-10%甚至以上水平。

四、現在明緊實鬆:錢不多但利率低!

現在錢沒那麼多了。

在經過了兩年的去槓桿之後,中國的貨幣增速出現了大幅下降。

截止19年2月份,中國廣義貨幣M2增速為8%,僅為過去10年增速均值15.4%的一半左右。而從更有代表性的銀行總負債增速來看,目前的增速只有7.7%,僅為過去10年增速均值17.1%的一個零頭。

從新增貨幣數量來看,過去兩年的M2平均每年增長13.8萬億,這只是相當於2009年的增量水平,低於2012年的15萬億。而從銀行總負債來看,過去兩年銀行的新增總負債為18萬億,而在15/16年則是年均增加近30萬億。

因此,無論是從貨幣的增速還是貨幣的新增量來觀察,和過去10年相比中國現在的錢其實沒那麼多了!

但利率出現了大幅下降。

雖然從數量來看錢貌似沒有以前多了,但從利率來看反而更寬鬆了。

在去槓桿之後,中國的無風險利率出現了大幅下降,目前10年期國債利率僅為3.1%,而10年期國開債利率已經降至3.6%,均遠低於過去10年的均值水平,而且距離歷史最低水平也不遠了。

從貸款利率來觀察,18年末的銀行貸款利率已經降至5.91%,我們估計19年3月份或已降至5.7%左右,也遠低於過去10年的均值。

而更為重要的是,隨着資管新規的落地,影子銀行的增長受到了抑制,而在堵住了融資的偏門之後,我們重新打開了融資的正門,加大了地方政府專項債的發行、取代了融資平臺的新增隱性負債,加大了企業債的發行、取代了地產企業和民營企業的影子銀行融資,而無論是地方政府債還是企業債,其利率均遠低於影子銀行的融資成本。

因此,綜合來看,中國的實際利率水平出現了大幅的下降,而且不單單體現為國債利率的下降,更重要的是影子銀行的非標融資利率出現了大幅下降。

為何會明緊實鬆?因為壓縮了無效融資需求!

很多人表示不理解,為何錢變少了,利率反而變低了?不是應該倒過來才對嗎?

從微觀的經驗出發,我們的體會是窮人借錢往往只能找高利貸,而有錢人借錢就會很便宜,確實是錢少利率高、錢多利率低,在微觀上貨幣數量往往體現為資金的供給,而資金供給與利率水平是負相關關係。

但是在宏觀上,貨幣的數量不單單是體現為銀行的資金供給,還要反映經濟的資金需求,而資金需求和利率則是正相關關係。而我們規範影子銀行和政府隱性債務,更重要的意義在於減少了無效的融資需求。

大家可以想象一下,如果我們放任地方政府和房地產企業隨意舉債,而在地產泡沫和土地財政的加持下,融資平臺和地產企業的資金需求幾乎是無限的,而且其對利率的承受能力也是最高的,而銀行如果能通過各種渠道給融資平臺和地產企業貸款,那麼銀行對其他行業的貸款利率要求也會水漲船高。

但是在限制住地方政府和房地產企業的舉債需求之後,銀行找不到太多高息貸款的渠道,那麼就會願意給其他貸款利率不高的行業放貸,這其實就會降低全社會的融資成本。

因此,在管住影子銀行之後,中國的無效融資需求大幅下降,意味着利率水平必然會大幅下降,未來中國有望正式進入低利率時代。

五、錢多有利房市,低利率股債雙牛!

因此,貨幣寬鬆其實有兩個層面的含義,一是貨幣數量多,二是貨幣利率低,而這兩者並不是一回事,而可能是對立的狀態。中國過去的貨幣寬鬆是第一個層面的數量寬鬆,而本輪的貨幣寬鬆其實是第二層面的利率下降。

而不同的貨幣寬鬆狀態,其實對資產價格會產生完全不同的影響。

貨幣數量多,有利房價上漲!

過去中國處於貨幣數量寬鬆的狀態,M2年均增速高達15.4%,M2總量在10年間增長了3倍。而同期中國的一線城市房價平均漲幅也在3倍左右,這意味着貨幣超發是房價上漲的最重要原因。

而不僅僅是在中國,我們發現在許多國家的房價上漲,都伴隨着貨幣高增。比如在美國的1964-1979年,其廣義貨幣M2增幅約在2.5倍左右,而同期的房價漲幅也在2.5倍。日本在80年代的貨幣增幅為1.5倍,而同期全國地價漲幅為90%,6大都市地價漲幅為3倍。

反過來説,如果貨幣增速變慢了,那麼房價就漲不動了。

例如美國的廣義貨幣M2增速從70年代的10%降至80年代以後的6%,對應的美國房價年均漲幅就從10%降至4%。

而日本的廣義貨幣增速在80年-90年高達10%,而在91年以後降至2.5%,對應的日本地價漲幅就從7%降至-4%。

貨幣利率低,有利金融資產!

而利率的高低則對金融資產有重要影響。

首先,利率的高低直接影響債市的牛熊,利率上升債市走熊,而利率下降則債市走牛,18年以來中國的利率大幅下降,從而催生了債券大牛市。

其次,利率的高低也對股市的估值有重要影響。

根據股票的定價模型,影響股票估值的主要有三大因素,一是盈利增速、二是利率高低、三是風險偏好,其中利率水平對股市估值有着重要影響。

從美國過去100年的歷史數據來看,其股市估值與利率水平存在明顯的反向關係。比如在1970年代美國處於高利率時代,國債利率高達10%,而股市的市盈率一度降至8倍左右,而1980年以後美國利率持續下降,目前的10年期美債利率不到3%,而股市的市盈率高達20倍。

有人會説是不是因為美國企業的盈利改善了,所以美股的估值才提升了?但其實在1970年代美國的企業盈利年均增速高達10%,而在1980年以後的年均盈利增速只有6%,利潤增速大幅下降而股市估值大幅提升,唯一的解釋就是利率變得更低了。

在1970年代,美國的國債利率高達10%,買國債吃利息10年就能回本,所以大家也對股市有同樣的要求,因此股市的市盈率就不到10倍。而現在美國的國債利率不到3%,買國債吃利息要30多年才能回本,所以股市估值20倍也不算貴。

而從中國來看,從07年到18年股市大幅下跌了一半,但主要的原因在於估值的大幅回落,上證指數市盈率從07年最高的55倍降至18年末的10倍左右。

但實際上市盈率的下降並不是因為上市公司的利潤下滑,我們測算同期上市公司利潤增長了1.8倍,利潤增速每年為11%,其實利潤增速遠高於美國股市,但A股的市盈率從遠高於美股降至遠低於美股。

我們認為關鍵原因在於過去10年中國貨幣超發,處於高利率時代,而高利率抑制了股市估值。在2012年以後影子銀行大發展,全社會資金集中流向了高利率的影子銀行,所以市場也用相同的高利率標準來要求股市,使得股市估值大幅下降。

但是在管住影子銀行之後,中國的利率水平大幅下降,這意味着股市的估值也有望修復,19年以來的股市上漲伴隨着估值的修復,其背景就是中國利率水平的大幅下降。

去槓桿加減税,有望催生股債雙牛!

過去40年,美股的年均回報率高達10%,其中大約2%來自於股息和回購,6%來自於企業利潤增長,還有2%來自於估值提升。

而中國上證指數過去10年的年均回報率為-4%,其中股息率為2%,企業利潤增速為11%,而估值每年下降15%,股市下跌的主要原因在於估值回落。

但如果以後中國股市的估值不再下跌了,如果保持目前2%的股息率,而企業利潤增速能夠維持在7%的水平,其中4-5%來自於經濟增長、另外2-3%來自於通脹上升,那麼就可以提供每年9%左右的回報率,和美股過去40年非常接近了。

如果我們同意在收縮貨幣之後,中國正式進入了低利率時代,股市的估值已經見底,同時大力度減税降費有望釋放居民消費和企業創新潛力,使得中國經濟和企業盈利保持中速增長,那麼就意味着中國的股市將有望進入長期慢牛。

總結來説,過去10年的貨幣數量寬鬆催生了房地產大牛市,而未來如果進入低利率時代,加上減税降費,則有望支撐股債雙牛!

一、經濟:工業生產改善

1)工業生產改善。3月前22天6大集團發電耗煤增速同比增長4.7%,增速比前兩個月的負增長明顯改善,意味着3月工業生產或有所好轉。

2)需求依舊偏弱。3月前22天4大一線城市地產銷量同比增長38%,12個二線城市地產銷售同比增長14%,而18個三四線城市地產銷售同比下降13%,三四線城市地產銷售依舊偏弱。3月前兩週乘聯會乘用車零售、批發同比增速分別為-21%和-25%,降幅雖比第一週收窄,但降幅仍超過20%。

3)庫存高位下降。上週全國主要城市鋼材庫存下降至1681萬噸,螺紋鋼庫存下降至917萬噸,連續三週大幅下降。而6大集團煤炭庫存也從之前1700萬噸的高位降至1560萬噸左右,但秦皇島煤炭庫存則從春節期間510萬噸的低位升至630萬噸。

二、物價:關注通脹回升

1)食品價格回升。上週豬肉價格大漲,菜價小漲,水產品和糧食價格回落,食品價格環比上漲1.6%。

2)預測3月CPI大升。3月以來菜價小幅回落,而豬價大幅上漲,考慮到去年同期的CPI環比大幅下降,我們預計3月份CPI或大幅回升至2.4%。

3)預測3月PPI回升。3月以來國內油價上調,鋼價小幅回升,煤價先升後降,生產資料價格整體上漲,截止目前3月港口期貨生資價格環比上漲0.7%,預測3月PPI環比上漲0.4%,3月PPI回升至0.7%。

4)關注通脹回升。雖然今年前兩個月的物價低迷,2月CPI降至1.5%、PPI保持在0.1%的低位。但3月份以來豬價大幅上漲,加之油價、鋼價也有明顯上漲,我們預計3月CPI和PPI都會出現明顯反彈,而4月CPI或升至3%左右水平,通脹短期快速上升值得關注。

三、流動性:短期難更寬鬆

1)貨幣利率繼升。上週貨幣利率大幅回升,其中R007均值上行31bp至2.89%,R001均值上行39bp至2.75%。DR007上行17bp至2.71%,DR001上行39bp至2.69%。

2)央行再度回籠。上週央行逆回購投放1100億,逆回購到期200億,逆回購淨投放900億,MLF到期回籠3270億,公開市場淨回籠2370億。

3)匯率保持穩定。上週美元指數震盪,人民幣兑美元保持穩定,在岸與離岸人民幣分別穩定在6.71、6.72。

4)短期難更寬鬆。上週央行公佈的問卷調查顯示,1季度企業家層面的宏觀經濟熱度指數、訂單指數等均比去年4季度下降;居民的收入感受和就業感受指數有所回升,但是物價預期下降;而銀行家的宏觀經濟信心指數、貸款需求指數有所回升。雖然當前經濟、物價依舊偏弱,但豬價大漲將推升短期通脹,流動性短期或難更寬鬆。

四、政策:確保税負只減不增

1)確保完成全年發展目標任務。國務院總理3月20日主持召開國務院常務會議,確定《政府工作報告》責任分工,強調狠抓落實確保完成全年發展目標任務;明確增值税減税配套措施,決定延續部分已到期税收優惠政策並對扶貧捐贈和污染防治第三方企業給予税收優惠。

2)增值税減税正式實施。財政部、税務總局、海關總署聯合發佈《關於深化增值税改革有關政策的公告》,自4月1日起,增值税一般納税人發生增值税應税銷售行為或者進口貨物,原適用16%税率的,税率調整為13%;原適用10%税率的,税率調整為9%。

3)確保税負只減不增。國務院總理赴財政部、税務總局考察,深入調研更大規模減税最新進展。考察財政部時指出,財政是庶政之母,企業是財政之基。要善於運用税收槓桿,撬動經濟轉型、民生改善、消費增長。在深化增值税改革具體實施過程中,要確保主要行業税負明顯降低、部分行業税負有所降低、所有行業税負只減不增。讓減税的真金白銀,切實落到企業的口袋。

五、海外:美聯儲議息會議大放鴿聲,歐元區3月PMI創新低

1)美聯儲3月議息會議大放鴿聲。上週三,美聯儲3月議息會議決定維持聯邦基金目標利率不變,點陣圖表明多數委員認為2019年將不加息、2020年或加息1次,同時美聯儲公佈了縮表計劃,將每月國債減持規模上限從300億美元減少到5月開始的150億美元,到今年9月末結束縮表。鮑威爾對今年美國經濟前景預期依然正面,但承認部分數據增速放緩,對加息保持耐心。在經濟放緩的擔憂下,上週五,3個月與10年期美債收益率出現倒掛,為07年以來首次,美股三大指數跌幅均超過1.5%,國際油價下跌超過1%。

2)歐元區3月製造業PMI創新低。上週五公佈的歐元區3月製造業PMI進一步下滑,初值47.6,創69個月新低。同日公佈的德國3月製造業PMI初值44.7,創79個月低點,連續第三個月位於榮枯線以下,法國3月製造業PMI初值49.8,也低於預期。受疲軟的經濟數據和全球貨幣政策寬鬆預期影響,上週五德國10年期國債收益率跌破零,為16年10月來首次。

3)歐盟同意推遲英國脱歐期限。上週四,歐盟同意將英國脱歐的最後期限推遲至4月12日。根據歐盟初擬的草案,如果英國議會下週批准政府的脱歐協議,歐盟將同意把原定於3月29日的脱歐日推遲至5月22日,否則英國須於4月12日前決定是無協議脱歐還是請求進一步延期。

4)韓國外貿持續低迷。上週四,韓國公佈3月1日至20日出口同比下降4.9%,連續四個月衰退,但降幅較前月收窄,同期進口同比下降3.4%,降幅持續擴大。19年截至3月20日,韓國進、出口同比下滑6.0%和7.8%,去年同期數據分別為增加15.2%和11.5%。3月韓國出口萎縮主要是受對中東、日本和中國等地出口拖累,芯片出口同比下降25%,石油製品出口下滑11.8%。