西南证券股份有限公司王湘杰,罗紫莹近期对恒生电子进行研究并发布了研究报告《2024年三季报点评:Q3归母表现亮眼,静待需求释放》,本报告对恒生电子给出买入评级,认为其目标价位为38.25元,当前股价为32.6元,预期上涨幅度为17.33%。

恒生电子(600570)

投资要点

事件:公司发布2024年三季度业绩报告,24年前三季度实现营收41.9亿元,同比-4.1%;实现归母净利润4.5亿元,同比-26.6%;实现扣非归母净利润2.7亿元,同比-50.3%。单Q3实现营收13.5亿元,同比-12.3%;实现归母净利润4.2亿元,同比+159.2%,主要系有及处置其他非流动金融资产的公允价值变动损益增加所致;扣非归母净利润1.3亿元,同比-51.7%。

企金保险核心业务表现亮眼,新一代核心产品推进顺利。24年前三季度公司在财富科技/资管科技/运营与机构科技/风险与平台科技/数据服务/创新/企金、保险核心与金融基础设施科技业务分别实现营收8.0/10.1/7.9/3.1/2.5/3.7/4.7亿元,同比分别-20.3%/-3.4%/-6.5%/-2.8%/-0.3%/-0.01%/+16.7%。根据官方公众号,三季度以来公司在新一代核心业务系统取得良好进展:UF3.0在东方证券两融业务实现全客户上线切换;与联储证券携手开启新一代UF3.0建设;O45在招商信诺资管实现一次性全账户切换上线等。

积极推进管理侧改革,费用端延续改善趋势。24年前三季度公司毛利率同比-2.58pp至69.3%,扣非后净利润率同比-5.93pp至6.4%。公司持续坚持优化管理效率,将项目化业务转移到新成立的子公司中,资源投入更加敏捷有效,24年前三季度销售/管理/研发费用率分别同比-0.22pp/+0.95pp/-0.60pp至12.0%/14.7%/40.2%。现金流来看,受金融机构决策及验收流程拉长,24年前三季度销售商品、提供劳务收到的现金同比下滑6.0%至37.3亿元;合同负债较二季度末增长1.3%至22.7亿元。

金融信创全面推进,静待需求释放。公司积极投入提升新一代信创产品竞争力,UF3.0、O45等多个核心产品通过全栈信创适配验证。从下游需求来看,信创等增量的刚性需求仍有较大释放空间。此外,公司9月发布智能投研平台升级版WarrenQ2.0,大模型加速迭代,将进一步颠覆金融机构业务形态,更好满足金融业务多场景需求。

盈利预测与投资建议:9月24日以来,资本市场交投持续火热,下游金融机构盈利端修复。考虑到公司多年领先的技术优势,未来有望在新一轮选型中提升在核心业务系统的市占率;叠加下游信创刚性需求释放,预计2024-2026年EPS分别为0.77/0.85/0.98元,当前股价对应的PE为40/36/31倍,给予45倍PE,对应目标价为38.25元,维持“买入”评级。

风险提示:政策推进不及预期风险;产品上线不及预期风险;金融资产公允价值波动风险等。

证券之星数据中心根据近三年发布的研报数据计算,长江证券吴一凡研究员团队对该股研究较为深入,近三年预测准确度均值为75.54%,其预测2024年度归属净利润为盈利14.58亿,根据现价换算的预测PE为42.34。

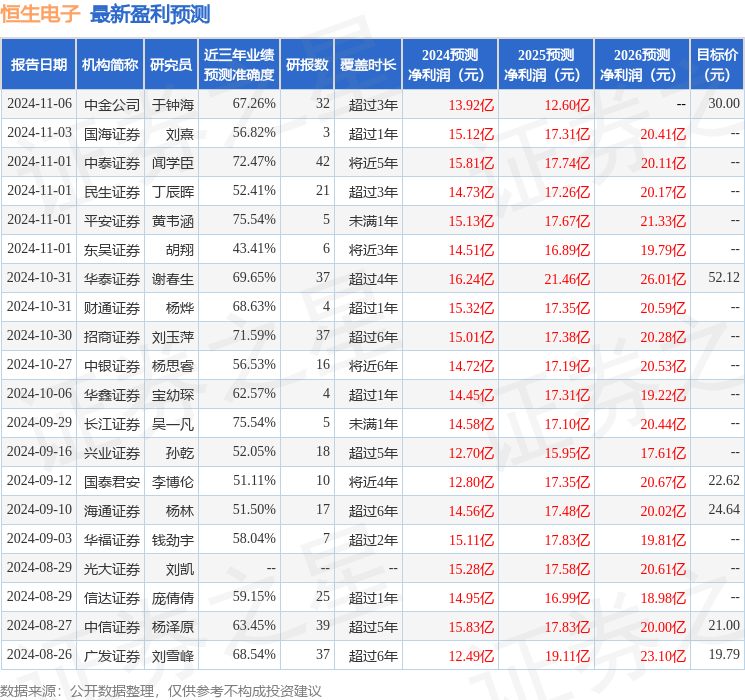

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级17家,增持评级3家;过去90天内机构目标均价为32.31。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。