开源证券股份有限公司余汝意,汪晋近期对药康生物进行研究并发布了研究报告《公司信息更新报告:前三季度营收稳健增长,多因素影响利润阶段性承压》,本报告对药康生物给出买入评级,当前股价为13.12元。

药康生物(688046)

前三季度收入端稳健增长,受多因素影响利润阶段性承压

2024Q1-3,公司实现营业收入5.10亿元,同比增长12.13%;归母净利润9821万元,同比下降16.57%;扣非归母净利润7181万元,同比下滑12.06%。单看Q3,公司实现营业收入1.69亿元,同比增长6.70%,环比下滑7.62%;归母净利润2188万元,同比下滑45.51%,环比下滑53.31%;扣非归母净利润1697万元,同比下滑47.17%,环比下滑46.91%。公司营收同比稳健增长,利润端阶段性承压,主要系受生产规模扩大成本增加、海外开发力度加大销售费用上涨以及政府补助金额同比减少等影响。考虑公司利润端短期内压力较大,我们下调盈利预测,预计2024-2026年归母净利润为1.46/1.89/2.33亿元(原预计2.04/2.51/3.19亿元),EPS为0.35/0.46/0.57元,当前股价对应PE为37.0/28.5/23.1倍,鉴于公司积极开发高附加值品系且积极拓展海外市场,维持“买入”评级。

前瞻性布局高附加值小鼠品系,新产能利用率稳步提升

公司持续推进小鼠模型创新,前瞻性布局高附加值小鼠品系,2024H1新增斑点鼠品系超过200个;野化鼠项目快速推进,截至2024年6月底,共推出25个野化鼠品系与600个药筛鼠品系。公司海内外产能陆续投产,2024H1新设施8万笼新产能的利用率稳步提升,对华北市场、上海区域、粤港澳大湾区服务能力显著增强;同时,公司首个海外设施落地San Diego于2024Q1启用,对海外客户的响应速度与服务能力持续提升。

积极扩建BD团队,国际化发展正在路上

截至2024年6月底,公司共拥有近100人BD团队,2024H1服务客户数量近2000家,新增客户近400家。海外市场方面,公司已组建超30人BD团队,分别覆盖北美、亚太及欧洲三大区域,服务客户超200家。2023年海外市场实现收入6214万元,同比增长44.91%,工业客户占比超60%,国际化发展正在路上。

风险提示:模式动物行业需求下降、核心成员流失、行业竞争格局恶化等。

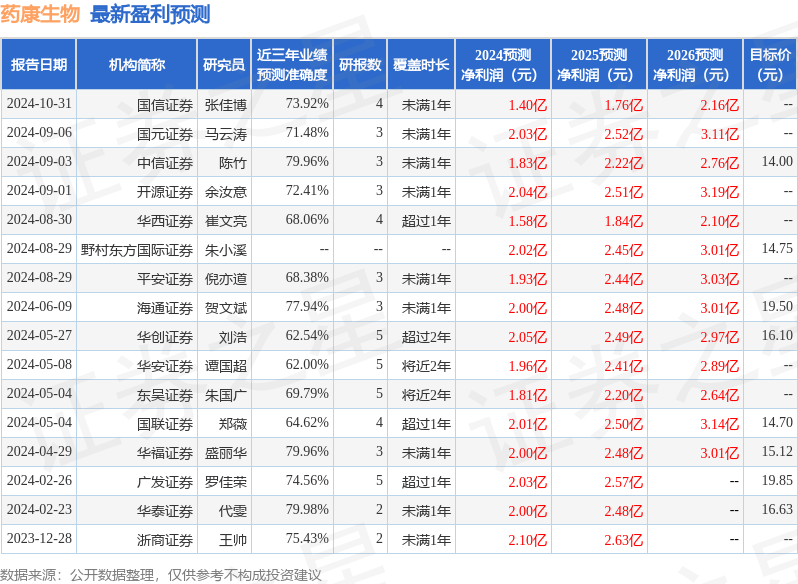

证券之星数据中心根据近三年发布的研报数据计算,华泰证券代雯研究员团队对该股研究较为深入,近三年预测准确度均值为79.98%,其预测2024年度归属净利润为盈利2亿,根据现价换算的预测PE为26.78。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级2家,增持评级4家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。