东吴证券股份有限公司周尔双,李文意近期对富创精密进行研究并发布了研究报告《2024年三季报点评:业绩持续高增,零部件龙头受益国产替代趋势》,本报告对富创精密给出增持评级,当前股价为65.85元。

富创精密(688409)

投资要点

营收持续高增,看好半导体业务持续放量:2024年前三季度公司实现营收23.15亿元,同比+66.54%,我们认为主要系国内外市场需求增长、公司产品结构不断优化所致;2024Q1-Q3实现归母净利润1.90亿元,同比+43.72%;扣非净利润为1.75亿元,同比+370.96%,我们认为是由于规模效应的体现和公司控费能力不断提高的结果;Q3单季营收为8.09亿元,同比+44.01%,环比+0.47%;归母净利润为0.68亿元,同比+86.96%,环比+10.69%;扣非净利润为0.62亿元,同比+423.85%,环比+6.57%。

盈利能力不断改善,控费能力持续提升:2024年前三季度公司毛利率为28.78%,同比+1.70pct;销售净利率为7.12%,同比-2.41pct;期间费用率为21.32%,同比-2.20pct,其中销售/管理/研发/财务费用率分别为1.84%/11.44%/6.80%/1.25%,同比-0.15/+1.41/-3.93/+0.47pct。公司2024年前三季度研发投入为1.57亿元,同比+5.54%。Q3单季毛利率为33.43%,同比+7.04pct,环比+6.37pct;销售净利率为7.49%,同比+1.21pct,环比+0.86pct。

存货同比微增,合同负债同比下滑,回款放缓影响经营活动净现金流:截至2024Q3末公司存货为9.13亿元,同比+1.94%;合同负债为0.02亿元,同比-68.33%;应收账款为13.56亿元,同比+89%,我们认为主要系回款周期较长的国内客户收入和占比显著提升。公司持续优化收付款流程,2024Q3公司经营活动净现金流为-2.16亿元,同比-53.6%。

半导体设备零部件龙头,前瞻性扩产打开成长空间:公司是国内纯度最高、规模最大、产品种类最全的半导体零部件供应商,深度受益半导体设备及零部件国产化浪潮,已进入国内外主流半导体龙头设备商供应链,部分产品已应用于7nm制程的前道设备中,研发实力强劲、客户资源优质。在国内,公司计划建成沈阳、南通、北京三大生产基地,前瞻性布局产能。在海外,公司拟于新加坡建立全资子公司,增强海外市场布局。半导体产业链国产替代趋势下,公司随产能扩张、渠道建设持续推进,有望保持较高成长性。

盈利预测与投资评级:考虑到全球半导体设备行业景气度回暖,我们预计公司2024-2026年公司归母净利润分别为2.9(原值2.5,上调16%)/4.1(原值3.2,上调28%)/5.6(原值4.1,上调37%),当前市值对应PE为68/48/35倍,维持“增持”评级。

风险提示:行业周期波动风险、原材料价格波动、地缘政治冲突等。

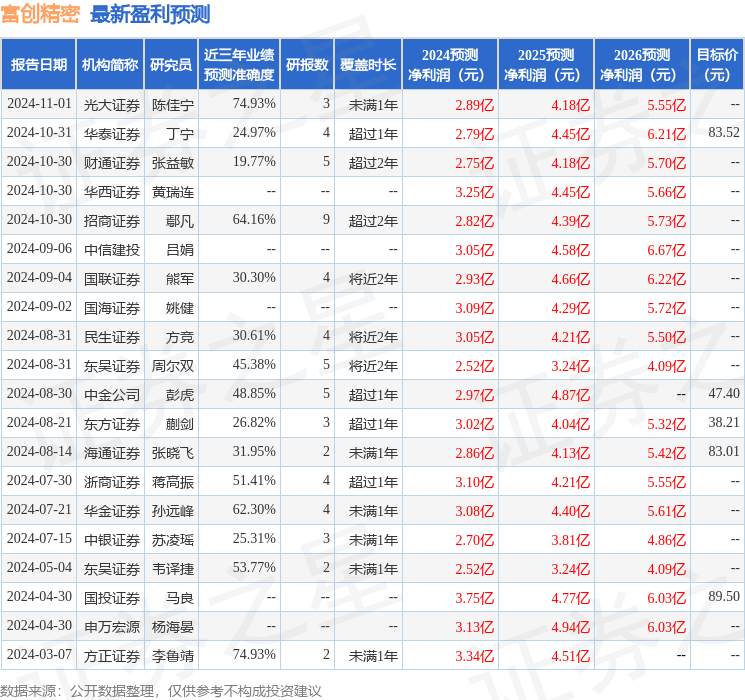

证券之星数据中心根据近三年发布的研报数据计算,光大证券陈佳宁研究员团队对该股研究较为深入,近三年预测准确度均值为74.93%,其预测2024年度归属净利润为盈利2.89亿,根据现价换算的预测PE为70.05。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级8家,增持评级5家;过去90天内机构目标均价为56.93。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。