浦银国际证券有限公司林闻嘉,桑若楠近期对伊利股份进行研究并发布了研究报告《收入前景依然不明朗,估值性价比偏低,维持“持有”》,本报告对伊利股份给出中性评级,认为其目标价位为32.10元,当前股价为28.3元,预期上涨幅度为13.43%。

伊利股份(600887)

维持“持有”评级:伊利3Q24归母净利润同比增长8.5%,略好于我们的预期。然而,伊利3Q24貌似优异的净利表现并不能改变我们对公司未来前景的担忧,原因是(1)伊利3Q24利润率扩张主要受益于原奶价格同比大幅下降,而这一趋势显然不可持续并可能在明年出现反转,(2)终端需求依然疲弱,消费者对液态奶的消费意愿未见显著改善,(3)公司连续三个季度销售费用率同比较大幅度上升,意味着公司降本增效抵御经营负杠杆的空间有限。展望2025年,如果收入依然疲弱,而原奶价格下降对毛利率的帮助逐渐消失,我们担心伊利的经营利润率可能承压,净利润增长空间受限。基于较为不明朗的业绩前景,我们认为伊利目前的估值(16x2025P/E)缺乏足够的性价比。维持伊利“持有”评级,上调目标价至人民币32.1元(18x2025P/E)。

液态奶终端需求依然疲弱,婴配粉维持强劲增长:液体乳3Q24收入同比下降10.3%,降幅相较2Q24(下降19.6%)大幅收窄。伊利清理渠道库存在7月已完成,8-9月的渠道库存已回到健康的水平(20多天)。管理层预计4Q24的收入表现相较3Q24将有进一步的边际改善。然而,基于我们的渠道调研,液态奶终端需求依旧疲弱,伊利3Q24液态奶终端零售流水同比尚未实现正增长。分品类来看,低温产品保持增长,常温白奶的表现好于乳饮料,金典的增速依然高于基础白奶。奶粉及奶制品3Q24的收入同比增长6.6%,其中婴配粉收入实现双位数增长。冷饮3Q24淡季收入同比下降16.7%。

3Q24毛利率大幅扩张趋势恐不可持续:伊利3Q24毛利率同比扩张2.4ppt,扩张幅度环比前两个季度有所加大,主要归功于(1)原奶价格同比高个位数下降,(2)清库存结束令销售单价下滑的趋势有所减弱。我们不排除4Q24毛利率有望继续录得较大幅度的扩张。然而,随着原奶供需逐步实现平衡,原奶价格下滑趋势有望止步于2025年。因此,我们预计伊利2025年毛利率扩张的幅度将可能大幅收窄。

降本增效抵御经营负杠杆的空间有限:收入下滑带来经营负杠杆,令3Q24销售费用率同比增加1.1ppt。这再次验证了我们的观点:由于伊利本身在销售端的市场投放与营销效率较高,因此降本增效的空间相对小于主要竞争对手。管理费用3Q24同比大幅下降15.7%,部分抵消了销售费用率的压力,帮助公司3Q24核心经营利润同比增长9.2%,经营利润率同比扩张1.7ppt。

投资风险:1)行业竞争加剧;2)需求下降;3)原材料成本提升。

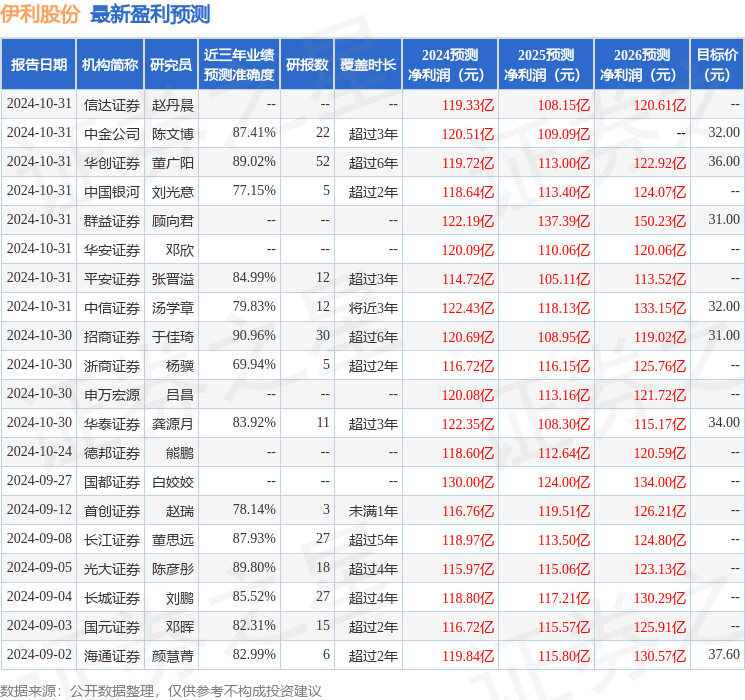

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值高达90.96%,其预测2024年度归属净利润为盈利120.69亿,根据现价换算的预测PE为14.89。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级29家,增持评级3家,中性评级2家;过去90天内机构目标均价为29.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。