太平洋证券股份有限公司郭梦婕,肖依琳近期对安琪酵母进行研究并发布了研究报告《安琪酵母:Q3海外延续高增,经营向上改善》,本报告对安琪酵母给出买入评级,认为其目标价位为42.32元,当前股价为36.74元,预期上涨幅度为15.19%。

安琪酵母(600298)

事件:公司发布2024年三季报,公司2024年前三季度收入109.12亿元,同比+13.04%,归母净利9.53亿元,同比+4.23%,扣非净利8.39亿元,同比+3.44%;其中Q3收入37.38亿元,同比+27.14%,归母净利2.62亿元,同比+7.02%,扣非净利2.43亿元,同比+21.60%。

海外延续高增,国内需求逐步恢复,经营逐季改善。分产品来看,Q3酵母主业收入同比+17.7%至25.9亿元,其他产品(含酶制剂、食品原料等)同比+76.7%,制糖业务逐步剥离,Q3制糖收入3.1亿元,同比+5.8%,主导酵母需求逐渐复苏,尤其居家制作烘焙需求提升促进小包装酵母需求向好;预计海内外YE延续20%+增长;保健品业务在低基数下实现快速增长。分地区来看,Q3海外收入为14.3亿元,同比+30.2%,海外以主导酵母、YE增长驱动,细分地区表现来看,预计亚非、中东新兴地区以及欧洲地区收入增速领先;Q3国内收入为22.7亿元,同比+20.7%,若剔除制糖业务影响,国内收入同比+23.4%,预计主由主导酵母需求恢复带动。

海运费上涨拖累毛利率表现,扣非净利率水平保持稳定。公司前三季度毛利率同比-1.4pct至23.3%,其中Q3毛利率为21.4%,同比-3.6pct,毛利率下滑主因海运费较大幅度上涨影响。费用方面,Q3销售/管理/研发/财务费用率分别为Q3分别为5.6%/3.1%/3.8%/0.8%,分别同比-0.1/-0.9/-1.1/+0.2pct,Q3控费效果显现,管理费用率及研发费用率下降明显。综上,前三季度净利率同比-0.7pct至8.8%,其中Q3净利率同比-1.3pct至7.0%,扣非净利率同比-0.2pct至6.5%,盈利水平保持较稳定。

主导酵母需求恢复,成本红利释放,业绩弹性恢复可期。展望Q4,公司国内主导酵母需求逐步恢复,灵活调价政策有效拉动销量,国内收入有望延续恢复性增长。海外中东、非洲、亚太等新兴市场酵母增长势头较好,全年有望达成激励目标。利润方面,预计目前海运费已回落至正常水平,海内外糖蜜价格均呈下行趋势,加上主导酵母需求逐步恢复,对盈利水平均有较大拉动作用。中长期来看,行业经历烘焙及消费升级产品(如YE、动物营养等)需求低迷、成本承压周期后,集中度有望向经营韧性强的头部企业进一步倾斜。公司酵母产能释放有条不紊,随需求逐步改善,业绩弹性恢复可期。

盈利预测:我们预计2024-2026年公司实现收入152.3/169.8/187.1亿元,同比增长12.2%/11.5%/10.2%,实现归母净利13.5/16.0/17.8亿

守正出奇宁静致远

元,同比增长6.9%/18.0%/11.1%,对应PE为23/19/17X,我们按照2025年业绩给23倍PE,一年目标价42.32元,给予“买入”评级。

风险提示:食品安全风险;行业竞争加剧;原材料成本上涨风险;内部调整不及预期。

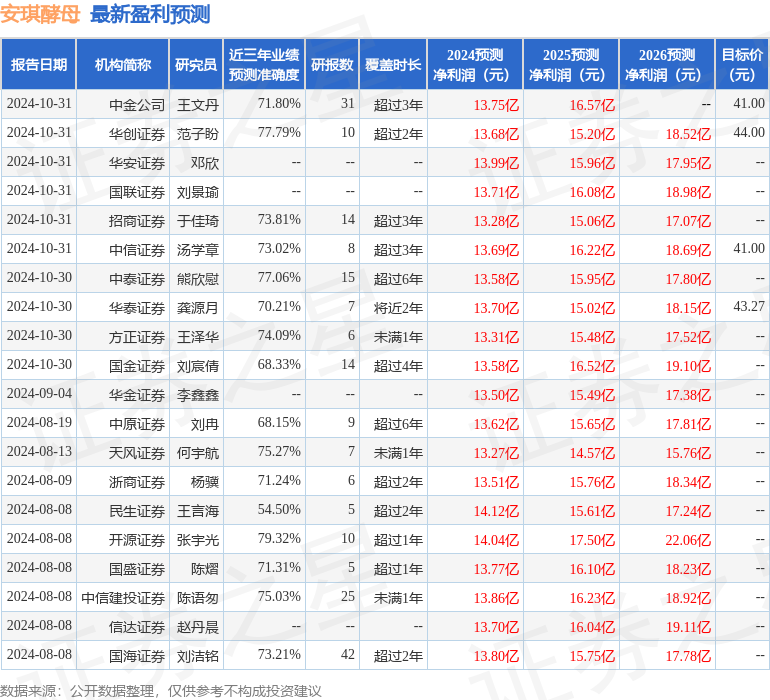

证券之星数据中心根据近三年发布的研报数据计算,开源证券张宇光研究员团队对该股研究较为深入,近三年预测准确度均值为79.32%,其预测2024年度归属净利润为盈利14.04亿,根据现价换算的预测PE为22.68。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级22家,增持评级7家;过去90天内机构目标均价为37.76。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。