中国银河证券股份有限公司张一纬,袁世麟近期对宁波银行进行研究并发布了研究报告《宁波银行2024年三季报业绩点评:强势扩表延续,息差降幅环比改善》,本报告对宁波银行给出买入评级,当前股价为25.92元。

宁波银行(002142)

营收净利增速双升:2024年1-9月,公司实现营业收入507.53亿元,同比增长7.45%;归母净利润207.07亿元,同比增长7.02%;年化加权平均ROE14.51%,同比下降1.43个百分点。2024Q3,营收同比增长8.12%;归母净利润同比增长10.25%,增速环比上升5.73个百分点。公司扩表动能保持强劲,息差降幅环比收窄,利息收入高增,业务成本优化,形成业绩增长主要贡献。

利息净收入表现亮眼,强势扩表延续,息差降幅环比改善:2024年1-9月,公司利息净收入353.17亿元,同比增长16.91%;2024Q3单季度同比增长21.25%,扩表动能延续,息差降幅收窄,量价双向驱动利息收入高增。2024年1-9月,公司年化净息差1.85%,较2024H1下降2BP,降幅环比收窄,预计受负债成本优化成效释放影响。截至9月末,公司各项贷款总额较上年末增长16.2%,对公贷款投放继续提速。9月末,公司对公贷款较上年末增长23.21%,占比较上年末上升3.18个百分点至55.97%;个人贷款较上年末增长7.65%。截至9月末,公司各项存款较上年末增长18.99%;其中,企业、个人存款分别较年初增长25.49%、19.36%,存款吸收能力保持较高。

中收压力不减,其他非息收入增长放缓:2024年1-9月,公司非息收入154.36亿元,同比下降9.34%,增速较上半年继续放缓,主要由于中收依然承压,且受市场波动影响,其他非息收入增速下降。公司中间业务收入37.49亿元,同比下降30.25%,降幅较1-6月扩大。公司其他非息收入116.87亿元,同比增长0.31%,其中,投资收益、公允价值变动损益分别同比下降5.67%、0.38%。

不良率平稳、关注率上升,风险抵补能力充足:截至2024年9月末,公司不良贷款率0.76%,与上年末持平,处于行业较优水平;关注类贷款占比1.08%,较上年末上升43BP。拨备覆盖率404.8%,较上年末下降56.24个百分点,风险抵补能力保持充足。2024年9月末,公司核心一级资本充足率9.43%,较上年末下降0.21个百分点。

投资建议:公司深耕长三角经济发达地区,区位优势明显,小微业务竞争力突出,同时聚焦大零售和轻资本业务拓展,布局多元利润中心,盈利能力长期位居行业前列。公司利息净收入表现突出,息差降幅收窄,存贷款增长动能强劲。此外,公司风控体系成熟、资产质量优异,拨备计提充分。我们看好公司未来发展前景,结合公司基本面和股价弹性,我们维持“推荐”评级,2024-2026年BVPS30.67/34.50/38.73元,对应当前股价PB0.85X/0.75X/0.67X。

风险提示:经济增长低于预期导致资产质量恶化的风险,利率持续下行导致NIM承压的风险。

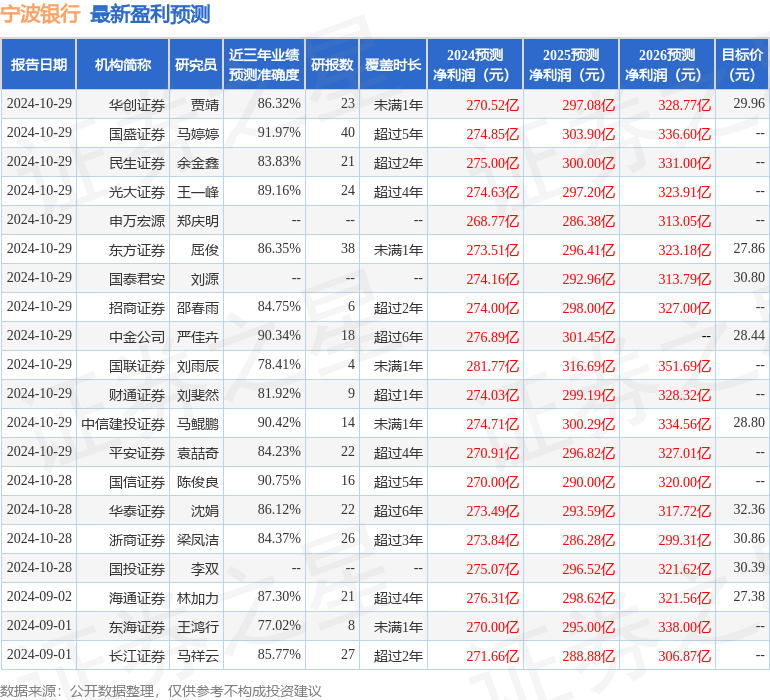

证券之星数据中心根据近三年发布的研报数据计算,国盛证券马婷婷研究员团队对该股研究较为深入,近三年预测准确度均值高达91.97%,其预测2024年度归属净利润为盈利274.85亿,根据现价换算的预测PE为6.32。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级21家,增持评级4家;过去90天内机构目标均价为28.1。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。