上海证券有限责任公司于庭泽近期对兖矿能源进行研究并发布了研究报告《内外兼修的国际化龙头煤企,稳定高分红彰显投资价值》,本报告对兖矿能源给出买入评级,当前股价为13.43元。

兖矿能源(600188)

投资摘要

具备全球视野的国际能源集团,产能持续扩张。兖矿能源背靠山东能源集团,以煤炭开采为主营业务,全产业链发展兼顾下游煤化工产业。2004年布局海外煤炭业务,现已形成陕蒙、山东本部、澳大利亚三大能源基地,成为国际国内两翼齐飞的国际能源集团。截至23年底,公司所属煤炭产能2.31亿吨/年。公司近三年外延并购与内生增长并举,产能不断扩张,2024-2025年随着万福煤矿(180万吨/年)、五彩湾煤矿(1000万吨/年)建成后,我们预期将合计新增1180万吨核定产能,届时公司核定产能为2.42亿吨/年。此外,山东能源集团另有直属产能0.93亿吨,根据兖矿能源制定的《发展战略纲要》,计划将在未来5-10年内将煤炭产量提升至3亿吨/年,我们认为,未来山东能源集团直属的煤炭资产有望持续注入上市公司主体。

坐拥海外稀缺煤炭资源,深耕多年现已步入优质发展新阶段。2023年兖煤澳洲(含兖煤国际)共实现商品煤产量3886万吨,占兖矿能源集团产量的29%。兖矿能源也是国内唯一拥有海外大型煤矿资产的上市煤企,稀缺性凸显。作为澳大利亚第三大煤炭公司以及最大的专营煤炭生产公司,兖澳是澳洲煤炭行业的优质核心资产。自2004年起,兖矿能源布局澳大利亚并深耕多年,陆续获取了莫拉本、沃克山、亨特谷等优质主力矿井。2012年兖煤澳大利亚实现澳交所上市,2018年实现港交所上市。2023年,兖煤澳大利亚实现主营业务收入77.83亿澳元,实现扣非后归母净利润18.31亿澳元。

产业链一体化发展,煤化工板块盈利有望触底回升。公司依托自有煤炭资源向下发展煤化工板块,拥有煤气化、煤液化等多条完整煤化工产业链,部分化工品产能位居全国前列,相较于其他需外购煤炭的化工企业具备较强的原料成本优势。我们预计24年公司煤化工板块盈利将得到修复,受益于行业供需格局改善,煤化工业务盈利有望触底反弹。

承诺最低现金分红股利,稳定经营高分红凸显配置价值。公司承诺23-25年公司分配的现金股利总额应占扣除法定储备后净利润的约60%,并且每股现金股利不低于人民币0.5元。此外,根据公司2024年6月28日《2023年度权益分派实施公告》,每股派发现金股利1.49元(含税),每股派送红股0.3股,合计现金分红金额达到115.07亿元,A股分红率达57%。公司目前现金流充裕稳定,有望继续维持较高的现金分红比。

投资建议

我们预计未来2-3年内煤价将保持高位运行,公司作为华东地区最大的煤炭生产商,产销量未来仍有较大的增长空间。我们预计24-26年公司营业收入分别为1485.63亿元、1559.63亿元和1639.18亿元,归母净利润分别为163.58亿元、197.34亿元、215.42亿元;每股收益分别为1.63、1.97、2.15元,对应PE估值为8.24倍、6.83倍、6.26倍。我们看好公司未来发展,首次覆盖,给予“买入”评级。

风险提示

经济衰退导致煤价大幅下跌;煤炭下游需求不及预期;煤矿安全生产事故风险;煤化工产品价格大幅波动

证券之星数据中心根据近三年发布的研报数据计算,国海证券王璇研究员团队对该股研究较为深入,近三年预测准确度均值为76.34%,其预测2024年度归属净利润为盈利185.15亿,根据现价换算的预测PE为5.39。

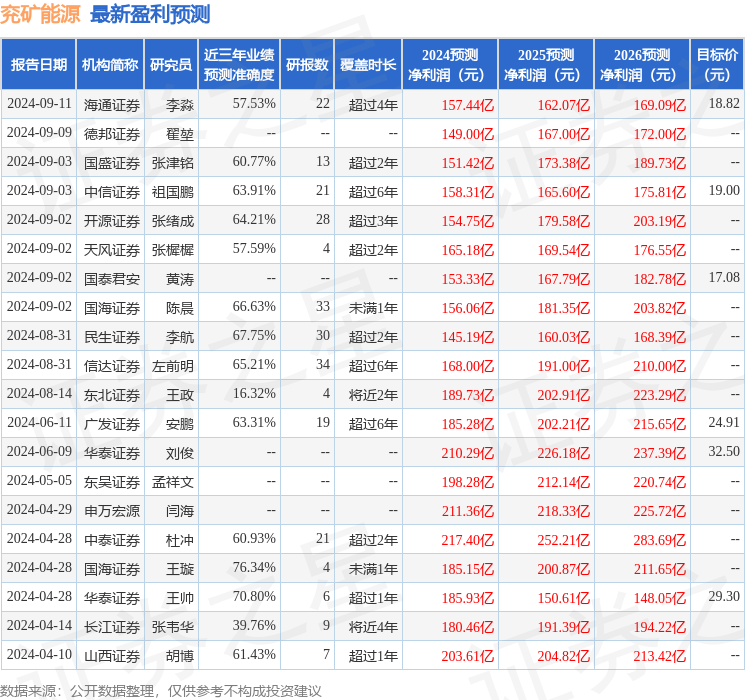

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级13家,增持评级1家;过去90天内机构目标均价为21.47。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。