天风证券股份有限公司鲍荣富,王涛,熊可为近期对南玻A进行研究并发布了研究报告《业绩持续承压,持续差异化经营》,本报告对南玻A给出中性评级,当前股价为5.0元。

南玻A(000012)

事件:公司24H1实现收入/归母净利/扣非业绩80.79/7.33/6.73亿元,yoy-3.7%/-17.60%/-19.7%,其中Q2实现收入/归母净利分别41.32/4.08亿元,yoy-4.33%/-17.31%。

浮法营收下滑,电子玻璃需求低迷

分业务看,24H1玻璃/电子玻璃/太阳能及其他营收分别为72、7.1、3.5亿元,yoy+13.6%、-1.5%、-77.95%,其中玻璃产业包括光伏、工程、浮法玻璃三块玻璃。

①2024年上半年,房地产行业新开工量和竣工量较上年同期水平均出现明显回落,但市场对超白浮法玻璃等差异化产品的需求较为稳定。

②光伏玻璃方面,公司于3月点火一条1200t/d产线,我们预计有望在Q3完成爬坡;在日渐竞争激烈市场背景下,公司在光伏玻璃业务方面也采用差异化竞争策略。

③工程玻璃方面,公司大力推进定制产品业务,发掘新的业务增长点,不断提升差异化产品销量占比,提升产品整体盈利能力,业务实现稳健增长。④电子玻璃方面,2024年上半年,国内电子玻璃市场受新增产能持续释放影响,供需矛盾愈发激烈,行业竞争加剧,电子玻璃市场价格持续下滑,行业经营效益受一定影响。

⑤太阳能业务方面,行业大洗牌背景下,全产业链各环节均经营承压。多晶硅价格看,24H1多晶硅均价同比下滑67.4%。对应的,公司该业务的毛利率-2.7%,同比下滑35pct。

期间费用管控良好,玻璃综合毛利率有所上升

24H1公司毛利率21.6%,同比-0.97pct,其中玻璃/太阳能及其他产品毛利率分别22.7%/-2.7%,同比分别+2.73/-35pct。24H1公司期间费用率11.9%,同比+1.1pct,其中销售/管理/研发/财务费用率同比分别+0.18/+0.83/+0.04/+0.07pct。24H1公司实现净利率8.93%,同比下降1.58pct,其中Q2净利率9.76%,环比提升1.7pct。

投资建议

公司为老牌玻璃企业,随着电子、光伏玻璃的逐步推进,后续成长可见性有望更加清晰。行业持续下行,我们调低公司盈利预测,预计公司24-26年归母净利润11/13.7/19.5亿元(前值24-25年28/37亿元),对应PE14/11/8倍,下调为“持有”评级。

风险提示:成本上涨超预期,下游需求不及预期,硅料销售具有不确定性

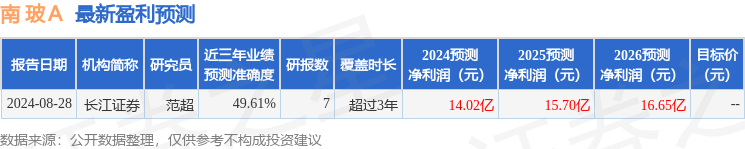

证券之星数据中心根据近三年发布的研报数据计算,长江证券范超研究员团队对该股研究较为深入,近三年预测准确度均值为49.61%,其预测2024年度归属净利润为盈利14.02亿,根据现价换算的预测PE为10.87。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。