开源证券股份有限公司方光照,田鹏近期对壹网壹创进行研究并发布了研究报告《公司信息更新报告:线上分销拉动收入增长,持续拓展头部新客》,本报告对壹网壹创给出买入评级,当前股价为15.42元。

壹网壹创(300792)

线上分销业务拉动收入增长,Q2归母净利润降幅收窄,维持“买入”评级2024H1公司实现营业收入6.22亿元,同比增长2.03%,主要系线上分销收入增长贡献所致;实现归母净利润6681.01万元,同比下降23.18%,主要系销售结构变化,毛利率下降,且投资收益下滑。2024Q2公司实现营业收入3.40亿元,同比增长2.71%,环比增长20.47%;实现归母净利润3753万元,同比下降15.38%,环比增长28.19%。考虑到公司收入结构变化且持续增加业务成本投入,我们下调2024-2025年并新增2026年盈利预测,预计2024-2026年归母净利润分别为1.53/1.72/2.04(前值为1.86/2.17)亿元,对应EPS分别为0.64/0.72/0.86元,当前股价对应PE分别为24.1/21.4/18.0倍,维持“买入”评级。

线上分销收入占比提升致毛利率下滑,精细化管理优化期间费用率

公司2024H1毛利率为27.75%,同比下降4.58pct,主要系毛利率较低的线上分销服务占比提升所致,2024H1线上分销收入占比为41%(同比+11.6pct),毛利率为18.65%(同比+2.12pct)。品牌线上管理服务收入占比为21.1%(同比-2.93pct),毛利率为41.45%(同比-7.54pct);品牌线上营销服务收入占比为28.70%(同比-7.04pct),毛利率为32.85%(同比-1.62pct),毛利率下滑主要系公司持续增加业务成本投入。公司2024H1归母净利率为10.76%(同比-3.52pct),销售费用率为11.31%(同比-0.77pct),管理费用率为5.29%(同比-1.44pct),研发费用率为0.99%(同比-0.42pct),费用率下降主要系公司持续加强内部精细化管理,实现经营增效,同时多个产品研发周期已完成,进入使用阶段。

2024H1实现GMV稳步增长,新签头部客户或持续贡献业绩增量

公司2024H1实现GMV89.49亿元(同比+19.1%),主要系与飞鹤、安热沙、养生堂等品牌合作,服务品牌数量增加,公司同步拓展海外新锐品牌,陆续新增波兰高端护肤品牌Dr Irena Eris等品牌的业务合作。渠道方面,公司持续在抖音、小红书及微信小程序等新兴渠道发力,合作品牌进一步向头部服务商集中、全域服务能力不断增强,新签客户增长或持续带来业绩增量。

风险提示:代运营行业竞争加剧、公司的线上运营权被品牌方收回等风险。

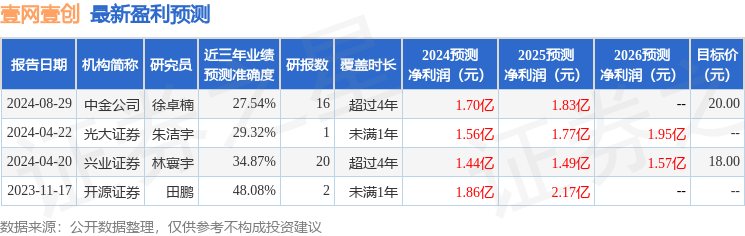

证券之星数据中心根据近三年发布的研报数据计算,开源证券田鹏研究员团队对该股研究较为深入,近三年预测准确度均值为48.08%,其预测2024年度归属净利润为盈利1.86亿,根据现价换算的预测PE为19.77。

最新盈利预测明细如下:

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家;过去90天内机构目标均价为20.0。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。