来源:半导体行业观察

在生成式AI热潮的带动下,包括$台积电 (TSM.US)$、$英特尔 (INTC.US)$、三星、SK海力士、$美光科技 (MU.US)$、日月光等各行业芯片大厂均积极备战,扩大资本支出。这不仅是时间与技术的赛跑,更是一场财力与实力的角逐。

晶圆代工迈入2.0时代,代工厂的比拼更激烈

2021年,英特尔提出了IDM2.0的战略,其战略核心为英特尔晶圆代工服务(IFS),围绕这一战略,英特尔大象转身,进行了一系列的重大投资,包括建设新的晶圆厂和升级现有设施。

而台积电在2024年第二季度收益电话会议上,也提出了“晶圆代工2.0”概念。按照台积电董事长兼首席执行官魏哲家的意思,他们扩展了晶圆代工行业的原始定义,进入“晶圆代工2.0”时代,晶圆代工将不仅包括传统意义上的代工,也包括封装、测试、掩模制作等,以及所有除存储器制造之外的IDM。魏哲家还特意强调了,台积电将专注于最先进的后端技术,也就是先进封装,帮助客户实现领先产品。

无论是“IDM2.0”还是“晶圆代工2.0”,两者都有异曲同工的意思,都体现了晶圆代工行业向更多领域延伸的趋势。同时这也就意味着需要投入更大的资本支出。

据TrendForce报道,英特尔计划2024年增加资本支出2%,达262亿美元。

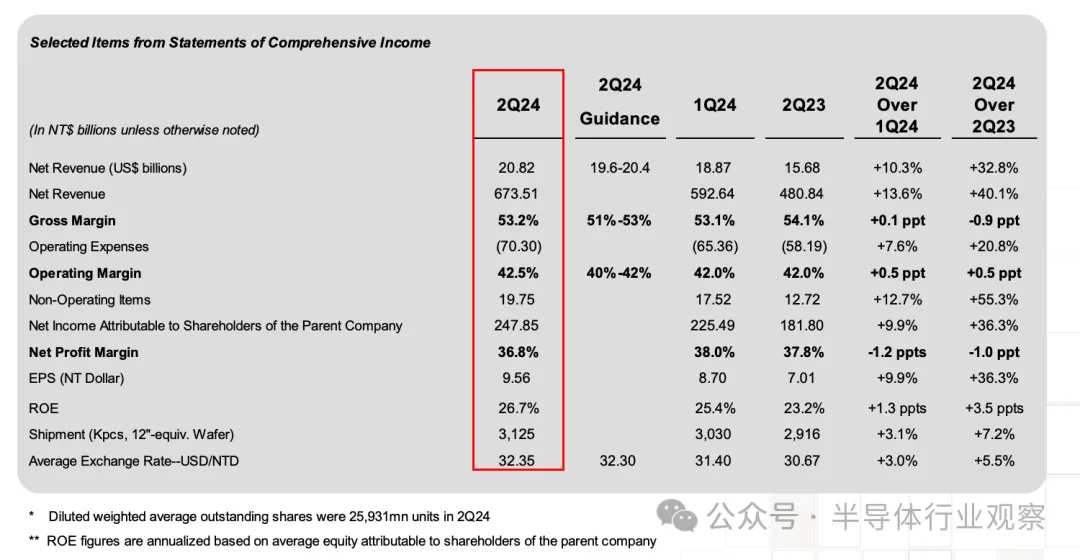

在2024年第二季度收益电话会议上,台积电宣布,2024年资本支出预计为300亿至320亿美元,高于此前预期的280亿至320亿美元的支出下限。其中,70%至80%的资本预算将用于先进工艺技术,约10%至20%将用于专业技术,约10%将用于先进封装测试、掩模制作及其他用途。

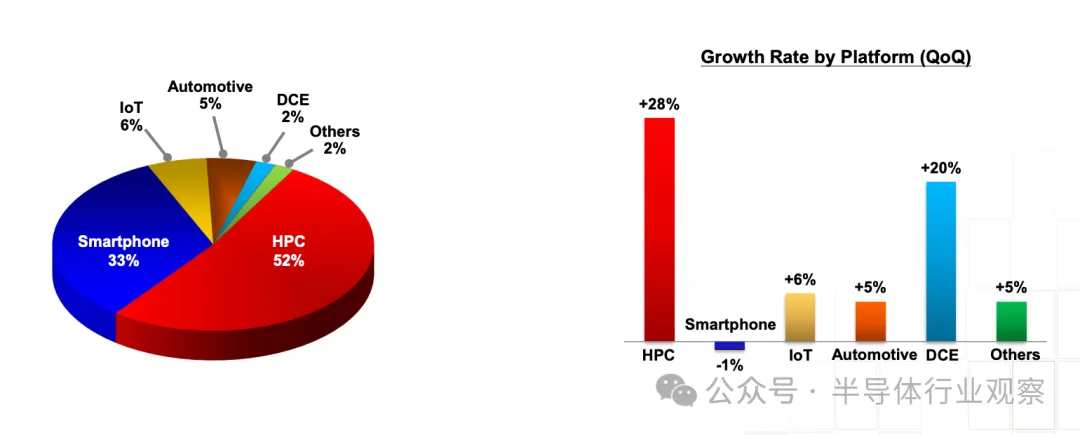

台积电董事长魏哲家表示,资本支出增加的主要原因是看到了强劲的结构性AI相关需求持续增长。2024年第二季度台积电营收达到208亿美元,环比增长13.6%。其中,3纳米工艺技术贡献了晶圆收入的15%,而5纳米和7纳米分别占35%和17%。从平台收入来看,高性能计算(HPC)环比增长28%,占第二季度收入的52%,首次超过50%。台积电预计,2024年除存储器外的整体半导体市场将增长约10%。

为了满足长期产能需求,台积电董事会于2024年6月5日通过了一系列扩产建设决议,批准资本拨款约173.5620亿美元,用于安装及升级先进技术产能、先进封装、成熟及/或特殊技术产能,以及晶圆厂建设和设施系统安装等。

2024年6月5日,台积电董事会通过了一系列的扩产建设决议,为满足基于市场需求预测及技术发展路线图的长期产能计划,董事会批准资本拨款约173.5620亿美元,用于以下用途:1)安装及升级先进技术产能;2)安装及升级先进封装、成熟及/或特殊技术产能;3) 晶圆厂建设,以及安装晶圆厂设施系统。

而鉴于对2纳米的持续投资,2025年其资本支出可望达320亿美元至360亿美元区间,为历年次高,年增12.5%至14.3%。2纳米将如期在2025年进入量产,据悉,客户对台积电2nm工艺产能需求超出预期,除了苹果锁定首批台积电2nm产能外,非苹果客户也在积极布局先进工艺。

在先进封装领域,尤其是CoWos封装,台积电指出目前还无法实现供需平衡,并且在持续增加产能,2025年的计划总产能可能增加近一倍。台积电希望在2025年或2026年的某个时候能够达到平衡。

HBM:SK海力士、三星和美光群雄逐鹿

早在2013年12月,SK海力士发布了全球首款基于TSV的HBM。但是直到ChatGPT大语言模型的爆火,才彻底将HBM推上时代的浪尖。这也让SK海力士一骑绝尘,登上 HBM 行业的顶峰。

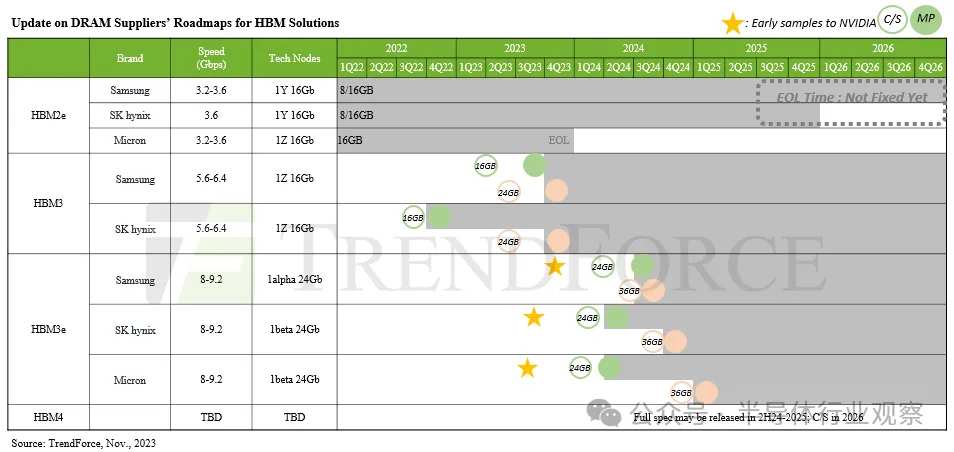

如今,HBM市场竞争日益激烈。除了SK海力士外,三星和美光紧随其后。随着HBM3E的陆续量产以及下一代HBM4的研发,三家巨头正在展开激烈角逐。为了在接下来的HBM大战中取得优势,各家厂商均大幅增加了资本投入。

SK海力士:2028年投资748亿美元

根据TrendForce的数据,2023年三大原始HBM制造商的市场份额如下:SK Hynix和三星均在46-49%左右,而美光约为4-6%。为了保持市场领先地位,SK海力士正在不断加大投资。

6月底,SK海力士母公司SK集团在一份声明中表示,计划在2028年前向SK海力士投资103万亿韩元(约合748亿美元),大约80%的投资,即82万亿韩元,将用于投资HBM芯片。

SK海力士今年已经宣布了一系列投资计划,包括在印第安纳州建设一个先进封装工厂和人工智能产品研究中心,投资额为38.7亿美元。另外,SK海力士正着手建设在建的清州M15X晶圆厂,目标是明年下半年开始量产,该晶圆厂投资超过 20 万亿韩元(146 亿美元)。该公司还计划于明年3月开始建设龙仁半导体集群第一座晶圆厂,并按计划于2027年5月竣工。

今年4月初,SK海力士还与台积电签署协议,开发和生产下一代 HBM,并通过先进的封装技术增强逻辑和HBM的集成。通过此次合作,SK 海力士计划继续开发 HBM4(即 HBM 系列的第六代产品),计划于 2026 年开始生产。

在内存芯片制造商中,SK 海力士是 AI 应用爆炸式增长的最大受益者。2024年第二季度SK海力士实现营收16.4233万亿韩元,创历史新高,营业利润5.4685万亿韩元,净利润4.12万亿韩元。季度营业利润更是创下自2018年以来新突破,继半导体超级热潮时期的2018年第二季度(5.5739万亿韩元)和第三季度(6.4724万亿韩元)后,6年来首次突破5万亿韩元。

展望未来,SK海力士从今年3月起开始量产的HBM3E、服务器用DRAM等高附加值产品比重不断增加,其中HBM销量环比增长80%以上,同比则增长250%以上,将继续带动公司业绩改善。此外,SK海力士预测,下半年AI服务器内存需求将继续上升,随着支持On-Device AI的新型PC和移动产品上市,高性能内存产品的销量也将增加。该公司还预计通用内存产品市场也将呈现稳步增长的趋势。

三星:HBM投资增加2.5倍

在今年初的CES2024上,三星美国芯片业务负责人Han Jin-man表示:“尽管市场环境不利,三星电子今年仍将HBM投资增加了2.5 倍,明年也将保持类似水平。“并说,今年应该是为2025年需求超过供应做准备的一年。

在三家中,三星的HBM步伐略显慢了。今年2月份,三星宣布开发出业界首款12堆栈 HBM3E DRAM HBM3E 12H。据韩媒报道,三星已与AMD达成协议,供应价值4万亿韩元(约 29.1 亿美元)的HBM3E。7月24日,据路透社引述知情人士信息报道,三星的HBM3芯片已获得英伟达批准,但是只能用于不太复杂H20,也就是专为中国市场打造的定制芯片。为了在HBM上加快脚步,三星还特意组建了新HBM开发团队,专注于HBM4.

在投资上,三星在美国的投资较大。美国商务部(DOC)与三星电子于4月15日签署了一份不具约束力的初步条款备忘录(PMT),根据《芯片与科学法案》提供高达64亿美元的直接资助。三星预计将在未来几年在德克萨斯州中部投资超过400亿美元,包括HBM和2.5D封装产能。

而据韩媒《韩国经济日报》报道称,三星电子公司计划向韩国开发银行申请高达5万亿韩元(约合36亿美元)的贷款,用于其在韩国及海外建设更多芯片生产设施的项目。多年来,三星一直未借款运作公司,但在AI时代的激烈竞争下,三星在内存和代工领域都有劲敌,可能这也是三星借款的一大原因。如果达成协议,这将是三星二十年来首次大规模借款。

美光:到2030年投资300亿美元

据路透社、英为财情等全球新闻媒体报道,美光首席财务官Matt Murphy于5月21日表示,公司2024年的资本支出预测预计将达到约80亿美元,高于之前估计的75亿美元。2024财年第四季度,美光将花费约30亿美元用于晶圆厂建设和新晶圆厂设备(WFE)。

这一增长主要归因于对高带宽存储器(HBM)的投资。2024年2月26日,美光开始量产HBM3E,美光的 24GB 8H HBM3E将用于英伟达 H200 Tensor Core GPU,该 GPU将于 2024年第二季度开始出货。

美光CEO桑杰·梅赫罗特拉在3月20日的财报电话会议上表示,今年公司HBM(高带宽内存)产能已经全部分配,明年的大部分产能也已预定完毕,预计HBM产品将在本财年为美光带来数亿美元的收入。

美光首席运营官 Manish Bhatia 表示,HBM 业务规模预计将在 2025 财年扩大到数十亿美元。2025财年,美光计划大幅增加资本支出,目标是占营收的30%,约120亿美元。

而从更长远的投资来看,美光公司计划到 2030年投资约500亿美元总资本支出。2024 年 4月25日,美光获得了61亿美元 CHIPS拨款,这些拨款将支持这500亿美元的总支出。美光计划在未来 20 多年内,在爱达荷州博伊西建造一座尖端内存制造工厂,并在纽约州克莱建造两座尖端内存制造工厂。美光于 2023 年 10 月开始建设博伊西晶圆厂,这座晶圆厂预计将于 2025 年开始建设,并于 2028 年投入生产。

Yole:2024年先进封装投资约115亿美元

根据BCG analysis的研究,先进封装约占整个半导体市场的8%,预计到2030年将翻一番,达到 960 亿美元以上,超过芯片行业的其他部分。虽然目前,智能手机等消费电子产品主导着先进封装应用,但人工智能领域的蓬勃发展将推动未来的增长。人工智能需要计算和内存元件之间快速的数据交换,这需要通过2.5D和3D封装实现。

Yole intelligence也指出,先进封装市场受到 HPC 和生成式 AI 大趋势的强烈推动,到 2029年将达到891亿美元。在所有封装平台中,2.5D/3D 封装的增长速度最快。数据中心 AI处理器的2.5D/3D出货量预计将强劲增长,2023-2029年复合年增长率为23%。包括台积电、英特尔、三星、ASE、Amkor、JCET等OSAT厂商在内的行业巨头,都在大力投资高端先进封装产能,预计2024年将为其先进封装业务投资约115亿美元。

台积电、英特尔和三星已经牢牢把握了高端封装市场,传统的OSAT厂商必须仔细评估自己在市场中的最佳定位,尽管市场正在发展,但在一定程度上正在向价值链的其他部分转移。在新的封装世界中,OSAT 需要在简单的引线键合和最先进的 2.5D/3D 封装之间确定自己最有利的位置。

日月光与台积电的合作密切,日月光也是CoWoS封装高需求的受益者。可以看到,今年,日月光的投资扩张动作不断。法人预估,今年日月光投控资本支出可超过21亿美元,有机会达22.5亿美元,

2024年2月份,日月光宣布将投资约21亿元新台币(约合4.79亿元人民币)收购英飞凌位于菲律宾和韩国的两座后段封测厂。日月光投控营运长吴田玉在6月的股东大会上指出,投控今年大幅增加资本支出,更大比例用于先进封装及智能生产,持续投资智能工厂。日月光首席执行官吴田玉此前曾表示,该公司已加大先进封装生产扩张力度,并且不排除在日本、美国或墨西哥建立更多工厂。

7月12日,日月光半导体子公司ISE Labs宣布在加州圣荷西开设第二个美国厂区,ISE Labs新厂区针对北美客户的工程需求进行改建,服务对象涵盖人工智能/机器学习(AI/ML)、先进驾驶辅助系统(ADAS) 和高性能运算(HPC) 等新兴半导体应用领域的解决方案开发厂商。

目前,ISE Labs在弗里蒙特和圣荷西两地各有一个测试厂区。其中圣荷西新厂区负责可靠性和验证程序,而弗里蒙特厂则是专注于测试功能。两地厂区的营运空间总面积超过150,000平方英尺,是北美最大的半导体测试服务供应商。

先进封装还有新进的玩家,例如传统LCD面板厂商群创光电正在积极转型,将产线升级改造为FOPLP先进封装生产线。据群创董事长洪进扬此前透露,群创近年来在面板级扇出型封装技术投入的资本支出已达20亿元。富士康旗下的夏普也紧随其后,布局FOPLP领域。这些举动表明,先进封装市场竞争日益激烈。

编辑/eason