来时低调,去时无痕

“悄悄的我走了,正如我悄悄的来。我挥一挥衣袖,不带走一片云彩。”

这是徐志摩笔下脍炙人口的“康桥”,也是贵州茅台背后的神秘机构。

业内曾惊羡于它们的横空出世,以及百亿级的资金实力。

业内曾惊羡于它们的横空出世,以及百亿级的资金实力。

但如今却要惊讶于它们离去的决绝和对曾经巨额浮盈的毫不留恋。

它们曾经是私募界最大的身份之谜之一。

转眼间,这个谜团就要消散在“浓雾”中了。

百亿“身家”不知“来路”

规模巨大的私募机构,在市场内就和文物古董一般,“来路清晰,流传有序”。

能像茅台背后的那两家股票私募那样,如此低调、神秘、资金实力且外界不知其底细的,真的是凤毛麟角。

它们常年“驻扎”且“仅驻扎”于贵州茅台的十大股东名单中。哪怕它们两者都只有这一个账户且一个持股,也不妨碍它们有百亿身家。

传说它们和某投资大鳄有“匪浅”的关系,但迄今总被后者否认。

也有人认为,它们或是某公司的关联资金,亦被否认。

反正“真真假假”,不知来路。

神秘机构突然“不见”

根据贵州茅台2024年一季报,其前十大股东名单出现重要“更新”。

除了相关国资股东、外部机构、重要中央级机构依旧位列其中。批量的指数型资金开始现身,包括上证50ETF、华泰柏瑞沪深300ETF、易方达沪深300ETF等。

细心的投资人会发现:多年持有茅台的两家广东私募机构不见了。

此前六年时间里,瑞丰汇邦、金汇荣盛两家股票私募一直身居茅台股东名单。

最新却退出了(下图)。

来无影,去无踪

说起瑞丰汇邦、金汇荣盛,他们可谓重仓茅台的实力型机构。

英雄不问出处,先看看他们的买入时点和资金实力。

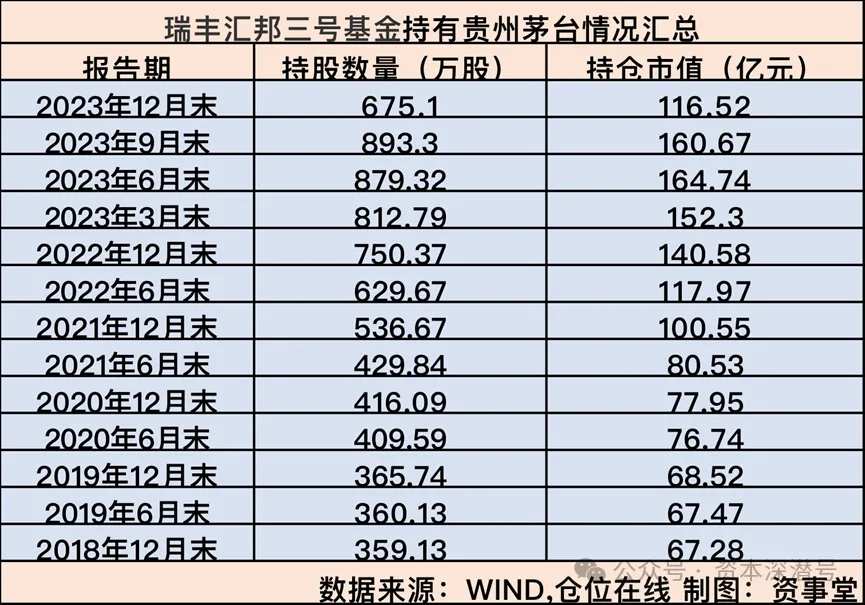

瑞丰汇邦早在2018年四季度,就进入了茅台十大股东名单,当时一出手的资金实力就是67亿元。

当年,A股悲观情绪密布,能找到资金拿下359万股茅台股票,绝非勇敢二字能形容了。

(如上图)瑞丰汇邦之后稳步加仓,期间贵州茅台股价在2021年一季度出现高点后,旋即下跌调整,但这家私募依然追加筹码。

到了2023年9月末,瑞丰汇邦持股量达到893万股。

如影随形的是另一家私募金汇荣盛。

这家私募比瑞丰汇邦稍晚进到十大股东,但二者均上演了“小步快走”的加仓步伐,同样于去年三季度持仓量达到高峰。

巧合的是:虽然两家私募看不出有任何联系,但在去年四季度同时减仓茅台。

即便是减仓,二者的持仓市值在去年末仍高于百亿量级。

换言之,单只私募产品能动用百亿资金买一只股票,而且长达六年驻足,想必背后“金主”不仅实力强大,且深度信任这两家私募了。

大幅减仓还是清仓?

看完2024年贵州茅台一季报,对两家广东私募减仓,有了“肯定”的推测。

先来看2023年末,两家私募持股量分别为675万股、792万股。

据最新一季报,贵州茅台第十大股东持股量为471万股。

这意味着,截至今年一季末,两家私募持股量已经低于471万股,也就是季度环比分别减仓200万股以上。

换言之,这两家私募至少进行了大幅减仓,“退居二线”。

背景信息“平平无奇”

公开信息很难显示两家机构的“起家”背景,两者简历只能用平淡无奇来形容。

瑞丰汇邦成立于2014年,法定代表人曾于东莞证券工作,公司总经理则有着国际贸易、公务员、券商从业背景。该私募在2018末买入茅台前,在私募圈毫无名气,亦非当时的头部规模私募。

再来看金汇荣盛,成立于2015年,其法定代表人有着多家金融机构从业背景,先后任职于安徽省税务局涉外税务管理处、大鹏证券、联合证券和南方基金。另一位主要合伙人也有着类似背景,有着中保信托、长城证券、联合证券任职背景。

但两者的实力和操作显然是“深谋远虑”。

在茅台大幅上涨前已经入场,并逐步增持,却在最近开始勠力减持,每一步都是普通人可以做到的。

显然,除了实力强之外,这两家机构还有自己的决策体系和“思维亮点”,只是它们低调,不愿意与外界过多交流而已。