信达证券股份有限公司刘嘉仁,涂佳妮,张洪滨近期对中国中免进行研究并发布了研究报告《年报点评:分红率上调至50%,口岸免税恢复良好,24年租金改善》,本报告对中国中免给出买入评级,当前股价为86.18元。

中国中免(601888)

24.08%,实现归母净利润67.14亿元,同比+33.46%,归母净利率9.94%,同比+0.7pct;实现扣非后归母净利润66.52亿元,同比+35.71%;2)23Q4实现营收167.03亿元,同比+10.85%,环比+11.51%;实现归母净利润15.07亿元,同比+274.72%,环比+12.44%,归母净利率9.03%;实现扣非后归母净利润14.61亿元,环比+9.29%。3)公司每10股拟派发现金红利16.5元,现金分红总额34.13亿元,股利支付率从过往约30%大幅提高至50.85%。

分业务来看:1)免税业务:海南+出入境客流恢复带动免税收入快速增长,23年免税销售442.31亿元,同比+70%,毛利率39.49%,同比+0.08pct;2)有税业务:线下门店恢复叠加香化渠道竞争激烈,23年有税销售223.44亿元,同比+20%,占比33.1%,毛利率15.25%,同比-2.17pct,业务结构优化也有利于毛利率持续修复。

分地区来看:1)海南地区:23年海南板块营收396.5亿元,同比+14%,受打击代购及消费力疲软影响恢复速度不及客流,毛利率25.76%,同比+0.33pct;2)上海地区:23年上海板块实现营收178.21亿元,同比+26%,毛利率23.8%,同比+0.86pct;3)剔除海南和上海外,其他地区贡献收入体量约达100亿元,我们预计或源于各地线下免税店整体恢复情况较好。

分版块来看:

1)三亚市内店:主要运营三亚海棠湾店、三亚机场店、线上预订、补购业务,23年营收283.64亿元,同比-6%;归母净利润26.47亿元,同比+4%,归母净利率9.33%,同比+0.88pct。

2)海口国际免税城:23年为海口国际免税城首个完整年度,收入贡献达68.38亿元,子公司层面盈利0.33亿元。

3)海免公司:主要运营美兰机场店、日月店、博鳌店,受打击代购及新海港店分流影响,23年营收49.18亿元,同比-13%,归母净利润1.98亿元,同比-43%,归母净利率4.03%,同比-2.11pct,我们预计主要受到供货利润调整影响。

3)日上上海:23年营收178.21亿元,同比+26%;客流恢复带来租金大幅增长,归母净利润2.57亿元,同比-59%,归母净利率1.44%,同比-3pct,其中23H2归母净利润2.49亿元,年底租金新合同落地从23年12月1日起执行,我们预计24年有望贡献可观业绩增量。

4)中免国际:向各免税店供货获得供货利润,同时运营cdf会员购平台,23年实现营收460.53亿元,同比+10%,归母净利润19.97亿元,其中23H2仅2.33亿元。

5)剔除上述主要板块利润后,仍有约15亿归母净利润,我们预计主要由各地免税门店贡献;此外日上互联科技贡献投资收益1.03亿元。

财务分析:1)毛利端:23年毛利率31.82%,同比+3.43pct,虽然受汇率贬值影响较大,但公司收窄折扣及积分政策,叠加免税业务占比提升,毛利率持续回升;23Q4毛利率32.04%,同比+11.05pct。2)费用端:23年税金及其他费率2.43%,同比+0.2pct;销售费用94.21亿元,同比+134%,其中租赁费用达43亿元,销售费率13.95%,同比+6.54pct;管理费用22.08亿元,基本与往期一致,管理费率3.36%,同比-0.8pct;财务费率-1.29%,同比-1.69pct,主要由汇兑收益和利息收入贡献;研发费用0.6亿元,研发费率约0.09%。3)库存及现金流:23年末公司存货210.6亿元/-25%,资产减值损失6.38亿元;公司经营性现金流151.26亿元,账面货币资金达318.38亿元。

展望后续,我们看好利润率改善及消费力恢复带来的业绩弹性:

销售额:1)23年消费力疲软及打击代购等原因,海南离岛免税客单价及购物率或已触底,而中免海棠湾C馆开业提升物业承载力、新海港店仍处于爬坡期,销售额有望伴随消费力修复而获得较强弹性。2)出入境客流持续复苏背景下,线下免税店整体经营向好,且中免口岸免税渠道多次中标,有望共同驱动销售额提升。

利润端:1)上机与首机租金减免落地,有望带来利润贡献;2)折扣力度持续收窄、业务结构不断优化,有望推动毛利率进一步提升。3)库存结构优化资产减值损失有望减少,同时汇率的负面影响或有望收窄。

24年来看,收入端物业增量+口岸店恢复、利润端租金减免+毛利率进一步优化有望共同驱动中免业绩兑现;中长期看海南及中免竞争优势较为明确,免税行业有望在经济周期上行阶段展现可观弹性;此外,考虑到封关政策边际变化对估值的有效催化,仍然重点推荐中国中免。我们预计公司24-26年归母净利润78.7、90.7、103.1亿元,对应3月28日收盘价PE分别为23、20、17X,维持“买入”评级。

风险因素:政策风险,市场竞争加剧,消费力疲软等。

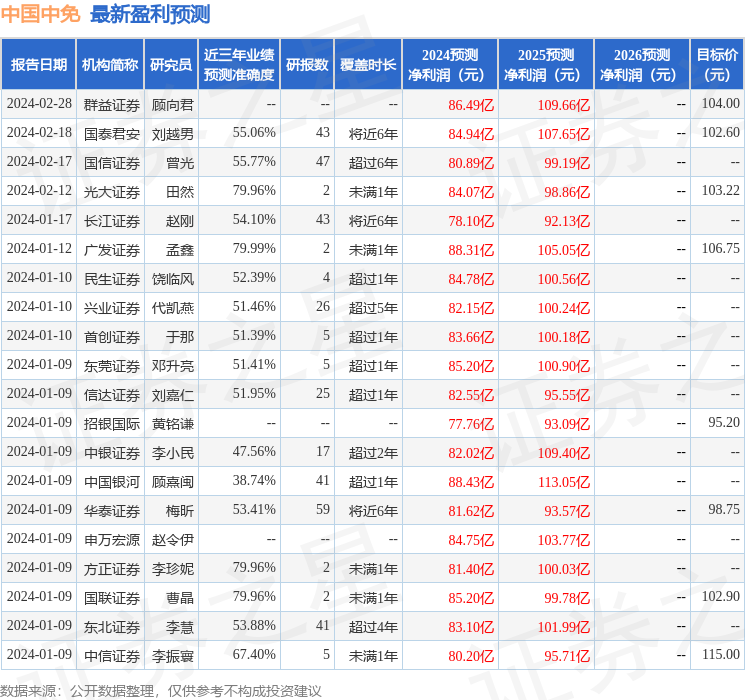

证券之星数据中心根据近三年发布的研报数据计算,广发证券孟鑫研究员团队对该股研究较为深入,近三年预测准确度均值为79.99%,其预测2024年度归属净利润为盈利88.31亿,根据现价换算的预测PE为20.18。

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级20家,增持评级4家;过去90天内机构目标均价为100.99。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。